Section 10(b) of the Securities Exchange Act of 1934(Exchange Act) is one of the most popular anti-fraud provisions in the U.S. Section 10(b) makes it unlawful to use or employ any manipulative or deceptive device or contrivance in connection with the purchase or sale of any security registered on a national securities exchange or any security not so registered. Under this provision, the Securities and Exchange Commission (SEC) promulgated Rule 10b-5. Although the Exchange Act has no explicit provision regarding any civil liability for violation of Section 10(b), the courts have allowed injured investors to seek an implied private right of action under that provision. Class actions are commonly used for securities litigation because securities law violations often involves many claimants. Because of the high number of class action lawsuits in the U.S., corporations are exposed to huge financial risk.

Section 10(b) could apply extraterritorially. In order to support the extraterritorial application of Section 10(b), U.S. courts developed the effects and conduct tests. Under the effects test, U.S. courts have subject matter jurisdiction when the transactions involve stock registered and listed on a national exchange, and are detrimental to the interests of American investors. Under the conduct test, U.S. courts have subject matter jurisdiction when the defendant's activities in the United States were more than merely preparatory to a securities fraud and these activities in the U.S. directly caused the claimed losses. A number of scholars and foreign entities criticized the effects and conduct tests because these tests were unpredictable and excessively broad. Recognizing these critiques, the U.S. Supreme Court in Morrison v. National Australia Bank Ltd. rejected the effects and conduct tests, and newly adopted the transactional test. Under the transactional test, Section 10(b) applies only to transactions in securities listed on domestic exchanges and domestic transactions in other securities.

Right after Morrison, the Congress enacted the Dodd-Frank Wall Street Reform and Consumer Protection Act of 2010(Dodd-Frank Act). In particular, Section 929Y of the Dodd-Frank Act directed the SEC to conduct a study on extraterritorial private rights of action. To comply with Section 929Y, the SEC issued a report titled “Study on the Cross-Border Scope of the Private Right of Action Under Section 10(b) of the Securities Exchange Act of 1934.” In this report, the SEC provided six options for consideration. The options are divided into two categories: the options regarding the conduct and effects test, and the options to supplement and clarify the transactional test. The options to supplement and clarify the transactional test are more appropriate than the options regarding the conduct and effects test because of international comity concerns. Since the SEC's report was released, the Congress have never enacted any law regarding extraterritoriality of the private right of action under Section 10(b). Thus, the transactional test is the only standard that must be considered when determining the extraterritoriality of the private right of action under Section 10(b).

Under the first prong of the transactional test, Section 10(b) applies only to transactions in securities listed on U.S. securities exchanges. Specifically, Section 10(b) applies to purchase or sale of ADRs(American Depository Receipts) or issuer's underlying common shares on a U.S. securities exchange. However, Section 10(b) does not apply to purchase or sale of ADRs or issuer’s underlying common shares within a foreign country.

Under the second prong of the transactional test, Section 10(b) applies to U.S. domestic transactions in any securities that is not listed on a U.S. securities exchange. With regard to the second prong of the transactional test, it is questionable exactly when the transaction occurs. A district court held that Section 10(b) does not apply to a case where a purchase order for a security is placed in the U.S., but the order is excuted on a foreign exchange. Also, a circuit court held that the transaction is considered domestic if the parties incur irrevocable liability to carry out the transaction in the U.S. or if title is passed in the U.S.

The transactional test is designed to limit the scope of extraterritorial application of Section 10(b). Despite the limits on the extraterritorial application of Section 10(b), Korean corporations can are still exposed to the litigation risk from U.S. securities class action because under transactional test Section 10(b) applies to the transactions in securities listed on domestic exchanges and domestic transactions in other securities. Under the transactional test, Korean corporations that list their common shares or ADRs on a U.S. securities exchange can still face U.S. securities litigation. Also, Korean corporations whose their underlying shares or ADRs trade on the U.S. over-the-counter market are still exposed to potential litigation risks from the U.S.

정보통신기술의 발달과 자본시장의 자유화로 인하여 국내뿐만 아니라 국제적인 증권거래가 대폭적으로 증가되었다. 국제화된 자본시장에서는 증권의 거래와 관련된 행위가 여러 나라에 걸쳐 일어나는 경우가 많다. 실제로 현대 증권거래의 모습을 보면 증권의 모집, 매출, 매수, 매도 등이 각기 다른 나라에서 이루어지는 경우가 점점 늘어나고 있다. 자본시장의 국제화는 투자 자에게 보다 다양한 투자기회를 제공해준다는 점에서 바람직한 현상이라 할 수 있다. 그러나 그 이면에는 투자기회의 증가와 더불어 불공정거래행위로 인한 위험도 함께 증가한다는 문제가 있다.1) 따라서 고도로 국제화된 자본 시장에서 증권거래를 효과적으로 규율하기 위해서는 규제수단 역시 국제적 수준에 부합되어야 한다. 전 세계 자본시장을 통일적으로 규율하는 이른바 국제자본시장법이 존재한다면 아무 문제가 없을 것이나, 그러한 법이 존재하지 않는 현 상황에서는 국제적 증권거래에서 법률문제가 발생할 경우에 각국의 국내 증권법을 국외에 역외적용하여 대처할 수밖에 없다.2)

미국은 자국의 증권법을 역외적용하는 데 매우 적극적이었다. 특히 1968년

그러나 2010년 6월, 미국 연방대법원은

Morrison사건이 미치는 영향력은 미국에 국한되지 않는다. 우리 기업의 증권이 미국 시장에서 거래되고 있는 경우에 미국 증권법의 역외적용 문제는 우리 기업에게도 중요한 사항이다. 예컨대, A라는 우리나라 기업의 주식이 한국거래소(KRX)와 미국뉴욕증권거래소(NYSE)에 동시상장되어 있다고 가정하자. 이때 한국에서 이루어진 A기업의 행위가 미국 연방증권거래법 Section 10(b)를 위반했다는 이유로 A기업의 미국 주주들이 A기업과 그 이사들을 상대로 미국 연방법원에 소를 제기하는 경우가 있을 수 있다.7) 실제로 KB금융지주, LG디스플레이, 신한금융지주회사, 우리금융지주, 케이티, 포스코, 한국전력공사 등은 미국 시장에서 미국예탁증권(American Depository Receipt: ADR)8) 프로그램을 실행하고 있다.9) 이 기업들의 원주는 한국거래소에 상장되어 있고 그 미국예탁증권은 미국 뉴욕증권거래소에 상장되어 있으므로, 이 기업들을 상대로 미국 연방증권거래법 Section 10(b)에 기한 사적소송이 제기될 가능성이 존재한다. 이러한 측면에서 미국 증권법의 역외적 용에 관한 논의는 미국 시장에서 이미 거래하고 있거나 앞으로 거래하고자 하는 우리 기업에게도 중요한 문제이다. 본 논문에서는 미국의 연방증권거래법 Section 10(b)에 근거한 사적소송의 제기가능성 및 요건(II)과 이 규정의 역외적용 가능성 및 기준(III)에 대해 살펴본 뒤, 이를 바탕으로 미국 증권법의 역외적용에 관한 판례의 변화가 우리나라 기업에 미치는 영향과 우리 자본시장법 제2조에 관한 문제(IV)를 검토하고자 한다.

1)허항진, 「국제증권시장의 법과 실무」, 초판(세창출판사, 2009), 310면. 2)석광현·정순섭, “국제자본시장법의 서론적 고찰 -역외적용 및 역외투자자문업자 등의 특례를 중심으로-,” 「증권법연구」 제11권 제2호(한국증권법학회, 2010), 29면. 3)Schoenbaum v. Firstbrook, 405 F.2d 200 (2d Cir. 1968), abrogated by Morrison v. Nat'l Austl. Bank Ltd., 130 S. Ct. 2869 (2010). Kun Young Chang, Multinational Enforcement of U.S. Securities Laws: The Need for the Clear and Restrained Scope of Extraterritorial Subject-Matter Jurisdiction, 9 Fordham J. Corp. & Fin. L. 89, 95 (2003). 4)Leasco Data Processing Equipment Corp. v. Maxwell, 468 F.2d 1326 (2d Cir. 1972), abrogated by Morrison, 130 S. Ct. 2869. Chang, supra note 3, at 96. 5)효과기준(effect test)은 1968년 Schoenbaum 사건에서, 행위기준(conduct test)은 1972년 Leasco 사건에서 채택되었고, 이 두 기준은 2010년 Morrison 사건에서 폐기되기 전까지 연방법원에 의해 꾸준히 이용되었다. 6)Morrison, 130 S. Ct. 2869. 7)허항진, 앞의 책, 310면 각주 21번. 8)DR은 “해외투자자의 편의를 위해 발행회사가 자국에서 발행한 주식(Underlying Shares : 원주)을 기반으로 DR예탁기관이 해외에서 발행하는 원주와 상호전환이 가능한 주식대체증서를 말한다.” 허항진, 위의 책, 124면. DR중에서 미국에서 발행되고 유통되는 것을 ADR이라 한다. 한국예탁결제원, Global Investment Cycles: DR 업무안내, (한국예탁결제원, 2010.7.31), 15면. 9)한국예탁결제원 증권정보포털 (SEIBro), http://www.seibro.or.kr/websquare/control.jsp?w2xPath=/IPORTAL/user/ovsSec/BIP_CNTS10002V.xml&menuNo=247 (2014년 7월 30일 기준).

Ⅱ. 미국 연방증권거래법 Section 10(b)에 기한 사적소송의 제기가능성 및 요건

1. Section 10(b)에 기한 묵시적 사적소권의 인정

미국의 불공정거래규제는 연방증권거래법 Section 10(b)를 중심으로 이루어진다고 해도 과언이 아니다. Section 10(b)는 증권의 매매와 관련된 사기를 포괄적으로 금지한 규정으로서 미국에서 제기되는 증권 관련 소송에서 가장 빈번하게 인용되는 규정에 속한다. Section 10(b)에 의하면, “전국적 증권거래소에 등록된 증권이나 등록되지 않은 증권 또는 증권을 기초로 하는 스왑계약의 매수 또는 매도와 관련하여 증권거래위원회가 정한 규정에 위반하여 시세조종 또는 사기적인 수단이나 책략을 사용하는 것”은 위법이다.10) 법문에 ‘증권거래위원회가 정한 규정’에 위반한 사기행위를 금지한다고 명시하고 있으므로, 동 규정의 시행을 위해서는 연방증권거래위원회가 규칙을 제정해야 한다. 이에 따라 만들어진 규칙이 Rule 10b-5이다. Rule 10b-5는 누구든지 증권의 매수 또는 매도와 관련하여, 직접 또는 간접으로, 주간통상의 방법이나 수단, 우편, 전국적 증권거래소의 시설을 이용하여, ① 사기적 수단, 계획 또는 기교를 사용하는 것, ② 중요한 사실에 관하여 허위의 표시를 하거나, 표시가 이루어진 당시의 상황에 비추어 오해를 방지하기 위하여 필요한 중대한 사실의 표시를 누락하는 것, ③ 타인에 대하여 사기나 기망이 되거나 될 수 있는 행위, 관행 또는 업무절차에 종사하는 것을 위법이라고 규정하고 있다.11)

연방증권거래법은 이러한 Rule 10b-5, 즉 Section 10(b) 위반행위에 대한 공적제재를 명문으로 인정하고 있다.12) 따라서 감독기관이 Section 10(b) 위반행위에 대해 일정한 제재조치를 가할 수 있다는 점에는 이론이 없다. 그러나 일반투자자가 Section 10(b) 위반을 근거로 손해배상청구소송을 제기할 수 있는지에 대해서는 연방증권거래법에 아무런 언급이 없어 과거에 Section 10(b)에 기한 묵시적 사적소권 인정여부가 문제되었다.13) 이에 연방지방법원은 1946년

2. Section 10(b)에 기한 사적소송의 제기요건

Section 10(b)에 근거한 묵시적 사적소권을 행사하여 소를 제기하기 위해 원고는 ① 매수 또는 매도와의 관련성, ② 중요성, ③ 사기적 행위, ④ 고의성(Scienter), ⑤ 신뢰 또는 거래인과관계, ⑥ 손해인과관계, ⑦ 손해의 발생을 입증해야 한다. 각 요건의 세부 내용을 보면 다음과 같다.

첫째, 매수 또는 매도와의 관련성이 존재해야 한다. 이 요건을 충족시키기 위해서는 우선 원고가 해당 증권을 실제로 매수 또는 매도한 자이어야 한다.17) 연방제2항소법원은 1952년

또한 피고의 사기적 행위는 해당 증권의 매매와 관련성이 있어야 한다. 이 ‘관련성’ 요건은 Section 10(b)의 법문에 근거한 것이나, 그 의미는 법원의 해석을 통해 형성된 것이다. 22) 이 요건과 관련하여 특히 법 위반행위자가 해당 거래에서 당사자로서 직접 거래해야 하는지가 문제되었다. 이에 연방제 2항소법원은 법 위반행위자가 해당 거래의 직접 당사자일 필요는 없다고 판시하였다.23) 그 결과 법 위반행위자가 비록 해당 거래에 당사자로서 직접 참여하지 않았다고 하더라도 그의 사기적 행위가 그 거래에 일정한 영향을 미쳤다고 볼 수 있는 경우에는 매매와의 관련성이 인정된다.24)

둘째, 사기적 행위가 중요한 정보에 관하여 일어나야 한다.25) Section 10(b)에 대한 연방증권거래위원회 시행규칙인 Rule 10b-5를 보면, “중요한 사실에 관하여 허위의 표시를 하거나, 표시가 이루어진 당시의 상황에 비추어 오해를 방지하기 위하여 필요한 중대한 사실의 표시를 누락하는 것을 위법이라고 규정하고 있다.26) 따라서 Section 10(b)에 기한 사적소송을 제기하기 위해서는 부실표시된 정보 또는 기재 누락된 정보가 중요한 것이어야 한다. 여기서 중요한 정보란 합리적인 투자자가 투자의사결정을 할 때에 중요 하다고 생각할 실질적인 개연성이 존재하는 경우를 말한다. 누락된 정보를 제대로 공시했더라면 투자자가 달리 결정했을 것이라는 점까지 입증할 필요는 없다.27) 또한 정보의 중요성은 정보의 전체적인 의미를 고려하여 결정되어야 한다. 그러므로 누락된 정보를 공개함으로써 정보의 전체적인 의미를 변화시킬 수 있는 실질적 개연성이 있다면 그 정보는 중요한 정보에 해당한다.28)

셋째, 피고의 사기적 행위가 존재해야 한다.29) Section 10(b)는 증권의 매수 또는 매도와 관련하여 증권거래위원회가 정한 규정에 위반하여 시세조종 또는 사기적인 수단이나 책략을 사용하는 것을 위법이라고 규정하고 있다.30) ‘사기적 행위’ 요건의 구체적인 내용은 이 Section 10(b) 법문에서 찾을 수 있다. 즉, Section 10(b)에서 사용된 ‘시세조종’과 ‘사기’라는 용어의 정의에서 사기적 행위의 의미를 파악할 수 있다. 우선 ‘시세조종’은 증권의 가격에 인위적으로 영향을 미치거나 이를 조종하여 투자자를 기망하도록 고안된 행위를 말한다. ‘사기’는 명시적으로 중요한 정보에 관하여 부실표시를 한 경우와 중요한 정보를 누락하여 오해를 유발한 경우를 가리킨다. 다만 이러한 부실 표시와 누락은 중요한 부분에 대하여 일어나야 한다.31)

넷째, 원고는 피고의 주관적 요건으로 고의성(scienter)을 입증해야 한다.32) 이 고의성 요건은

다섯째, 신뢰 또는 거래인과관계가 존재해야 한다. ‘신뢰’ 또는 ‘거래인과 관계’란 피고의 사기가 해당 거래의 원인이 되는 것을 의미한다. 따라서 원고는 이 요건을 충족시키기 위해 피고의 사기행위 때문에 증권을 매수 또는 매도하게 되었다는 점을 입증하여야 한다. 이러한 입증은 사적소송에서만 요구되고, 연방증권거래위원회나 법무부가 제기하는 공적소송에서는 요구되지 않는다.37) 따라서 신뢰의 입증은 결과적으로 Section 10(b)에 기한 사적소송을 제한하는 기능을 수행한다. 이에 연방대법원은 Section 10(b)에 기한 사적소송에서 신뢰요건을 추정하는 이론을 채택함으로써 원고의 부담을 경감 시켰다. 예컨대, 연방대법원은 대면 거래가 문제된 1972년

여섯째, 손해인과관계가 존재해야 한다. ‘손해인과관계’란 피고의 사기가 해당 손해의 원인이 되는 것을 의미한다. 따라서 원고는 이 요건을 충족시키기 위해 피고의 사기행위 때문에 손해가 발생했다는 점을 입증하여야 한다.40) 이러한 입증은 사적소송에서만 요구되고, 연방증권거래위원회나 법무 부가 제기하는 공적소송에서는 요구되지 않는다.41) 미국 의회는 1995년 사적 증권소송개혁법을 제정하여 연방증권거래법 Section 21D(b)(4)에 이 손해인 과관계 요건을 명시하였다.42) 그 결과, Section 10(b)에 기한 사적소송을 제기하는 경우 원고는 자신이 입은 손해가 피고의 사기행위로 인하여 발생한 것임을 입증해야 한다는 점이 분명해졌다.

일곱째, 손해가 발생해야 한다. 이 손해발생 요건 역시 사적소송에서만 요구되고, 연방증권거래위원회나 법무부가 제기하는 공적소송에서는 요구되지 않는다.43)

이상과 같은 일곱 가지 요건을 충족하면 원고는 Section 10(b)에 기한 사적소송을 제기하여 손해배상을 청구할 수 있다.

증권소송에는 일반적으로 다수의 피해자가 존재한다. 따라서 증권사기로 인해 발생한 전체 손해는 크다고 하더라도 피해자 개개인이 입은 손해는 작은 경우가 많다. 개별 손해가 크지 않다면 피해자 개인이 고액의 소송비용을 부담하면서 소를 제기하지는 않을 것이다. 이러한 이유로 Section 10(b)에 기한 사적소송 등 증권소송은 주로 집단소송의 형태로 제기된다.44)

연방민사소송규칙(Federal Rules of Civil Procedure)에 의하면, 집단소송은 한 명 또는 그 이상의 피해자가 집단 전체를 대신하여 소를 제기하는 것을 말한다.45) 투자자 개개인의 피해금액이 매우 작아서 제소비용을 감당하기 어려운 증권소송에서 집단소송은 유용한 사적 구제수단이다.46)

연방민사소송규칙에 따라 집단소송을 제기하기 위해서는 우선 동규칙 Rule 23(a)의 요건을 충족하여야 한다. 즉 ① 집단 구성원들이 상당히 많아서 병합하기가 현실적으로 곤란해야 하고(다수성),47) ② 집단 구성원들의 청구에 공통되는 법률상 또는 사실상 쟁점이 존재해야 한다(공통성).48) 그리고 ③ 대표당사자의 청구 또는 항변이 집단의 전형적인 청구 또는 항변이어야 하며(전형성),49) ④ 대표당사자는 집단의 이익을 공정하고 적절하게 대표할 수 있어야 한다(대표의 적절성).50)

이와 함께 집단소송을 통해 구성원들이 손해배상을 청구하는 경우에는 연방민사소송규칙 Rule 23(b)(3)의 소송유지요건도 충족되어야 한다. 즉 ⑤ 집단 구성원들에게 공통된 법률상 또는 사실상 쟁점이 구성원들에게만 영향을 주는 쟁점 보다 우월하고(우월성),51) ⑥ 분쟁을 공정하고 효율적으로 해결하는 데 있어 집단소송이 다른 수단보다 우수하다는 점을 법원이 인정해야 한다(우수성).52)

이러한 요건을 갖추어 증권집단소송이 제기되면 피소사실만으로 기업의 신뢰도가 떨어지고, 주가가 폭락하며, 자금조달이 어려워지게 된다. 이는 결국 피소기업의 경영위축이나 도산으로 이어지기도 한다. 피소기업은 대외이미지 등을 고려하여 집단소송이 제기되면 화해로 사건을 조기에 종결시키려 한다. 과거에 집단소송 전문 변호사들은 기업의 이러한 심리를 이용하여 화해금을 노리고 집단소송을 남발했었다.53)

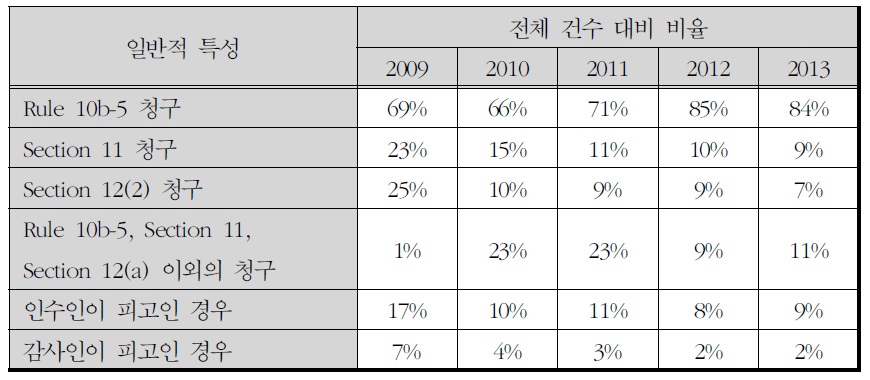

미국에서 증권집단소송의 남용으로 인한 부작용이 심각한 사회문제로 대두되자 의회는 1995년 사적증권소송개혁법, 1998년 증권소송통일기준법 (Securities Litigation Uniform Standards Act of 1998, SLUSA), 2005년 집단 소송공정화법(Class Action Fairness Act of 2005, CAFA)을 제정하여 남소를 방지하고자 하였다.54) 일련의 제한조치에도 불구하고 미국 증권규제에서 집단소송절차는 여전히 주요한 사적구제 수단으로 남아있다. 2013년에 보고된 증권집단소송 제소건수는 166건에 이르고 있으며,55)그 중에서도 특히 Section 10(b), 즉 Rule 10b-5 위반을 이유로 제기된 집단소송 제소건수는 가장 높은 비율을 차지하고 있다.56)

<증권집단소송의 청구원인>57)

Section 10(b)에 기한 사적소송을 제기하기 위해서는 앞에서 언급한 일곱 가지 요건이 충족되어야 한다. 그 중에서 증권집단소송과 관련해서는 특히 신뢰요건이 문제된다. 신뢰요건에 의하면, 원고는 자신이 피고의 사기행위를 신뢰하고 거래했다는 사실을 입증해야 한다.58) 신뢰는 주관적인 사항이므로 그 입증은 각 거래자마다 개별적으로 이루어져야 하는데, 거래상대방이 누군 지도 모르는 비대면 거래에서 원고의 신뢰를 입증한다는 것은 어려운 일이다. 따라서 신뢰의 입증을 원칙대로 요구할 경우 투자자는 집단소송을 제기 하기 위한 공통성 요건을 충족시키기 어려울 것이고, 그 결과 집단소송은 사실상 불가능하게 된다.59) 이러한 신뢰의 입증곤란 문제를 해결하기 위해 등장한 이론이 바로 시장사기이론이다. 연방대법원은 Basic, Inc. v. Levinson 사건에서 처음으로 이 이론을 채택하였다.60) 시장사기이론은 공개된 모든 정보가 주가에 반영되어 있다는 효율적 자본시장가설을 전제로 한다. 즉 시장 사기이론은 원고가 증권의 시장가격을 믿고 거래한 경우 피고의 허위표시를 신뢰하고 거래한 것으로 추정하는 이론이다.61) 따라서 피고의 허위표시로 인하여 원고가 거래하게 되었다는 사실 대신, 피고의 허위표시로 인하여 원고가 지나치게 고액을 지불하게 되었다는 사실을 입증하면 신뢰요건을 충족시킬 수 있다. 허위표시로 인하여 가격이 올라가 있는 동안 증권을 매수한 자들은 모두 비정상적으로 높은 가격에 증권을 매수했다는 점에서 공통된다. 요컨대, 시장사기이론을 이용하면 비대면 거래에서도 신뢰요건을 쉽게 충족 시킬 수 있고, 원고가 다수라고 하더라도 집단소송의 ‘공통성’ 요건을 충족시킬 수 있다. 이 시장사기이론 덕분에 증권 투자자들은 Section 10(b)에 기한 사적소송을 집단소송의 형태로 제기할 수 있게 되었다.62)

10)It shall be unlawful for any person, directly or indirectly, by the use of any means or instrumentality of interstate commerce or of the mails, or of any facility of any national securities exchange … (b) To use or employ, in connection with the purchase or sale of any security registered on a national securities exchange or any security not so registered, or any securities-based swap agreement any manipulative or deceptive device or contrivance in contravention of such rules and regulations as the Commission may prescribe as necessary or appropriate in the public interest or for the protection of investors. 15 U.S.C. 78j(b). 11)17 C.F.R. § 240.10b-5. 임재연, 「미국증권법」, 초판(박영사, 2009), 310면. 12)15 U.S.C. § 78u. 13)임재연, 앞의 책, 312면. 14)Kardon v. Nat'l Gypsum Co., 73 F.Supp. 798 (E.D. Pa. 1947). 15)Superintendent of Ins. of State of N. Y. v. Bankers Life & Cas. Co., 404 U.S. 6 n. 9 (1971). 16)Stoneridge Inv. Partners, LLC v. Scientific-Atlanta, 552 U.S. 148, 773 (2008); John C. Coffee, Jr. & Hillary A. Sale, Securities Regulation: Cases and Materials 920 (12th ed. 2012). 17)Donna M. Nagy et al., Securities Litigation and Enforcement: Cases and Materials 133 (2nd ed. 2008). 18)Birnbaum v. Newport Steel Corp., 193 F.2d 461 (2d Cir. 1952). 19)Blue Chip Stamps v. Manor Drug Stores, 421 U.S. 723 (1975). 20)임재연, 앞의 책, 324-325면. 21)Nagy et al., supra note 17, at 133. 22)Id. at 90. 23)SEC v. Texas Gulf Sulphur Co., 401 F.2d 833, 860 (2d Cir. 1968). 24)임재연, 앞의 책, 328면. 25)Nagy et al., supra note 17, at 61. 26)17 C.F.R. § 240.10b-5. 27)TSC Indus., Inc. v. Northway, Inc., 426 U.S. 438, 449 (1976). 28)Id. 29)Nagy et al., supra note 17, at 23. 30)15 U.S.C. 78j(b). 31)Nagy et al., supra note 17, at 23-24. 32)Id. at 105. 33)Ernst & Ernst v. Hochfelder, 425 U.S. 185 (1976). 34)Thomas Lee Hazen, Treatise on the Law of Securities Regulation, 3 Law Sec. Reg. § 12.4[2] (2014). 35)Nagy et al., supra note 17, at 105. 36)Hazen, supra note 34, § 12.4[2]. 37)Nagy et al., supra note 17, at 147. 38)Affiliated Ute Citizens of Utah v. U.S., 406 U.S. 128 (1972). 39)Basic Inc. v. Levinson, 485 U.S. 224 (1988). 흔히 ‘시장사기이론’이라고 불리는 이론은 II.4장에서 보다 자세히 논의하기로 한다. 40)Nagy et al., supra note 17, at 183. 41)Id. at 147. 42)15 U.S.C. § 78u–4(b)(4). 43)Nagy et al., supra note 17, at 192-193. 44)김건식·송옥렬, 「미국의 증권규제」, 초판(홍문사, 2001), 413면. 45)Fed. R. Civ. P. 23(a). 46)Thomas Lee Hazen & David L. Ratner, Securities Regulation 288 (2006). 47)Fed. R. Civ. P. 23(a)(1). 48)Id. at 23(a)(2). 49)Id. at 23(a)(3). 50)Id. at 23(a)(4). 51)Id. at 23(b)(3). 52)Id. 53)박철희, 「증권집단소송과 화해」, 초판(경인문화사, 2007), 13면. 54)박철희, 위의 책, 5-6면. 55)Cornerstone Research, Securities Class Action Case Filings 2006: A Year in Review 3 (2007), available at http://securities.stanford.edu/research-reports/1996-2013/Cornerstone -Research-Securities-Class-Action-Filings-2013-YIR.pdf. 56)Id. at 7. 57)Id. 58)Nagy et al., supra note 17, at 146. 59)김건식·송옥렬, 앞의 책, 331면. 60)Basic Inc. v. Levinson, 485 U.S. 224 (1988). 61)임재연, 앞의 책, 360면. 효율적 자본시장가설(Efficient Capital Market Hypothesis)은 “상정된 자본시장에서는 획득 가능한 모든 정보는 이미 시장가격에 상당한 속도(sufficient speed)로 반영되어 있기 때문에 매우 잘 교육된 투자자라고 하더라도 새로 획득한 정보를 통한 거래로 이익을 남길 수 없다는 이론이다.” 최승재, “효율적 시장가설의 규범 포섭-시 장사기이론의 적용한계의 획정을 중심으로-,” 증권법연구 제12권 제1호 (2011), 83면. 62)Merritt B. Fox, Securities Class Actions Against Foreign Issuers, 64 Stan. L. Rev. 1173, 1189-90 (2012).

Ⅲ. 미국 연방증권거래법 Section 10(b)의 역외적용 가능성 및 기준

1.1. 효과기준과 행위기준

연방증권거래법 Section 10(b)는 미국 증권집단소송제도의 핵심이 되는 규정이다. 이 규정에 의하여 증권집단소송이 제기될 경우 한 기업이 받는 손해는 실로 막대하다. 따라서 미국에서 활동하는 회사들은 이 규정에 대한 해석에 주의를 기울이지 않을 수 없다.

그런데 Section 10(b)에 대한 해석은 미국 회사뿐만 아니라 외국 회사에 게도 중요하다. 이는 Section 10(b)의 역외적용 가능성 때문이다. 자본시장의 국제화 현상에 대처하기 위해 미국은 오래전부터 자국 증권법의 역외적 용을 주장해왔다. 2010년 6월 24일

효과기준은 사기행위의 효과가 일어난 장소에 중점을 두고 미국 증권법의 역외적용 여부를 판단하는 원칙이다. 즉 사기행위나 증권의 매매가 미국 밖에서 일어났다고 하더라도 미국 투자자나 시장에 예견가능하고 실질적인 피해(foreseeable and substantial harm)를 준 경우에는 미국 법원이 관할권을 행사할 수 있다.65) 효과기준은 1968년

행위기준은 사기행위가 일어난 장소에 중점을 두고 미국 증권법의 역외적용 여부를 판단하는 원칙이다. 즉 사기로 인한 피해가 미국 밖에서 발생했다고 하더라도 일정한 행위가 미국 내에서 일어난 경우에는 미국 법원이 관할 권을 행사할 수 있다.69) 행위기준은 1972년

이상으로 살펴본 효과기준과 행위기준은 2010년

1.2. 거래기준

연방대법원은 2010년

연방지방법원은 미국 내에서 일어난 피고의 행위가 행위기준을 충족시킬 정도에 이르지 못했다고 보아 관할권이 없다고 판시했다.82) 연방제2항소법원도 미국 내에서 행한 피고의 행위가 사기의 핵심적인 부분을 구성하지 않는 다는 이유로 원심법원의 판결을 지지했다.83)

그러나 연방대법원은 ‘관할권이 없다’는 하급심 판결이 잘못되었다고 지적 했다. 연방대법원은 Section 10(b)의 역외적용 문제가 관할권 문제가 아니라 본안판단의 문제라고 보았다.84) 국가관할권은 세 가지 종류, 즉 입법관할권, 사법관할권, 집행관할권으로 분류할 수 있다.85) 입법관할권은 “국내법이 적용 대상으로 하고 있는 사실의 범위에 관한 문제”이고, 사법관할권은 “사법기관이 그의 재판관할의 범위를 정하고 국내법령을 적용하여 구체적인 사안을 심리하고 판결을 선고하는 권한”이며, 집행관할권은 “행정기관이 체포, 강제 조사 등의 물리적인 강제조치에 따라 국내법을 집행하는 권한”이다.86) 하급심 법원에서 내린 ‘관할권 없음’ 판결은 해당 법원이 구체적인 사안을 심리할 권한이 없다는 것을 의미한다. 즉 사법관할권이 없다는 뜻이다. 연방대법 원은 하급심 법원의 이러한 판결이 잘못되었다고 지적했다.연방대법원은 Section 10(b)의 역외적용 문제가 사법관할권의 인정여부에 관한 문제가 아니라 입법관할권의 인정여부에 관한 문제라고 보았다. 즉 법이 적용대상으로 규정하고 있는 사실에 해당하는가의 문제라고 본 것이다. 따라서 다국적 금융사기에 Section 10(b)가 적용되는지 여부를 판단할 때에는 해당 사안에 대해 미국 법원이 재판할 권한을 가지고 있는가를 따질 것이 아니라 Section 10(b)라는 법 규정이 그러한 행위를 금지하고 있는가를 따져야 하고, 이는 본안에서 판단할 문제라고 본 것이다.87)

연방대법원은 Section 10(b)의 역외적용 문제가 사법관할권이 아닌 입법관할권의 문제라는 것을 전제로 하여 본안판단에 들어갔다. 본안판단에서 연방 대법원은 ‘반역외적용추정의 원칙(presumption against extraterritoriality)’을 강조했다. 여기서 반역외적용추정의 원칙이란 역외적용에 관한 명문규정이 없는 한 국내법은 역외적용되지 않는 것으로 추정한다는 원칙이다. 이 추정을 번복하려면 법문에 역외적용을 인정하는 법적근거가 존재해야 한다. 연방 대법원은 연방증권거래법에 Section 10(b)의 역외적용을 인정하는 법적근거가 존재하지 않으므로 동규정은 역외적용되지 않는다고 판시했다.88)

나아가 연방대법원은 효과기준과 행위기준이 지닌 문제점을 지적하고, 이두 기준을 공식적으로 폐기하였다.89) 그리고 거래기준이라는 새로운 기준을 제시하였다. 이 기준에 의하면, 미국 증권거래소에 상장된 증권의 거래나, 상장되지 않은 증권의 미국 내에서의 거래에만 Section 10(b)가 적용된다.90) 이 기준은 “전국적 증권거래소에 등록된 증권이나 등록되지 않은 증권 또는 증권을 기초로 하는 스왑계약의 매수 또는 매도와 관련하여 시세조종 또는 사기적인 수단 또는 책략을 이용하는 것”은 위법이라고 규정한 Section 10(b)의 법문을 근거로 한다.91) 연방대법원은 이 거래기준을

2. Morrison 사건 이후 역외적용에 대한 연방증권거래위원회의 입장

2.1. 도드-프랭크법의 제정

연방대법원이

도드-프랭크법 Section 929P(b)(2)는 연방증권거래위원회나 정부가 제기하는 공적소송에서 행위기준과 효과기준을 사용할 수 있다고 규정한다. 이 규정에 의하면, 연방증권거래위원회 또는 법무부가 다국적 증권사기를 단속하는 과정에서 연방증권거래법상 사기금지조항을 위반하였다는 이유로 소를 제기하는 경우, 행위기준이나 효과기준에 따라 미국 법원은 그 사건에 대해 관할권을 가진다.95) 이 규정은

반면 도드-프랭크법 Section 929Y는 연방증권거래위원회에 대해서 역외적 사적소송에 관한 연구보고서 작성의무를 부과하였다. 이에 따라 연방증권거래위원회는 미국 밖에서 이루어진 증권거래와 관련하여 일어난 사기 사건에서 미국 연방증권거래법 Section 10(b)에 기한 사적소권을 인정할 것인지 여부에 대하여 연구보고서를 작성해야 했다. 이 연구보고서에는 ① 역외적 사적소권의 인정 범위, ② 역외적 사적소권의 인정이 국제예양에 미치는 영향, ③ 사적소권의 범위를 역외로 확장함으로써 얻게 될 경제적 이익과 지불해야 할 경제적 비용, ④ 보다 제한적인 역외적용 기준을 채택해야 할 것인지에 대한 검토 및 분석이 포함되어야 했다.97)

실제로 연방증권거래위원회는 2012년 4월 ‘1934년 연방증권거래법 Section 10(b)에 기한 사적소송의 국제적 범위에 관한 연구(Study on the CrossBorder Scope of the Private Right of Action Under Section 10(b) of the Securities Exchange Act of 1934)’라는 제목으로 연구보고서를 발표했다.98) 이 보고서에서 연방증권거래위원회는 Section 10(b)에 기한 역외적 사적소송 인정여부와 관련하여 향후 의회가 취할 수 있는 방안을 제시했다. 하나는 기존의 효과기준과 행위기준을 다시 부활시키는 방안이고, 다른 하나는

2.2. 효과기준과 행위기준을 유지하는 방안

첫 번째 방안은

① 원고에게 직접적 손해의 입증을 요구하는 방안이다. 이 방안에 따르면 행위기준을 이용하고자 하는 원고는 피고의 미국 내 행위가 자신이 입은 손해의 직접적 원인이 되었다는 사실을 입증해야 한다. 종래의 행위기준에 ‘직접적 손해의 입증’이라는 요건을 추가함으로써 과도한 역외적용으로 인해 발생하는 국가간 충돌의 위험을 경감시킨 것이다.102)

② 미국 투자자에게만 효과기준과 행위기준의 사용을 허용하는 방안이다. 국가는 자국에 거주하고 있는 자를 사기행위로부터 보호할 강한 주권적 이익을 가진다. 따라서 효과기준과 행위기준의 사용을 미국 투자자에게만 제한 적으로 허용함으로써 미국 투자자와 시장을 보호하면서도 다른 나라와의 충돌위험을 경감시킨 것이다.103)

2.3. 거래기준을 보완하고 명확하게 하는 방안

두 번째 방안은 거래기준을 보완하는 것이다.104) 앞에서 설명한 바와 같이 연방대법원은

① 미국에 등록되어 있는 증권과 동일한 종류의 증권(class of securities) 의 매매와 관련하여 사기가 일어난 경우, 그 동일 종류의 증권을 매매한 투자자는 미국 법원에 Section 10(b)에 기한 사적소송을 제기할 수 있다고 규정하는 방안이다. 미국에 상장된 문제의 증권을 미국 시장에서 매매한 투자 자는 당연히 거래기준에 따라 Section 10(b)에 기한 사적소송을 제기할 수 있다. 그러나 미국에 상장된 증권과 동일한 종류의 증권을 외국 시장에서 매매한 경우에도 투자자가 Section 10(b)에 기한 사적소송을 제기할 수 있는지 여부는 분명하지 않다. 거래가 이루어진 장소를 구분하지 아니하고 동일 종류의 증권이 미국에 등록되어 있는 경우에는 언제든지 Section 10(b)에 기한 사적소송을 제기할 수 있다고 명시한다면 ‘미국 증권거래소에 상장된 증권의 거래’에 대한 해석상의 논란을 상당부분 해소시킬 수 있을 것이다.109)

② 미국에 소재한 증권회사가 증권거래와 관련하여 투자자를 기망한 경우, 또는 외국 증권회사가 미국 투자자에게 투자서비스를 제공하려고 접근한 뒤 증권거래와 관련하여 그 투자자를 기망한 경우, 각 투자자는 해당 증권회사를 상대로 Section 10(b)에 기한 사적소송을 제기할 수 있다고 규정하는 방안이다.110)

③ 피고가 투자자의 거래를 유인한 장소를 기준으로 Section 10(b)에 기한 역외적 사적소송 인정 여부를 결정하는 방안이다. 즉 투자자가 피고의 사기적인 행위를 믿고 증권을 거래하도록 유인된 시점에 미국 내에 있었다는 사실을 입증한다면 거래가 실제로 이루어진 장소를 묻지 않고 Section 10(b)에 기한 사적소송을 제기할 수 있다.113) 이 방안을 채택할 경우 투자자는 실제로 자신이 미국 내에서 사기적인 방법에 의해 유인되었다는 점을 입증해야 한다. 유인사실을 원고가 직접 입증해야 한다는 것은 시장사기이론이 배제되어 신뢰가 더 이상 추정되지 않는다는 것을 의미한다. 다른 국가들은 미국이 미국 밖에서 일어난 거래에서 이 시장사기이론을 이용하는 것을 강하게 비난해왔다. 이 방안에서와 같이 신뢰를 원고로 하여금 직접 입증하도록 요구하는 것은 그동안 비난의 원인이 되었던 시장사기이론을 역외적 사적소송에서 배제시키는 것이므로 국제예양의 원칙에도 부합한다.114)

④ 미국에 있는 동안 일방 당사자가 매매의 청약을 하거나 매매의 청약을 승낙한 경우, 미국 내에서 장외거래가 일어난 것으로 본다는 규정을 신설하는 방안이다.

2.4. 검토

연방증권거래위원회는 2012년 Section 10(b)에 기한 역외적 사적소송에 관한 연구보고서에서 의회가 앞으로 취할 수 있는 방안을 제시하였다. 연방증권거래위원회가 제시한 첫 번째 방안은 종래의 효과기준과 행위기준을 수정하여 다시 이용하는 것이고, 두 번째 방안은 새로이 채택된 거래기준을 보완하여 이용하는 것이다. 전자는 공적소송에 적용되는 도드-프랭크법 Section 929P(b)(2)와 균형을 맞출 수 있다는 장점이 있다. 그러나 효과기준과 행위 기준을 수정한다 하더라도 종래 두 기준이 지니고 있던 문제점을 완전히 해결하기는 어렵다. 효과기준이나 행위기준은 기준 자체가 모호하여 해석에 따라 역외적용 범위가 지나치게 넓게 인정될 수 있기 때문에 국가 간의 관할권 충돌이 우려된다. 반면 거래기준을 보완하여 이용하는 후자의 방안에 따르면 이러한 문제점이 상당부분 해결된다. 거래기준은 미국 연방증권거래법 Section 10(b)의 적용범위를 미국 증권거래소에 상장된 증권의 거래 또는 기타 증권의 미국 내 거래에 한정하기 때문이다.

3.1. 문제의 제기

연방증권거래위원회가 연구보고서를 발표한 이후 의회는 역외적용에 관한 어떠한 추가적 입법도 하지 않았다. 의회가 앞으로 이에 관한 입법적 조치를 취할 것인지 여부도 확실하지 않다. 분명한 것은 아직까지 의회가 Section 10(b) 사적소송의 역외적용 범위에 관하여 아무런 입장을 밝히지 않았다는 점이다. 그러므로 현 시점에서 Section 10(b)에 기한 역외적 사적소송 범위를 판단할 때에는 연방대법원이 제시한 거래기준과

3.2. 미국 증권거래소에 상장된 증권의 거래

거래기준의 첫 번째 유형에 의하면, 연방증권거래법 Section 10(b)는 ‘미국 증권거래소에 상장된 증권의 거래’에 적용된다. 여기서 ‘상장된 증권’과 관련하여 판례는 외국 회사의 원주가 직접 미국 증권거래소에 상장된 경우뿐만 아니라 원주 대신 미국예탁증권의 형태로 미국 증권거래소에 상장된 경우도 포함되는 것으로 해석하고 있다.

3.2.1. 미국 증권거래소에 원주가 상장된 경우

3.2.1.1. 미국 증권거래소에서 매매한 경우

우선 외국 회사가 미국 증권거래소에 원주를 직접 상장한 경우를 보자. 미국 증권시장에서는 외국 회사가 자사의 보통주를 외국(자국) 증권거래소에 상장시켰음에도 불구하고, 미국 증권거래소에 미국예탁증권 대신 원주 자체를 상장한 경우를 종종 볼 수 있다. 캐나다와 이스라엘 회사, 유럽의 대기업과 은행, 석유 및 운송 관련 회사가 주로 이러한 경우에 속한다.119) 미국 증권거래소에 원주를 직접 상장한 외국 회사는 미국예탁증권을 발행할 때와 같이 원주를 보관기관에 예탁할 필요가 없다. 또한 투자자는 미국 증권거래소에서 매수한 증권을 외국 증권거래소에서 매도할 수 있으며, 반대로 외국 증권거래소에서 매수한 증권을 다시 미국 증권거래소에서 매도할 수도 있다. 이와 같이 외국 회사의 원주가 미국 증권거래소와 외국 증권거래소에 상장 되어 거래되고 있고 사기행위는 미국 증권거래소에 상장된 증권의 거래와 관련하여 일어난 경우, 거래기준의 첫 번째 유형인 ‘미국 증권거래소에 상장된 증권의 거래’에 관한 사기에 해당하여 미국증권법이 적용된다.120)

3.2.1.2. 외국 증권거래소에서 매매한 경우

문제는 외국 회사의 원주가 미국 증권거래소와 외국 증권거래소에 상장되어 거래되고 있는 동안, 사기행위가 외국 증권거래소에 상장된 증권의 거래와 관련하여 일어난 경우이다. 여기서 증권이 미국 증권거래소에 ‘상장만’되어 있으면 충분한 것인지 아니면 투자자에게 손해를 유발한 해당 증권의 매매가 실제로 미국 증권거래소에서 이루어져야 하는 것인지 문제된다.121)

그러나 이러한 해석은

3.2.2. 미국 증권거래소에 미국예탁증권이 상장된 경우

3.2.2.1. 미국 증권거래소에서 매매한 경우

외국 회사가 미국 증권거래소에 원주를 상장하지 않고 미국예탁증권만 상장했다고 가정하자. 이때 투자자가 미국 증권거래소에 상장된 미국예탁증권을 매수했다면 거래기준에 따라 미국 증권법을 적용하는 데 아무런 문제가 없다.127) 거래기준의 첫 번째 유형에 의하면, 연방증권거래법 Section 10(b) 는 ‘미국 증권거래소에 상장된 증권의 거래’에 적용된다.128) 투자자가 미국 증권거래소에서 미국예탁증권이라는 증권을 매수하는 과정에서 증권사기가 발생하였다면 거래기준에서 말하는 ‘미국 증권거래소에 상장된 증권의 거래’ 가 이루어졌다고 불 수 있으므로, 연방증권거래법 Section 10(b)가 적용된다. 실제로

3.2.2.2. 외국 증권거래소에서 매매한 경우

문제는 투자자가 미국 증권거래소에 상장된 미국예탁증권을 미국 증권거래소에서 매수하는 대신 해당 기업의 원주를 외국 증권거래소에서 직접 매수하는 경우이다.132) 실제로, 연기금, 뮤추얼펀드 등의 기관투자자들은 외국 회사의 증권을 미국예탁증권의 형태가 아닌 원주의 형태로 매수하곤 한다. 기관투자자들이 원주의 직접 매수를 선호하는 이유는 원주가 거래되는 시장이 미국예탁증권이 거래되는 시장보다 유동성이 큰 경우가 많고, 미국예탁증권을 발행하려면 원주를 보관은행에 보관시켜야 하는데 이 원주의 보관과 인출과정에서 비용이 발생하기 때문이다.133) 이처럼 외국 회사의 증권이 미국예탁증권의 형태로 미국 증권거래소에 상장되어 있지만 투자자가 미국예탁증권 대신 외국 증권거래소에서 그 회사의 원주를 직접 매수한 경우 미국 연방증권거래법 Section 10(b)의 적용여부가 문제된다. 이러한 매매가 거래 기준의 첫 번째 유형인 ‘미국 증권거래소에 상장된 증권의 거래’에 해당한다고 본다면

3.3. 미국 증권거래소에 상장되지 않은 증권의 미국 내 거래

거래기준의 두 가지 유형 중 나머지 하나는 ‘기타 증권의 미국 내 거래’이다.136) 여기서 ‘기타 증권’이란 미국 증권거래소에 상장되지 않은 증권을 의미한다. 따라서 위 유형에 해당하려면 미국 증권거래소에 상장되지 않은 증권이 미국 내에서 거래되어야 한다.137)

3.3.1. 미국 내에서 매수주문을 낸 경우

우선 미국 내에서 매수주문을 낸 경우를 생각해보자. 미국에 거주하고 있는 투자자가 외국 회사의 주식을 매수하기 위해 미국 브로커를 통해 매수주문을 낸다. 브로커는 외국 증권거래소에서 그 주문을 체결한다. 미국에서 낸 매수주문을 통해 외국 증권거래소에서 체결된 이러한 거래가 거래기준에서 말하는 ‘미국 내 거래’에 해당하는지가 문제된다.138)

연방지방법원은

이 사건에서 원고는 미국 시카고에서 Swiss Re의 주식에 투자하기로 결정하고 시카고에 있는 트레이더(trader)를 통해 매수주문을 냈다. Swiss Re 주식에 대한 거래는 스위스 증권거래소의 런던 소재 자회사인 virt-x트레이딩 플랫폼에서 이루어졌다.141) 원고는 매수가 최종적으로 외국 증권거래소에서 일어났다는 사실은 인정했지만, 미국에서 매수주문을 내었으므로 자신의 매수는 ‘미국 내 거래’라고 주장했다.142)

연방지방법원은 증권거래의 당사자가 ‘매수인’이 되는 시점은 해당 주식을 취득하고, 그에 대한 대가를 지불하겠다는 철회할 수 없는 책임을 부담하게 되는 때라고 판시했다. 원고는 투자자가 매수주문을 냈을 때 연방증권거래법상 ‘매수’가 발생한다고 주장했으나, 법원은 이 주장을 받아들이지 않았다.연방지방법원은 결국 투자자의 매수주문행위가 미국 내에서 일어났다고 하더라도 이러한 행위를 Morrison 판결의 ‘미국 내 거래’에 해당한다고 보기는 어렵다고 판단했다.143)

3.3.2. 미국 장외시장에서 매수한 경우

최근 연방제2항소법원은

Section 10(b)에 기한 역외적 사적소송을 제기하는 원고는 이 두 가지 요건 이외에도 Section 10(b) 사적소송 제기요건도 입증해야 한다. 앞에서 설명한 바와 같이 Section 10(b)에 기한 사적소송을 제기하기 위해서는 원고가 ① 매수 또는 매도와의 관련성, ② 중요성, ③ 사기적 행위, ④ 고의성, ⑤ 신뢰, ⑥ 손해인과관계, ⑦ 손해의 발생을 입증해야 하지만, 이 일곱 가지 요건들 중에서 장외시장과 관련된 소송에서는 특히 신뢰요건이 문제된다. 비대면 거래에서 신뢰를 개별적으로 입증한다는 것은 현실적으로 불가능하므로 비대면 거래의 경우 신뢰를 추정하는 시장사기이론이 채택되었다. 이 이론은 효율적 자본시장을 전제로 공개시장에서의 주가는 공개된 정보를 모두 반영하고 있다는 것이다.146) 따라서 시장사기이론의 혜택을 누리기 위해서는 해당 주식이 효율적 자본시장에서 거래되었다는 것을 주장해야 한다. 일반적으로 장외시장에서 거래되는 주식은 거래량이 상대적으로 적은 경우가 많으므로 장외시장거래가 효율적 자본시장에서 이루어졌다는 주장은 미국 법원에서 받아들여지기 어려울 것이라고 보는 견해가 있다.147)

63)Morrison v. National Australia Bank, Ltd., 130 S. Ct. 2869 (2010). 64)Junsun Park, Global Expansion of National Securities Laws: Extraterritoriality and Jurisdictional Conflicts, 12 U.N.H. L. Rev. 69, 70 (2014); Chang, supra note 3, at 95; Sec. & Exch. Comm’n Staff, Study on the Cross-Border Scope of the Private Right of Action Under Section 10(b) of the Securities Exchange Act of 1934 As Required by Section 929Y of the Dodd-Frank Wall Street Reform and Consumer Protection Act ii (2012). 65)Tamari v. Bache & Co. (Lebanon) S.A.L., 730 F.2d 1103, 1108 (7th Cir. 1984); Chang, supra note 3, at 95. 66)Schoenbaum, 405 F.2d 200. 67)Id. at 204-06. 김건식·정순섭, 「증권거래법의 역외적용 및 외국감독기관과의 공조제도 정비방안 연구」(금융감독위원회 연구보고서, 2004), 27면 참조. 68)Id. at 208-09. 당시 연방제2항소법원은 미국 증권법의 역외적용 문제를 관할권 문제로 보았기 때문에, 피고가 실제로 그러한 행위를 하였는지를 판단하기에 앞서 미국 법원에 관할권이 있는지 여부를 검토하였다. 김건식·정순섭, 위의 보고서, 27면. 69)SEC v. Berger, 322 F.3d 187, 192 (2d Cir. 2003); Park, supra note 64, at 71; Chang, supra note 3, at 96. 연방제2항소법원은 행위기준을 충족시키기 위해 단순한 준비행위 이상의 행위가 미국 내에서 일어나야 하고, 그 행위가 원고의 손해를 직접적으로 야기해야 한다고 판시했다. Itoba Ltd. v. Lep Grp. PLC, 54 F.3d 118, 122 (2d Cir. 1995), abrogated by Morrison, 130 S.Ct. 2869. 70)Leasco, 468 F.2d 1326. 71)Id. at 1330-33. 72)Id. at 1335, 1337-38; Nagy et al., supra note 17, at 938-39. 73)Bersch v. Drexel Firestone, Inc., 519 F.2d 974, 987 (2d Cir. 1975), abrogated by Morrison, 130 S.Ct. 2869. 74)Itoba Ltd. v. Lep Group PLC, 54 F.3d 118 (2d Cir. 1995), abrogated by Morrison, 130 S.Ct. 2869. 75)서완석, “국제증권거래에 대한 미국의 사물재판관할권,” 「기업법연구」, 제13집(한국기업법학 회, 2003), 320면. 76)연방제2항소법원 이외에 다른 법원들도 행위기준을 채택했지만, 행위기준을 충족시키기 위해 어느 정도의 행위가 미국 내에서 일어나야 하는지에 대해 법원들 사이에 입장이 나뉜다. Park, supra note 64, at 72; 허항진, 앞의 책, 337면. 77)허항진, “증권법 역외적용의 합리적 기준 및 범위에 관한 연구-미국증권법의 불공정거래에 대한 역외적용 사례를 중심으로-,” 「증권법연구」, 제9권 제2호(한국증권법학회, 2008), 344면 각주113번. 78)허항진, 앞의 책, 337면; 장근영, “Sarbanes-Oxley Act의 외국법인에 대한 적용 -미국증권법의 역외적용과 관련하여-,” 「상사법연구」, 제22권 제2호 (한국상사법학회, 2003), 311면. 79)Park, supra note 64, at 73. 80)Morrison, 130 S.Ct. 2869; Sec. & Exch. Comm’n Staff, supra note 64, at ii. 81)Morrison, 130 S.Ct. at 2872-73, 2875-76. 82)In re National Australia Bank Securities Litigation, 2006 WL 3844465, at *4-8 (S.D.N.Y. Oct. 25, 2006). 83)Morrison v. Nat’l Austl. Bank Ltd., 547 F.3d 167, 175 (2d Cir. 2008); Fox, supra note 62, at 1245. 84)Morrison, 130 S.Ct. at 2876-77. 85)Restatement (Third) of the Foreign Relations Law of the United States § 401 (1987). 86)석광현·정순섭, 위의 논문, 34면. 87)Morrison, 130 S.Ct. at 2876-77. 88)Id. at 2877-83. 89)Id. 90)Id. at 2884, 2886. 91)15 U.S.C. 78j(b). 92)Morrison, 130 S.Ct. at 2888. 93)J. William Hicks, International Dimensions of U.S. Securities Law § 11:47 (2012); Sec. & Exch. Comm’n Staff, supra note 64, at i. 94)Dodd-Frank Wall Street & Consumer Protection Act, H.R. 4173, 111th Cong. §§ 929P(b), 929Y (2010)(이하 ‘Dodd-Frank Act’라 한다). 95)Dodd-Frank Act § 929P(b); Park, supra note 64, at 77-78. 96)미국 연방증권거래법 Section 10(b)에 기한 공적소송의 역외성에 관한 자세한 내용은 Park, supra note 64 참조. 97)Dodd-Frank Act § 929Y. 98)Sec. & Exch. Comm'n Staff, supra note 64. 99)Id. at vi-vii. 100)Id. at 60-64. 101)허항진, 앞의 책, 337면; 장근영, 앞의 논문, 311면. 102)Sec. & Exch. Comm’n Staff, supra note 64, at vi, 61-63. 103)Id. at vii, 63-64. 104)Id. at vii, 64. 105)Park, supra note 64, at 73. 106)Morrison, 130 S.Ct. 2869. Sec. & Exch. Comm’n Staff, supra note 64, at ii 참조. 107)Morrison, 130 S.Ct. at 2884, 2886. 108)Sec. & Exch. Comm’n Staff, supra note 64, at 33-36. 109)Id. at vii, 64-66. 110)Id. at 66-67. 111)Id. at 66. 112)Id. at 67. 113)Id. 114)Id. at 68. 115)Id. 116)Id. at 68-69. 117)Id. at 23-25. 118)Morrison, 130 S.Ct. at 2884, 2886. 119)Fox, supra note 62, at 1252-53. 120)Id. at 1253. 121)Hicks, supra note 93, § 11:49. 122)Morrison, 130 S.Ct. at 2884, 2886. 123)Richard Painter, Douglas Dunham & Ellen Quackenbos, When Courts and Congress Don’t Say What They Mean: Initial Reactions to Morrison v. National Australia Bank and to the Extraterritorial Jurisdiciton Provisions of the Dodd-Frank Act, 20 Minn. J. Int’l L. 1, 8-9 (2011). 124)Id. at 9-11. 125)Fox, supra note 62, at 1252. 126)Painter, supra note 123, at 9-11. 127)Hicks, supra note 93, § 11:49. 128)Morrison, 130 S.Ct. at 2884, 2886. 129)In re Vivendi Universal, S.A. Sec. Litig., 284 F.R.D. 144 (S.D.N.Y. 2012). 130)In re Vivendi Universal, S.A. Sec. Litig., 284 F.R.D. at 148. 131)Id.; Hicks, supra note 93, § 11:49. 132)Hicks, supra note 93, § 11:49. 133)Fox, supra note 62, at 1259-60. 134)Hicks, supra note 93, § 11:49. 135)Fox, supra note 62, at 1258-59. 136)Morrison, 130 S.Ct. at 2884, 2886. 137)Hicks, supra note 93, § 11:49. 138)Fox, supra note 62, at 1250. 139Plumbers’ Union Local No. 12 Pension Fund v. Swiss Reinsurance Co., 753 F. Supp. 2d 166, 178 (S.D.N.Y. 2010). 140)Id. at 170-72. 141)Id. at 172. 142)Id. at 178. 143)Id. at 177-78. 144)Absolute Activist Value Master Fund Limited v. Ficeto, 677 F.3d 62 (2012). 145)Id. at 68. 146)임재연, 앞의 책, 360면; 최승재, 앞의 논문, 83면. 147)Fox, supra note 62, at 1246-49.

1. 미국 증권법의 역외적용에 관한 판례의 변화가 우리나라 기업에 미치는 영향

미국 증권법의 역외적용에 관한 위와 같은 변화는 우리나라 기업에도 중요한 의미를 갖는다. 미국 증권법이 역외적용되면 우리 기업도 미국 증권집단소송으로부터 안전하다고 장담할 수 없기 때문이다. 2014년 7월 30일 현재, KB금융지주, 케이티, 포스코 등 13개의 우리 기업이 미국 시장에서 미국예탁증권 프로그램을 실행하고 있다. 148) 거래기준에 비추어 볼 때 미국예탁증권을 미국 증권거래소에 상장해 놓은 경우에는

나아가

연방대법원의

원칙적으로 국내법은 속지주의와 속인주의에 따라 국내에서 이루어진 행위 또는 내국인이 행한 행위에 대해서만 적용된다.155) 그런데 자본시장법은 이에 대한 예외로 제2조에서 효과기준에 따른 자본시장법의 역외적용을 인정하고 있다.156) 동법 제2조는 “이 법은 국외에서 이루어진 행위로서 그 효과가 국내에 미치는 경우에도 적용한다”고 규정함으로써 외국인이 국외에서 행한 행위에 대해서도 우리 자본시장법을 적용하는 것을 인정하고 있다. 미국에서의 논의에 따르면 위 규정의 ‘그 효과가 국내에 미치는 경우’란 예측 가능하고 실질적인 피해를 준 것을 의미한다. 즉 외국에서 일어난 행위가 우리나라의 자본시장 또는 투자자에 영향을 미친 경우에 우리 자본시장법이 적용된다는 것이다.157) 예컨대, 외국인이 국외에서 국내 상장증권의 시세를 조종한 경우나,158) 외국인이 국외에서 행한 증권사기로 인하여 국내 투자자가 피해를 입은 경우 등이 이에 해당할 것이다.159)

그러나 자본시장법 제2조와 같이 효과기준에 따른 역외적용을 법 전체에 일률적으로 인정하는 것은 앞서 본 미국의 상황에 비추어 볼 때 여러 가지 문제를 야기할 수 있다. 우선 효과기준에 따라 자본시장법이 역외적용되기 위해서는 과연 어느 정도의 효과가 우리나라에서 발생해야 하는지가 불분명 하다. 게다가 오늘날과 같이 정보통신기술이 고도로 발달한 시대에는 효과주의에서 말하는 ‘효과’의 범위가 지나치게 넓어져 자본시장법의 역외적용이 무리하게 확대될 우려도 있다.

미국의 경우를 보면, 미국 증권법의 역외적용으로 인한 문제는 주로 사적 소송에서 심각하게 나타난다. 연방증권거래위원회와 같은 감독당국이 미국 증권법을 국제증권사기에 적용할 때에는 국제관계를 포함한 제반사정을 고려할 뿐만 아니라, 해당 기관이 독자적으로 처리하기 어려운 사안에 대해서는 외국 감독당국과 공조하여 해결하므로 이해당사국과 사전 조율이 가능하다. 160) 반면에 사적소송을 제기하는 일반투자자들은 손해배상책임을 물어 금전적 피해를 구제받는 것을 목표로 하기 때문에 국제관계나 국제공조에는 관심이 없다. 국가간 충돌을 야기하는 과도한 역외적용이라고 하더라도 자신의 피해구제를 위해서라면 개의치 않고 국내 증권법의 역외적용을 주장한다.

효과기준의 모호성과 과도한 확대가능성을 고려해 볼 때 장기적으로는 미국과 같이 민사책임에 한하여 자본시장법 제2조의 효과기준을 거래기준으로 변경하는 것을 검토해 볼 필요가 있다. 즉 ‘국내 증권거래소에 상장된 증권의 거래’와 ‘상장되지 않은 증권의 국내 거래’에 한하여 우리 자본시장법상의 민사책임을 허용하는 것이다. 거래기준은 국내 증권법의 적용범위를 일정한 거래에 한정하고, ‘효과’나 ‘행위’ 보다 명확한 개념인 ‘거래장소’를 기준으로 적용범위를 결정하는 것이다. 따라서 거래기준을 채택하면 구체적인 사안에서 국내 증권법이 역외적용되는지 여부를 사전에 예측할 수 있고 무리한 확장해석의 여지를 줄여 역외적용으로 인한 국가간 충돌을 피할 수 있다. 다만 거래기준을 미국의 연방법원과 같이 엄격하게 적용하는 경우에는 자본시장법의 적용범위가 지나치게 축소되어 자본시장과 투자자를 보호하려는 자본시장법의 본래 목적과 기능에 문제가 발생할 수 있다. 그러므로 거래기준을 도입하더라도 미국 연방대법원이 제시한 원형 보다는 2012년 미국 연방 증권거래위원회의 연구보고서에서 제시한 수정된 형태의 거래기준을 채택하는 것이 보다 타당하다고 본다.161) 이러한 견지에서 거래기준을 우리나라에 도입하기 위해서는 다음 두 가지 측면에서 수정‧보완이 필요하다.

첫째, 거래기준의 첫 번째 유형인 ‘국내 증권거래소에 상장된 증권의 거래’ 와 관련하여, 거래장소에 국외 거래도 포함시키는 방안이다. 즉 우리나라에 상장된 증권과 동일한 종류의 증권을 매수 또는 매도한 투자자는 해당 거래가 실제로 일어난 장소를 묻지 않고 자본시장법 위반으로 인한 민사책임을 물을 수 있다고 명시하는 것이다. 어떤 회사가 우리나라의 증권거래소에 자사의 증권을 상장시킨다는 것은 우리 자본시장법상 부과되는 의무와 조건을 준수하겠다고 동의하는 것이다. 따라서 그러한 회사가 우리 자본시장법을 위반한 경우에는 거래장소를 불문하고 그 회사의 증권과 동일한 종류의 증권을 매수한 투자자로 하여금 자본시장법상 민사책임을 물을 수 있도록 해줄 필요가 있다. 이렇게 수정된 거래기준을 채택함으로써 자본시장법상 역외적용의 의미를 명확히 할 수 있고, 또한 자본시장법의 적용범위를 무리하게 확장시키지 않으면서도 증권사기에 대한 범죄억제효과를 증대시킬 수 있다.162)

둘째, 거래기준의 두 번째 유형인 ‘상장되지 않은 증권의 국내 거래’와 관련하여, ‘국내 거래’의 의미를 구체화하는 방안이다. 즉, 우리나라 증권거래소에 상장되지 않은 증권이 우리나라에서 거래되었다고 보기 위해서는 거래의 일방당사자가 우리나라 영토 내에서 매매의 청약을 하거나 매매의 청약을 승낙하여야 한다고 명시하는 것이다.163)

따라서 장외거래에 있어서는 우리나라 영토 내에서 거래의 일방 당사자가 매도 또는 매수의 청약을 하거나 매도 또는 매수의 청약에 대한 승낙을 할 경우에는 해당 거래가 국내에서 이루어진 것으로 본다고 규정할 필요가 있다. 이렇게 규정함으로써 장외거래 당사자들은 구체적인 사안에서 우리 자본 시장법상 민사책임을 물을 수 있는지 여부를 예측할 수 있다. 또한 이 방안은 투자자들이 장외주식거래를 하는 경우에 자신이 위치하고 있는 국가의 법에 의한 보호를 받을 수 있다는 투자자의 기대에도 부합한다. 나아가 이 방안은 국제증권사기범들이 책임을 회피하기 위해 거래를 우리나라 영토 밖에서 일어나도록 설계하는 것도 방지할 수 있다.167)

이상과 같이 효과기준의 모호성과 과도한 확대가능성에 비추어, 미국 연방대법원이 제시한 거래기준을 두 가지 측면에서 수정‧보완하여 우리나라에 도입할 필요가 있다고 본다. 앞으로 이에 관한 세밀한 검토가 있어야 할 것이다.

148)한국예탁결제원 증권정보포털 (SEIBro), http://www.seibro.or.kr/websquare/control.jsp?w2xPath=/IPORTAL/user/ovsSec/BIP_CNTS10002V.xml&menuNo=247 (2014년 7월 30일 기준). 149)2014년 7월 30일 현재, KB금융지주, LG디스플레이, SK텔레콤, 신한금융지주회사, 우리금융지주, 케이티, 포스코, 한국전력공사의 미국예탁증권이 뉴욕증권거래소에 상장되어 있고, 그라비티의 미국예탁증권이 나스닥(NASDAQ)에 상장되어 있다. 한국예탁결제원 증권정보포털, 위의 자료. 150)금융감독원, 해외증시상장을 통한 해외직접금융 활성화방안 추진, 보도자료, 2002. 6. 10., 3면. 151)2014년 7월 30일 현재, S-OIL, 에듀컴퍼니, 웹젠, 인스프리트의 미국예탁증권이 OTC (Over-The-Counter Market)에서 거래되고 있다. 한국예탁결제원 증권정보포털, 앞의 자료. 152)Noam Noaked, A New Playbook for Global Securities Litigation and Regulation, Harvard Law School Forum on Corporate Governance and Financial Regulation, Feb. 2, 2012, at 1, available at http://blogs.law.harvard.edu/corpgov/2012/02/02/a-newplaybook-for-global-securities-litigation-and-regulation/. 153)Id. at 2. 154)Id. at 4. 155)임재연, 「자본시장법」, 2013년판(박영사, 2013), 15면. 156)석광현·정순섭, 앞의 논문, 35면. 157)김건식·정순섭, 「자본시장법」, 제2판(박영사, 2010), 597-598면 158)정찬형, 「주해 금융법(III)[자본시장법1]」, 제1판(한국사법행정학회, 2013), 38면. 159)김건식·정순섭, 위의 책, 598면. 160)Park, supra note 64, at 81-82. 161)Sec. & Exch. Comm’n Staff, supra note 64. 162)Id. at 64-66. 163)Id. at 68. 164)Morrison, 130 S. Ct. 2869. 165)Absolute Activist Value Master Fund Limited, 677 F.3d 62. 166)Sec. & Exch. Comm’n Staff, supra note 64, at 68. 167)Id. at 68-69.

이상 설명한 연방증권거래법 Section 10(b)는 미국 증권소송에 가장 많이 등장하는 규정 중에 하나이다. 이 법은 Section 10(b) 위반에 대해 공적제재 수단만 규정하고, 사적소송에 관하여는 아무런 규정도 두고 있지 않다.168) 투자자가 Section 10(b)에 기한 사적소송을 제기할 수 있다는 것은 전적으로 판례를 통해 인정되었다. 그런데 이 Section 10(b)에 기한 사적소송은 집단 소송의 형태로 제기되는 경우가 많다. 증권소송에는 대개 다수의 피해자가 존재하기 때문에 그 피해액 전체는 크지만 피해자 개개인이 입은 손해액은 작다. 소액 피해자들이 고액의 소송비용을 부담하면서 소를 제기한다는 것은 현실적으로 기대하기 어려우므로 증권소송은 주로 집단소송으로 제기되는 것이다.

증권집단소송은 기업들에게 매우 위협적인 존재이다. 특히 미국에서 증권 집단소송이 제기되면 기업은 그 존립이 위태로워질 정도로 큰 타격을 입는다. 미국 증권집단소송의 위협은 미국 내부에 국한되지 않는다. 미국 연방증권거래법 Section 10(b)가 역외적용된다면 미국과 일정한 연관관계에 있는 기업은 모두 Section 10(b)에 기한 사적소송의 잠재적 피고가 될 수 있으므로 그 영향력은 가히 전 세계에 미친다고 할 수 있다. 실제로 미국은 2010년 이전까지 효과기준과 행위기준을 이용하여 미국 증권법의 역외적용을 정당화함으로써 그 영향력을 확대해왔다. 그러나 효과기준과 행위기준은 결과를 예측하기 어렵고 미국 증권법의 적용범위를 과도하게 확장시킨다는 이유로 많은 비판을 받았다.

연방대법원도 이러한 문제점을 인식하고 2010년

거래기준의 첫 번째 유형인 ‘미국 증권거래소에 상장된 증권의 거래’는 다시 원주가 상장된 경우와 미국예탁증권이 상장된 경우로 구분할 수 있다.

거래기준의 두 번째 유형인 ‘기타 증권의 미국 내 거래’와 관련해서는 거래가 미국 내에서 이루어졌다고 볼 수 있는 시점이 문제되었다.

거래기준은 Section 10(b)의 적용범위를 미국 내 거래에 제한하는 기준이다. 따라서 Section 10(b)에 기한 사적소송이 외국 기업을 상대로 제기될 가능성은 상당히 감소했다고 볼 수 있다. 그러나 미국 증권거래소에 원주 또는 미국예탁증권을 상장하여 거래하는 동안 그와 관련하여 부실표시를 행한 경우에는 여전히 Section 10(b)에 기한 사적소송이 제기될 수 있다. 또한, 미국 증권거래소에 상장되어 있지 않은 외국 기업의 증권을 미국 장외시장에서 거래한 경우, 시장사기이론의 적용여부는 별론으로 하고, Section 10(b) 에 기한 사적소송이 제기될 여지가 남아 있다.169)

미국 증권법이 역외적용되면 우리 기업도 미국 증권집단소송의 피고가 될 수 있기 때문에 위와 같은 미국 증권법의 역외적용 문제는 우리나라 기업에도 중요하다. 현재 다수의 우리 기업들이 미국 시장에서 미국예탁증권 프로그램을 실행하고 있다. 거래기준에 비추어 볼 때 미국 증권거래소에 원주나 미국예탁증권을 상장했거나 상장하고자 하는 기업, 또는 미국 장외시장에서 자사의 증권이 거래되는 기업은 미국 연방증권거래법 Section 10(b)에 기한 사적소송으로부터 완전히 자유로운 것은 아니므로

또한 미국에서 이루어진 역외적용에 관한 일련의 논의는 우리나라 자본시장법 제2조를 해석하고 이에 대한 향후 입법방향을 제시하는데 도움이 될 것이다. 미국과는 달리 우리나라에서는 아직까지 자본시장법 제2조를 적용하여 동법의 역외적용을 강력하게 주장하고 있지는 않다. 그러나 만약 이 규정을 근거로 미국과 같이 역외적용을 적극적으로 인정하고, 나아가 이것이 증권집단소송과 결합될 경우에는 관련 국가들과의 충돌이 예상된다. 미국이 사적소송의 영역에서 적극적 역외적용을 부인하고 거래기준을 채택하게 된 배경을 고려할 때, 우리의 경우도 민사책임과 관련해서는 자본시장법 제2조에 근거한 적극적 역외적용의 인정을 자제하는 것이 다른 국가와의 우호적인 관계를 유지하는 데 도움이 될 것이다. 170) 장기적으로는 자본시장의 국제화에 발맞추어 자본시장법 제2조의 입법방향에 관한 진지하고도 세밀한 연구검토작업이 필요하다고 생각한다.

168)임재연, 앞의 책, 312면. 169)시장사기이론에 의해 신뢰가 추정되지 않는 이상 집단소송의 공통성 요건을 충족시키기 어렵다. 김건식·송옥렬, 앞의 책, 331면. 그러나 이 경우에도 집단소송의 형태가 아닌 개별소송의 형태로 소가 제기될 여지는 남아 있다. 170)공적감독기관간 감독 및 법집행 공조를 가능하게 하기 위해 다른 국가와 우호적인 관계를 유지하는 것은 중요하다.