The study aims to review the problems and improvement of the calculation system of distributable income in the revised Commercial Act. In addition, we discussed the usefulness of current Statement of Appropriation of Retained Earnings and recommended new disclosure of distributable income information.

By dint of both archival study and case study methodology the following results of research are excavated.

First, distributable income should be calculated based upon cost method in which unrealized gains are deducted and unrealized losses are added back. Moreover, unrealized gains and losses already reflected in retained earnings should be kept intact.

Second, even under the current system where the unrealized gains are only deducted, the scope of offset should be restricted to marketable securities and linked hedge transactions including derivative financial instruments. Moreover, the application guideline should be designated as aggregate basis of account title rather than individual basis of each item.

Third, the current Statement of Appropriation of Retained Earnings in which expected dividends are only described and no distributable income is known, should be substituted by the Statement of Changes in Stockholders’ Equity in the coming revision of the Decree of Commercial Act as well as the Accounting Standards for Small and Medium-sized Entities. Moreover, the details of distributable income should be separately contained in the Note to Financial Statements, while expected dividends should be treated as another agenda in the stockholders’ meeting.

The contribution of the paper is to excavate real problems on the calculation scheme of distributable income via comprehensive calculation case approach and suggest its improvement rather beyond the legal and institutional approach.

회사는 영리법인으로 영업의 결과 발생한 이익을 최종적으로 사원에게 분배할 것이 요구된다. 사원에 대한 이익분배의 전형적인 형태는 이익배당이다. 합명회사와 합자회사의 무한책임사원은 직접・연대・무한의 책임을 지므로 이들 회사에 대하여는 이익분배에 관한 기준을 정할 필요가 없으며 특별히 회사채권자에 대한 보호장치도 둘 필요가 없다. 그러나 주식회사 또는 유한회사와 같은 물적회사의 경우 이익배당에 대한 기준을 설정하지 않으면 자본금 및 준비금 등 회사에 유보되어야 할 자금이 사외로 유출되어 회사채권자가 손해를 입을 가능성이 있다. 따라서 물적회사의 이익배당에 관해서는 회사재산 중 어디까지 배당할 수 있도록 할 것인지가 매우 중요하므로 상법은 주식회사 등이 배당할 수 있는 금액의 한도를 별도로 규정하고 있다.

다만, 기업회계기준을 따르는 경우 자산 등의 공정가치 평가에 따른 미실현이익이 순자산에 포함되게 되는 바 이러한 미실현이익을 배당재원에서 제외할 필요성이 발생한다. 미실현이익을 배당가능이익에 포함시키게 되면 자산의 평가이익이 실현되어 현금이 사내로 유입되기도 전에 배당의 형태로 사외로 유출될 가능성이 존재함에 따라 회사 자산을 유일한 담보로 하는 채권자의 이익을 부당히 침해할 뿐만 아니라 회사로서도 장래 재원의 부족으로 장기적 발전에 장애가 초래될 수도 있기 때문이다.

이러한 문제를 해결하기 위하여 지난 2011. 4. 14.자로 공포된 개정상법(이하 ‘개정상법’1))과 2012. 4. 10.자로 시행된 상법 시행령(이하 ‘동법 시행령’)은 배당규제의 실효성을 확보하기 위해 소정의 미실현이익을 배당가능이익 계산시 차감하도록 하는 내용을 신설하였다. 그리고 최근 2014. 2. 24.자로 상법 시행령을 개정하여 위험을 회피하기 위해 파생상품 및 파생결합증권을 활용한 거래에서 발생하는 미실현이익의 경우에 한하여 그에 상응하는 미실현손실과 상계하도록 예외를 인정하는 단서를 신설하였다.

그러나 동법 시행령에 규정된 미실현이익의 정의(회계원칙에 따른 자산 및 부채에 대한 평가로 인하여 증가한 대차대조표2)의 순자산액으로서, 미실현손실과 상계하지 아니한 금액)가 포괄적이고, 그 적용방법이 구체적으로 예시되지 않아 기업들이 정확한 배당가능이익을 계산하는데 상당한 어려움을 겪고 있는 실정이다.

또한 유가증권 등을 포함한 금융상품 거래가 많은 회사들을 중심으로 개정상법의 배당가능이익 계산규정으로 인해 안정적이고 예측가능한 배당정책을 수립하는 것이 어려워졌다는 지적이 다수 제기되고 있다.

본 연구는 상법상 배당가능이익의 정확한 계산을 통해 회사의 배당금 규모가 채권자의 이익을 침해하지 않는 선에서 결정될 수 있도록 하고, 동시에 회사가 배당의사결정 시 정확한 한도에 따라 배당금 수준을 결정할 수 있도록 하는데 도움을 주는 것을 목적으로 한다. 이를 위해 개정상법상 배당제도의 주요 변화내용과 상장기업 배당현황의 주요 특징을 살펴보고 개정상법에 따라 배당가능이익을 계산하는 과정에서 미실현이익의 판단에 대한 합리적인 기준과 사례를 K-IFRS를 적용하고 있는 상장회사의 관점에서 살펴보고자 하며, 특히, 자기주식, 자기주식처분손실, 주식매수선택권 및 전환권대가 등상법이 규정하고 있지 아니한 계정과목의 배당가능이익 계산시 처리방법에 대한 실무적인 접근방법과 함께 이번 개정상법의 배당가능이익 계산 규정 중 보완해야할 사항은 없는지 살펴보고자 한다. 그리고 차제에 종래의 이익잉여금처분계산서의 유용성에 대한 논의도 해보고자 하였다.

다만, 본 연구 주제가 일반법인의 배당가능이익문제를 상법 회계적 관점에서 다룬 것이므로 특수한 명목회사(paper company)에 한하여 적용되는 유동화전문회사 등에 대한 지급배당소득공제(법인세법 제51조의2, 같은법 시행령 제86조의2) 적용시의 세법상 배당가능이익의 문제는 연구범위에서 제외하였다.

1)편의상 ‘개정상법’ 이전에 적용된 상법은 ‘舊상법’이라 하고, 두 명칭을 구분하지 않고 일반적 언급이 필요한 경우에는 ‘상법’이라고 한다. 2)상법과 달리 「주식회사의 외부감사에 관한 법률」 및 한국채택국제회계기준(K-IFRS)에서는 ‘재무상태표’라는 용어를 사용하고 있으나, 이하에서는 논제가 상법 초점이므로 그 명칭을 ‘대차대조표’로 통일하여 사용하기로 한다.

가. 배당가능이익 계산시 미실현이익 차감 규정 신설

개정상법은 자산평가에 대한 상법의 보수적인 원칙들을 폐지하면서 기업회계기준을 따르도록 하였으며, 기업회계기준에 의할 경우 자산으로 계상될 수 있는 미실현이익을 배당가능이익에서 공제하도록 하였다(상법 제462조 제1항).

나. 배당의안의 독립성 ? 재무제표 승인과 이익배당 결의 구분

개정상법은 이익배당을 재무제표의 승인과 구분하여 별도의 주주총회 결의사항으로 구분하고, 특히 이익배당의 경우 일정한 요건을 갖춘 경우 이사회 결의로 결정할 수 있도록 하였다(상법 제462조 제2항 및 상법 제449조의2).

다. 현물배당제도 도입

舊상법상으로는 주식배당 외에는 상법상 명문의 규정이 없어 금전배당만이 가능하며, 기타의 재산으로 하는 현물배당은 불가능한 것으로 해석되었으나 개정상법은 이익배당을 현물배당으로 할 수 있다는 규정을 신설(상법 제462조의4)하여 금전 외에 재산으로 배당을 할 수 있도록 규정하였다.

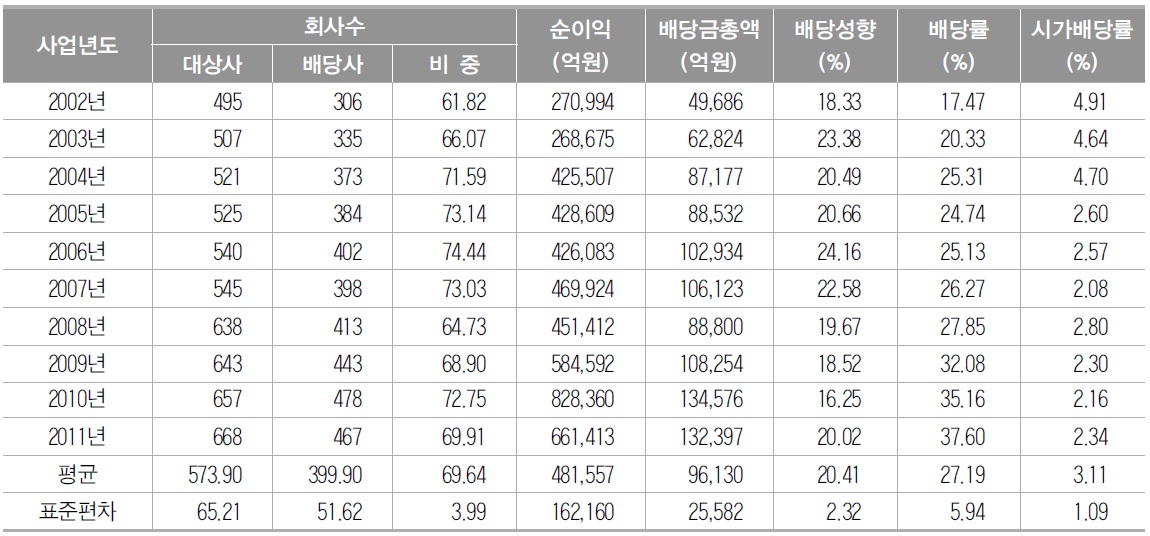

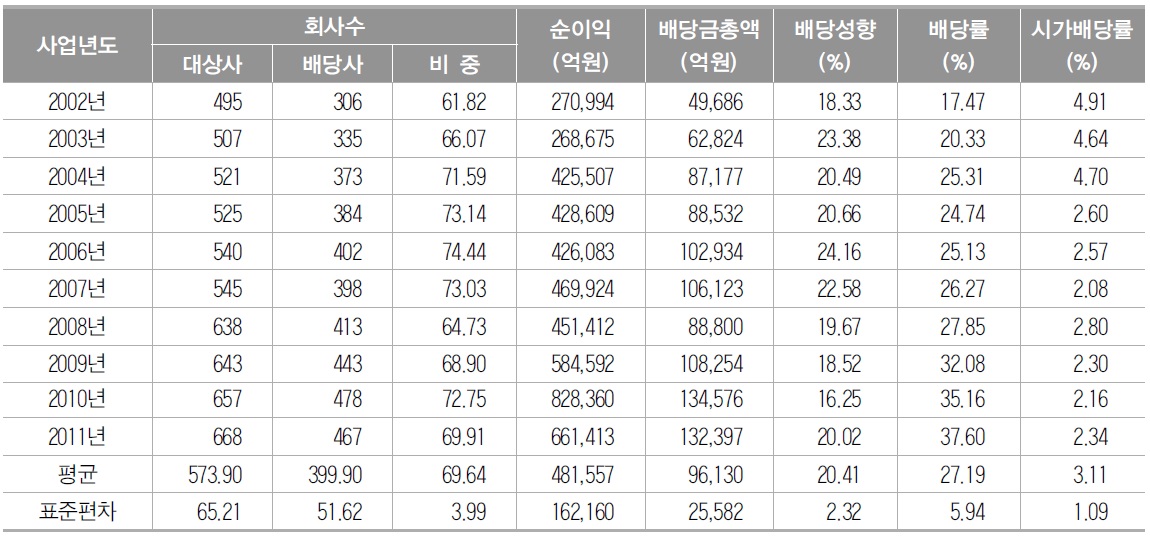

최근 10년간의 순이익과 배당사수의 관계를 보면, 2006년도 중 유가증권시장 12월결산법인 분석대상사의 74.44%인 402개사가 배당을 실시하여 가장 많았으며, 이후 금융위기를 맞은 2008년도 중 분석대상사의 64.73%까지 배당사수가 낮아진 후 점차 증가하고 있는 추세다.

최근 10년간의 배당금 총액은 대체적으로 순이익의 증감과 동조현상을 보이면서 연도별 배당성향(현금배당금총액/당기순이익)은 2003년 이후 20%~24%대를 유지하다가 글로벌 금융위기를 맞은 2008년 이후 3년간은 16%~19%대까지 낮아진 후 2011년 다시 20%대로 증가하였는바, 이는 2010년 유럽재정위기의 여파에 따른 2011년 경영실적의 급격한 악화에도 불구하고 배당규모를 크게 줄이지 않았기 때문으로 분석된다.

배당률(액면가대비 1주당 배당금)은 2002년 17.47%에서 2011년 37.60%까지 2배 이상 1주당 배당금 자체는 증가하였으나, 시가와 비교 수치인 시가배당률은 오히려 4.91%에서 2.34%로 크게 감소하였는바, 이는 시가(주가)수준은 대폭 상승하였으나 배당규모는 상대적으로 안정적인 수준을 유지하였기 때문으로 분석된다.

[] 【최근 10년간의 유가증권시장 12월결산 상장법인 배당현황】

【최근 10년간의 유가증권시장 12월결산 상장법인 배당현황】

한편, 2012 회계연도에 배당을 결의한 회사는 전체 691개사(12월 결산사 정기주주총회 결과공시 기준(외국기업, SPAC, 상장폐지법인 제외)) 중 448개사(69.9%)로 나타났으며, 이중 현금배당을 결의한 회사는 438개사, 현금배당과 주식배당을 병행한 회사는 10개사로 조사되었다. 한편, 개정상법이 새로이 도입한 현물배당을 실시한 회사는 유가증권시장상장법인인 우진 1개사로 조사되었는바, 지난해 8월 기준 주주명부에 기재된 주주에게 소유주식 1주당 0.02주의 비율로 자사주를 중간배당하여 개정상법상 현물배당제도를 가장 처음 실시한 기업으로 조사되었다. 상법 개정 전에는 현금배당과 주식배당만 가능했고 주식을 배당하더라도 신주로만 배당이 가능하였으나 향후 최대주주 지분율이 높으면서 자사주를 많이 가지고 있는 기업들이 주주가치 제고와 유통주식 수 확대를 위해 자사주 배당 제도를 활용할 것으로 판단된다. 다만, 현물배당 대상 자산은 가분적이어야 하므로 회사가 보유하고 있는 자기주식으로 현물배당을 실시할 수 있는지 여부에 대해서는 이론적으로 다양한 견해가 존재하는 상황이다.

3)특별히 언급이 없는 경우 유가증권시장 12월결산 상장법인의 최근 10연간(2002~2011) 배당현황을 기준으로 분석한 내용이다.

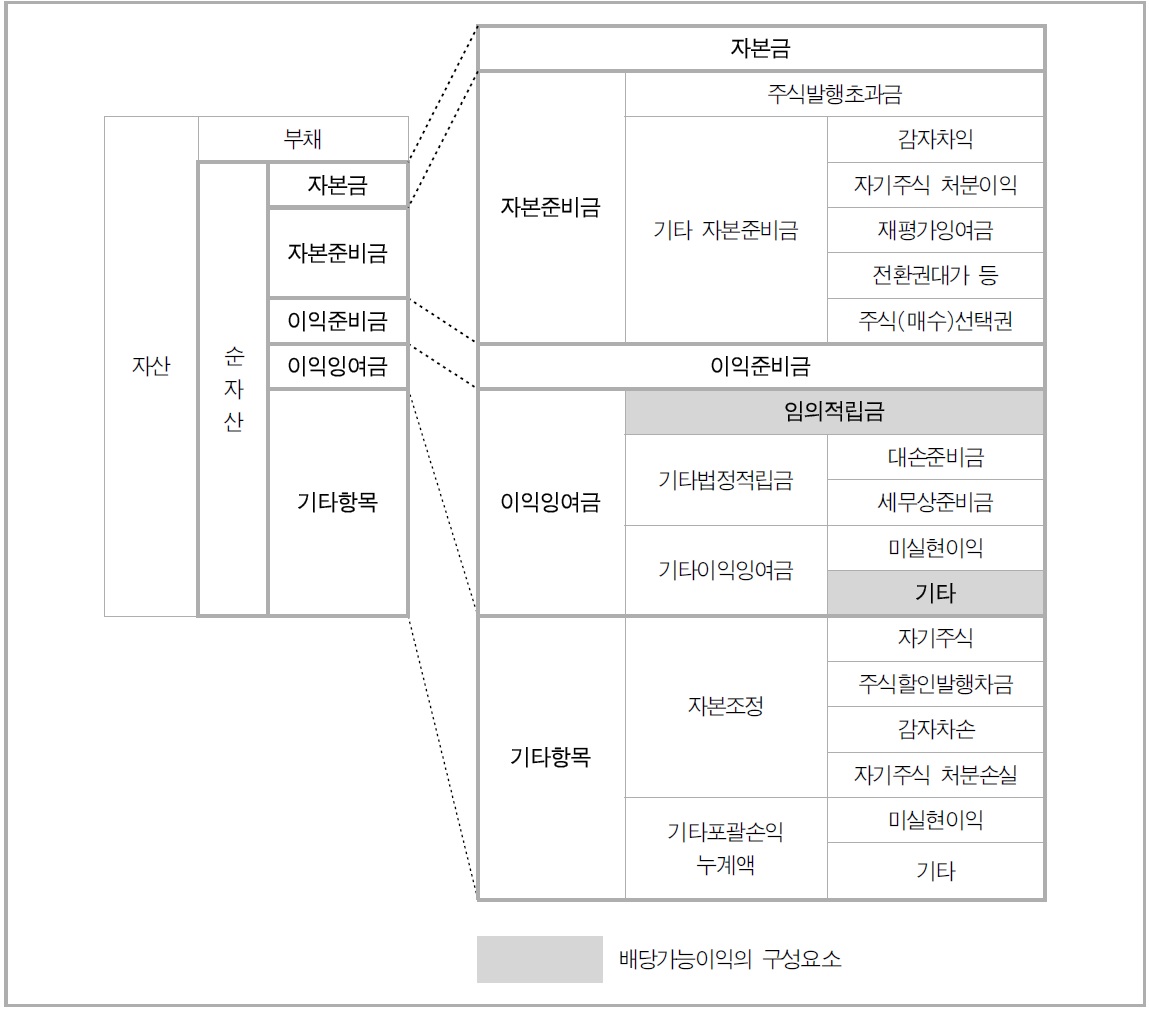

Ⅲ. 개정상법상 배당가능이익의 구성요소별 검토와 사례연구

가. 배당가능이익 계산의 기준 재무제표 및 순자산액

배당가능이익은 개별(별도) 재무제표를 기준으로 계산하는 것이 타당하다고 판단된다. 개정상법 제462조 제1항을 살펴보면 배당가능이익 계산의 출발점이 되는 순자산액의 기준 재무제표가 ‘대차대조표’로 규정되어 있다.

개정상법 제447조 ‘재무제표의 작성’에서 ‘대차대조표’와 ‘연결재무제표’를 별도로 규정하고 있는 점을 고려할 때 개정상법 제462조 제1항의 ‘대차대조표’는 K-IFRS에 따른 개별(별도) 재무제표로 해석하는 것이 타당하기 때문이다4)(연결재무제표라는 용어를 적극적으로 사용하지 않음).

나. 자본금

개정상법 제462조 제1항 제1호의 ‘자본금’은 발행주식의 액면총액을 말하는 것(개정상법 제451조 제1항, 주식발행초과금 또는 주식할인발행차금은 제외)으로, K-IFRS에 따른 ‘자본금’5)과 일치한다.

회사가 무액면주식을 발행하는 경우의 자본금은 주식발행가액의 2분의 1 이상의 금액으로서 이사회(또는 주주총회)에서 자본금으로 계상하기로 한 금액의 총액으로 규정하고 있으므로, 배당가능이익 계산시 순자산에서 동 금액을 자본금으로 보아 차감하면 될 것으로 판단된다.

한편, K-IFRS에서는 상환우선주를 자본이 아닌 금융부채로 분류하고 있는 바, K-IFRS에 의한 순자산에서는 상환우선주 금액 만큼이 자본금에서 제외되게 된다.

이러한 상환우선주 등 일부 금융상품의 분류방식에 대한 상법과 K-IFRS간의 규정 차이6)에도 불구하고, 배당가능이익 계산 측면에서 볼 때 당해 금융상품이 금융부채로서 순자산 계산시 제외되어 배당가능이익이 줄어드는 효과와 자본금으로 계상되어 순자산에는 포함되나 배당가능이익 계산시 차감(자본금)되어 배당가능이익을 줄이는 효과 사이에 실질적인 차이는 없을 것으로 판단된다.7)

다. 자본준비금

(1) 자본준비금의 정의

개정상법 제462조 제1항 제2호의 ‘자본준비금’은 ‘자본거래에서 발생한 잉여금을 대통령령으로 정하는 바에 따라 적립한 것(개정상법 제459조 제1항)’을 말한다.

이때 ‘대통령령으로 정하는 바’란 ‘동법 시행령에서 정한 회계기준8)에 따라 자본잉여금을 자본준비금으로 적립하는 것(개정 상법시행령 제18조)’을 의미하며, 이번 개정으로 舊상법의 ‘자본준비금’을 기업회계기준의 ‘자본잉여금’으로 용어를 변경한 것과 실질적으로 동일한 결과를 가져오게 되었다.

(2) 자본준비금의 원천

자본준비금의 원천은 ‘자본거래에서 발생한 잉여금’으로 본다(개정상법 제459조 제1항). 개정상법이나 舊상법이 ‘자본거래’를 별도로 정의하고 있지 않으나, 舊상법 제459조에서 자본잉여금의 종류를 열거(주식발행초과금, 감자차익, 합병차익, 분할차익 및 기타 자본거래에서 발생한 잉여금)한 바 있어(개정상법에서는 관련규정 삭제), 이를 통해 상법상 ‘자본거래’가 주주 혹은 잠재적 주주와의 거래에서 발생한 잉여금으로 보고 있다는 것으로 유추해볼 수 있다.

(3) 자본준비금의 적립방식

상장회사는 K-IFRS에 따라 상법상 자본준비금을 계상하여야 하나, ‘자본잉여금’을 별도의 항목으로 구분표시할 것을 요구했던 K-GAAP과는 달리 K-IFRS는 ‘자본잉여금’을 별도로 정의하거나 표시할 것을 요구하고 있지 않다는 것과 개정상법의 자본잉여금과 K-IFRS의 자본잉여금 범위가 일치하는지 여부가 불명확하다.

K-IFRS 제1001호 ‘재무제표 표시’ 문단 7에서는 ‘소유주(자본으로 분류되는 금융상품의 보유자)’ 개념을 도입하고, 동 기준서 BC 49에서 ‘포괄손익계산서는 소유주로서의 자격을 행사하는 소유주와의 거래를 포함하지 않는다. 그러한 거래는 자본변동표에 표시된다’라고 하여 기업 순자산의 변동을 ‘소유주와의 거래(자본변동표에 표시)’와 ‘비소유주와의 거래(포괄손익계산서에 표시)’로 구분하고 있다.

이러한 정의 및 분류방식은 K-GAAP 제21호 ‘재무제표의 작성과 표시Ⅰ’의 자본잉여금의 정의(자본잉여금은 증자나 감자 등 주주와의 거래에서 발생하여 자본을 증가시키는 잉여금이다. 예를 들면, 주식발행초과금, 감자차익 및 자기주식 처분이익 등이 포함된다)나, 舊상법에서 열거했던 자본잉여금의 종류(주식발행초과금, 감자차익, 합병차익, 분할차익 및 기타 자본거래에서 발생한 잉여금)와도 큰 차이가 없다고 판단된다.

결론적으로 K-IFRS에서 소유주와의 자본거래로 분류되어 포괄손익계산서에 표시되는 대신 자본변동표에 표시되는 자본거래로 인한 잉여금을 상법의 자본준비금으로 보아 배당가능이익 계산시 차감하는 것이 필요하며, 그러한 자본잉여금의 대표적인 예로는 주식발행초과금, 감자차익 및 자기주식 처분이익 등이 있다9).

라. 이익준비금

이익준비금은 개정상법의 대표적인 법정준비금(개정상법 제458조)10)으로, 그 결산기까지 적립된 이익준비금과 그 결산기에 적립하여야 할 이익준비금(배당예정액의 1/10)을 배당가능이익 계산 시 차감해야 한다.

마. 미실현이익

(1) 미실현이익의 정의

개정상법 제462조 제1항의 ‘대통령령으로 정하는 미실현이익’은 동법 시행령 제19조에 따른 금액을 말한다.

이때, 미실현이익은 ① K-IFRS에 따라 ② 자산 및 부채에 대한 평가결과로 발생한 것이어야 하며 ③ 순자산 증가액으로서 미실현손실과 상계하기 전의 금액이어야 한다.

(2) K-IFRS에서 수익과 비용의 표시방법과 미실현이익

이와 같은 상법의 미실현이익 정의에 부합하는 K-IFRS의 수익(이익) 항목을 파악하기 위해서는 수익과 비용의 분류(표시) 방법과 관련된 K-IFRS 규정을 먼저 살펴보아야 할 것이다.

K-IFRS는 수익과 비용을 당기손익으로 인식하는 것을 원칙으로 하되(K-IFRS 제1001호 ‘재무제표 표시’ 문단 88), K-IFRS 제1008호 ‘회계정책, 회계추정의 변경 및 오류’에 따른 오류수정 및 회계정책의 변경효과와 기타포괄손익의 구성요소를 당기손익에서 제외할 것으로 요구하고 있다(K-IFRS 제1001호 ‘재무제표 표시’ 문단 89).

이때 기타포괄손익이란 ‘다른 K-IFRS에서 요구하거나 허용하여 당기손익으로 인식하지 않은 수익과 비용항목’을 말하며, 다음의 항목을 포함한다(K-IFRS 제1001호 ‘재무제표 표시’ 문단 7).

이와 같이 K-IFRS에서는 수익과 비용의 표시방법을 ‘당기순손익으로 처리하는 방법’과 ‘기타포괄손익으로 처리하는 방법’으로 구분하고 있으나, 상법의 미실현이익은 재무제표 표시방법에 대한 차이를 두고 있지 않으므로 ‘자산 및 부채에 대한 평가로 인하여 증가한 대차대조표의 순자산액’ 중 상법의 미실현이익 정의에 부합하는 항목은 그 표시 방법에 관계없이 미실현이익으로 보아 배당가능이익에서 제외하여야 한다.

다만, 표시방법의 차이로 인하여 ‘당기순손익에 반영된 미실현이익’과 ‘기타포괄손익에 반영된 미실현이익’은 배당가능이익 계산시 다음과 같이 구분하여 접근할 필요가 있다.

(가) K-IFRS상 당기순손익에 반영된 미실현이익

당기순손익에 직접 반영되어 이익잉여금 형태로 순자산에 반영되는 지분법이익11), 당기손익인식금융자산(부채) 평가이익, 당기손익으로 인식한 손상차손의 환입액 및 파생상품 평가이익 등은 ‘K-IFRS에 따른 자산 및 부채에 대한 평가로 인하여 증가한 대차대조표의 순자산액’이라는 개정상법의 미실현이익 정의에 부합한다.

다만, 당기순손익에 반영된 미실현이익은 이익잉여금 마감절차를 통해 순자산에 반영되므로 관련 자산의 최초 인식시점 이후 후속 평가과정에서 발생하는 미실현이익의 증감현황을 지속적으로 관리해야 하며, 그러한 관리없이 특정 시점의 대차대조표에 계상된 이익잉여금 중 미실현이익 누계액이 얼마인지 정확히 파악하는 것이 불가능하다.12)

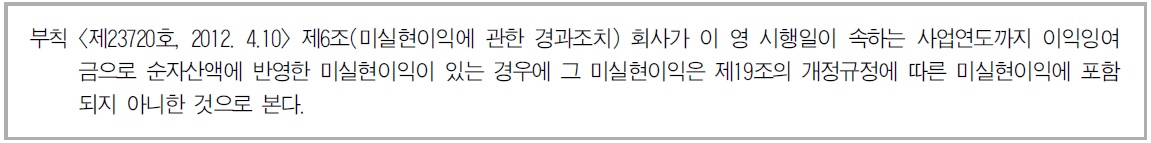

이와 같은 기업의 실무적 어려움을 감안하여 상법 시행령 부칙 제6조에서는 다음과 같은 경과규정을 두고 있다.

상기 경과규정으로 인해 시행일(2012년 4월 15일)이 속하는 사업연도(12월말 결산법인의 경우 2012년 12월 31일을 종료일로 하는 사업연도, 3월말 결산법인의 경우 2013년 3월 31일을 종료일로 하는 사업연도)까지 이익잉여금에 반영되어 순자산에 포함된 미실현이익은 배당가능이익 계산시 제외하지 않을 수 있게 되었다(배당재원으로 사용 가능).

즉, 당기순손익을 통해 이익잉여금에 반영된 미실현이익 누계액 관리는 개정상법 시행일이 속하는 다음 사업연도(12월말 결산법인의 경우 2013년 1월 1일을 개시일로 하는 사업연도, 3월말 결산법인의 경우 2013년 4월 1일을 개시일로 하는 사업연도)부터 신규로 발생하는 미실현이익을 대상으로 실시할 수 있게 되었다.

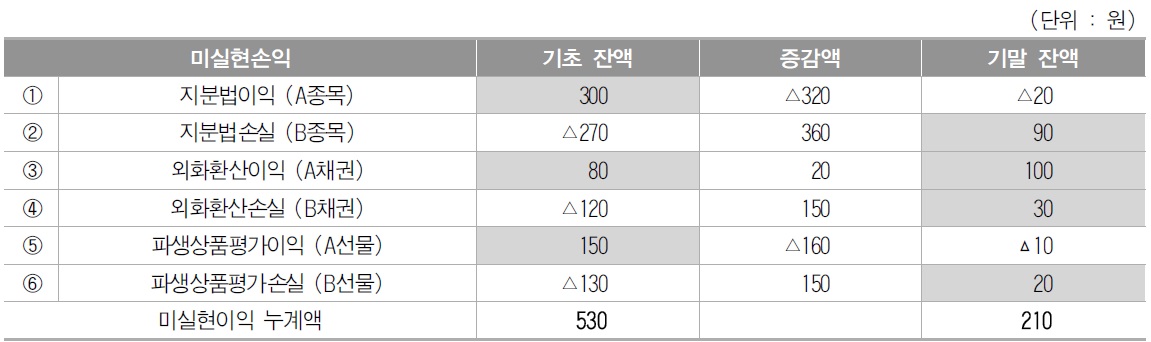

한편, 당기순손익을 통해 이익잉여금에 반영된 미실현이익은 향후 다음과 같은 방식을 적용하여 관리할 수 있을 것으로 판단된다.

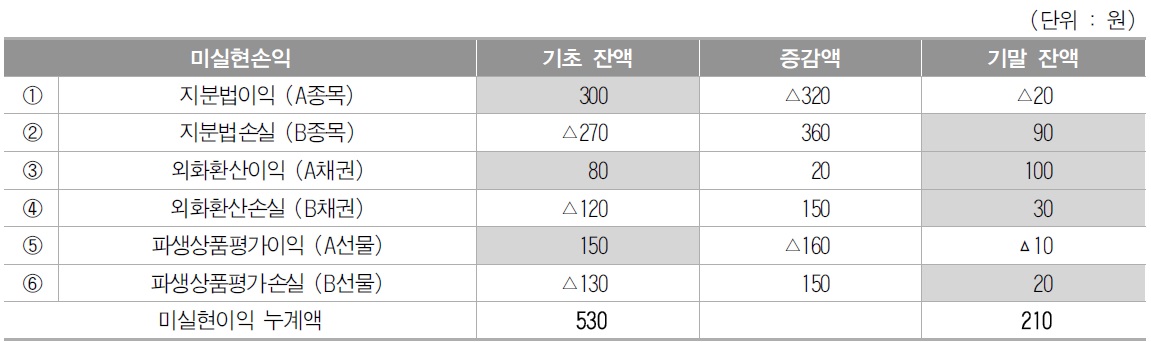

【이익잉여금에 반영된 미실현이익의 관리(사례)】

위 사례를 살펴보면, 미실현이익의 기초 잔액은 530원(①+③+⑤)이므로 기초 시점의 배당가능이익 계산시 순자산액 합계액에서 530원을 제외하여야 한다.

그러나 기말 시점에서 배당가능이익을 계산할 때는 미실현손익의 항목별 기중 증감결과에 따라 미실현이익을 구성하는 항목이 변화될 수 있고, 그 결과를 반영하여 240원(②+③+④+⑥)을 기말 시점의 배당가능이익 계산시 순자산액 합계액에서 제외하는 것이 타당할 것이다.

아래 ‘(3) 미실현이익과 미실현손실의 상계금지’에서 기술한 바와 같이 상법은 미실현이익과 미실현손실을 상계할 수 없도록 하고 있으나, 이는 재무제표에 표시되는 미실현이익과 미실현손실을 상계할 수 없도록 한 것으로 보는 것이 타당하고, 위와 같이 종목(혹은 항목) 내에서 기간 경과에 따라 발생하는 미실현손익의 증감내역은 기초 미실현손익 잔액에 반영하여 기말 시점의 최종 미실현이익을 배당가능이익 계산시 제외하는 것이 합리적일 것이다.

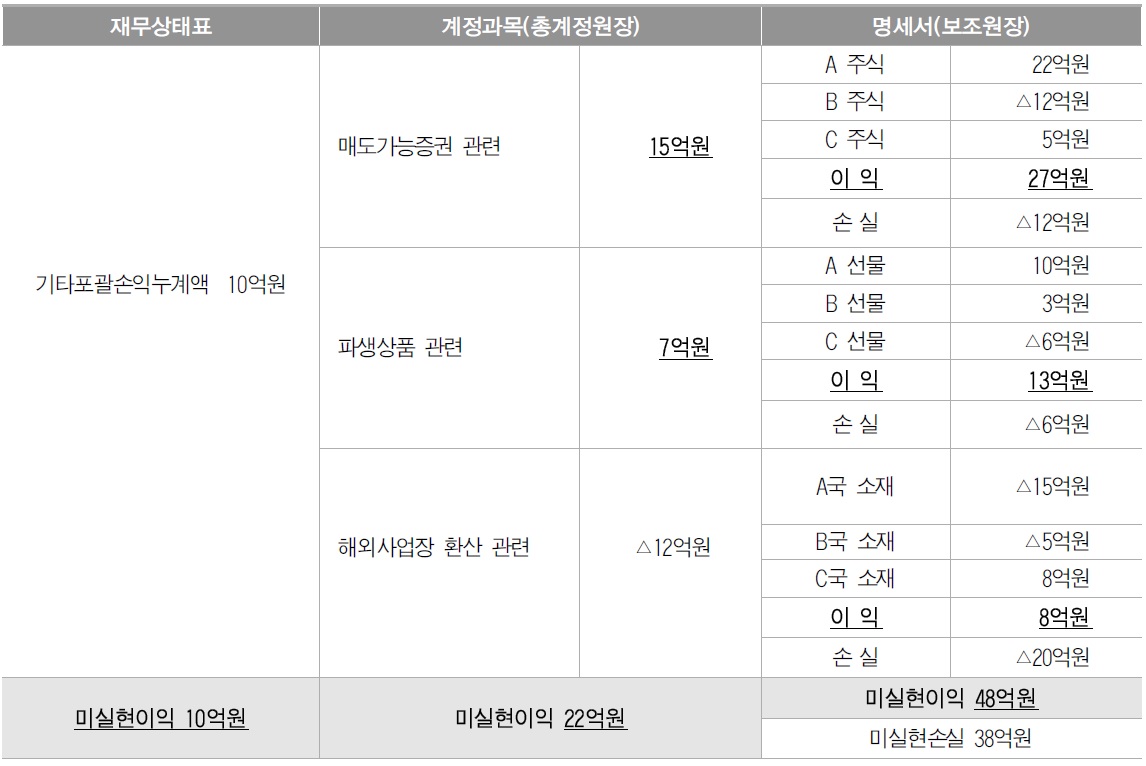

(나) K-IFRS상 기타포괄손익에 반영된 미실현이익

대표적인 기타포괄손익 항목인 유형자산 재평가이익, 매도가능증권 평가이익 및 보험 수리적 이익 등도 개정상법의 미실현이익 정의에 부합한다.

다만, 이들 항목은 당기순손익에 반영되지 않고 대차대조표의 기타포괄손익 누계액에 직접 계상되는 차이점이 있으며, 이렇게 계상된 기타포괄손익 누계액은 관련 자산이 제거되는 등 일정한 사유가 발생할 때 이익잉여금으로 재분류(일종의 실현손익화)되고, 특정 시점의 기타포괄손익 누계액은 언제나 동 시점 현재의 관련 항목 누계액으로 표시되므로 미실현이익 누계액 관리를 위한 별도의 절차는 불필요하다.

(3) 미실현이익과 미실현손실의 상계금지

개정상법은 배당가능이익 계산시 미실현이익과 미실현손실을 서로 상계하지 못하도록 규정하고 있는 바, 배당가능이익 계산시 미실현이익은 제외되는 반면 미실현손실은 그렇지 않기 때문이다.

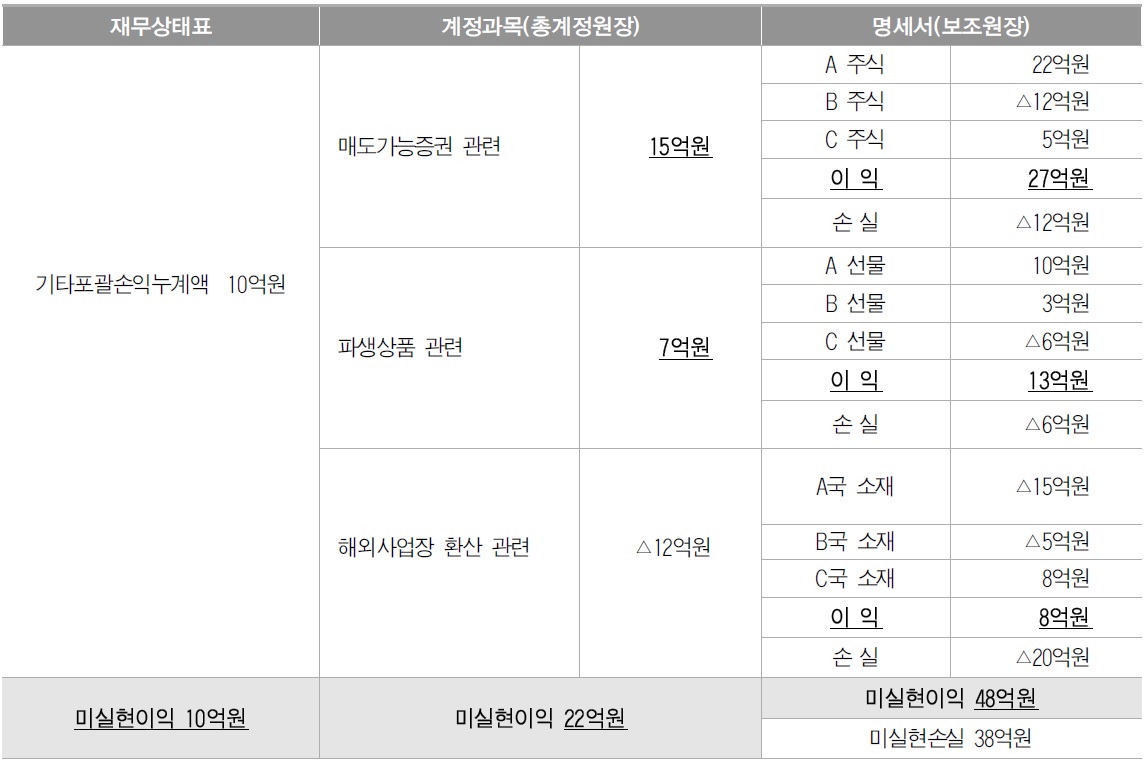

예를 들면, 매도가능증권 계정에서 평가이익과 평가손실이 각각 300원, 1,000원이 발생하여 대차대조표에 700원의 기타포괄손실을 계상(순자산 700원 감소효과)하였다 하더라도 배당가능이익을 계산할 때는 300원을 추가로 제외하여야 하며, 관련 항목별로 미실현이익과 미실현손실을 별도로 관리해야 할 필요가 있다는 것을 의미한다.

‘상계’와 관련된 K-IFRS의 규정을 살펴보면 ‘K-IFRS에서 요구하거나 허용하지 않는 한 자산과 부채 그리고 수익과 비용은 상계하지 아니한다’라고 규정하고 있으며(K-IFRS 제1001호 ‘재무제표 표시’ 문단 32), 외화관련 손익 또는 단기매매 금융상품에서 발생하는 손익과 같이 유사한 거래의 집합에서 발생하는 차익과 차손은 순액으로 표시하되, 그러한 차익과 차손이 중요한 경우에는 구분하여 표시하도록 규정하고 있다(K-IFRS 제 1001호 ‘재무제표 표시’ 문단 35).

이러한 상황에서 상법이 규정한 ‘미실현이익과 미실현손실의 상계금지’ 규정을 따르기 위해서는 K-IFRS에 의해 작성한 재무제표의 표시방법(상계 여부)에 관계없이 총액기준에 의거 상계전 금액을 기준으로 미실현이익만을 순자산액에서 차감해야 한다.

한편, 위험 회피 거래로 인하여 미실현이익이 대량으로 발생하는 금융기관 및 수출기업 등의 경우에 배당가능이익이 과다하게 축소되는 문제가 발생하였는 바, 배당가능이익의 산정 방식을 합리적으로 개선・보완함으로써 배당 재원이 불합리하게 줄어드는 것을 방지하여 주주의 권익이 향상될 수 있도록 하기 위하여, 파생결합증권 거래의 위험을 회피하려고 그 거래와 연계된 거래를 하거나 파생상품의 거래를 그 거래와 연계된 거래의 위험을 회피하려고 한 경우에 각각의 거래로 미실현이익과 미실현손실이 발생하면 각각의 미실현이익과 미실현손실을 상계할 수 있도록 허용하는 것을 골자로 하여 상법 시행령이 개정된 바 있으므로 상계를 위한 연계거래의 파악과 문서화가 필요하다(2014. 2. 24 공포, 공포 후 즉시 시행).

(4) 미실현이익과 관련된 기타 고려사항

개정상법에 따른 정확한 배당가능이익을 계산하기 위해서는 당기순손익이나 기타포괄손익에 반영된 손익 사항 중 어떤 항목이 자산이나 부채의 평가과정에서 발생한 손익인지 여부(즉, 개정상법상 미실현이익의 정의에 부합하는 항목인지 여부)를 검토해야 한다.

K-IFRS에서는 다양한 형태의 계정과목이 등장하고 있으므로 자산, 부채의 성격과 회계처리 유형별로 개정상법의 미실현이익 정의에 부합하는 항목을 판단하는 준비가 필요할 것으로 보인다13).

한편, K-IFRS의 기타포괄손익 누계액은 관련 법인세 효과를 차감한 상태로 계상되어 있는 바, 개정상법에서 정의하고 있는 미실현이익이 관련 법인세 효과를 고려하기 전의 금액인지, 고려한 후의 금액인지 여부가 불명확한 상황이다. 다만, 개정상법상 미실현이익을 ‘자산 및 부채에 대한 평가로 인하여 증가한 대차대조표상의 순자산액’이라고 정의하고 있으므로 관련 법인세 효과를 고려한 후의 순액을 기준으로 판단하는 것이 순자산에 미친 영향을 정확히 반영한 금액이라고 판단된다.

마지막으로 배당가능이익 계산을 위해 순자산액에서 차감해야 할 미실현이익은 기중발생액을 의미하는 것이 아니라 기말 시점에 대차대조표의 순자산액에 포함되어 있는 미실현이익의 발생누계액이란 점을 유의하여야 한다.

바. 기타항목

(1) 자기주식

K-IFRS에 명확히 규정되어 있지 않으나 일반적으로 자기주식은 취득금액을 기준으로 자본의 차감항목으로 표시하고 있는 상황이다.

상법상 자본충실의 원칙에 따라 일정한 경우를 제외하고는 자기주식의 취득을 엄격히 금지하고 있는 점으로 미루어 볼 때, 자기주식을 자본의 차감항목으로 표시하는 기업회계기준의 자기주식 표시방법이 상법의 입장에도 부합하는 것으로 판단된다.

결국 상법 및 기업회계기준 모두 자기주식의 취득금액을 자본금의 차감항목으로 표시하도록 하고 있으며, 이는 회사의 법정자본금이 자기주식 취득금액만큼 잠재적으로 감소할 수 있는 상황을 표시하도록 한 것으로 이해할 수 있다.

그런데 배당가능이익을 계산하면서 자본의 차감항목으로 계상된 자기주식에 대해 별도의 조정을 하지 않을 경우, 취득한 자기주식의 액면금액 합계액(주당 액면가액×자기주식의 취득 주식수) 및 관련 주식발행초과금만큼 자본금 및 자본준비금으로서 배당가능이익 계산시 순자산에서 차감되고, 자기주식으로 다시 한번 차감14)되는 이중차감 문제가 발생한다.

따라서 이러한 이중차감 문제를 조정하기 위해서는 상법에 별도의 규정이 없더라도 자기주식의 취득금액만큼 배당가능이익 계산시 순자산액에 가산하는 조정을 실시하는 것이 타당할 것으로 판단된다.

(2) 주식할인발행차금, 감자차손 및 자기주식 처분손실

전술한 바와 같이 주식발행초과금, 감자차익 및 자기주식 처분이익은 주주와의 거래에서 발생한 잉여금으로 보아 상법상 자본준비금으로 분류되므로 배당가능이익에 포함되어서는 안된다.

그렇다면 동일한 성격의 계정으로 자본에서 차감하는 성격으로 표시되는 주식할인발행차금, 감자차손 및 자기주식 처분손실은 배당가능이익 계산시 어떻게 반영해야 하는지와 관련된 문제를 살펴볼 필요가 있다.

K-IFRS에는 주식할인발행차금, 감자차손 및 자기주식 처분손실에 대한 명확한 회계처리 규정이 없으므로 이에 대하여는 K-GAAP이나 과거 금융감독원과 한국회계기준원의 질의회신 및 해석(금감원 해석 34-31, 질의회신 2008-014 및 기준원 질의회신 08-026)에 따라 회계처리를 수행하는 것이 합리적일 것으로 판단된다. 금융감독원 및 한국회계 기준원의 해석 및 질의회신 등에 따르면 이들 금액은 원칙적으로 자본의 차감형식으로 계상하되, 동일한 유형의 자본거래에서 발생한 부(-)의 자본조정과 자본잉여금을 발생순서에 관계없이 상계할 수 있도록 하고 있다(즉, 주식할인발행차금은 주식발행초과금과, 감자차손은 감자차익과, 자기주식 처분손실은 자기주식 처분이익과 우선 상계).

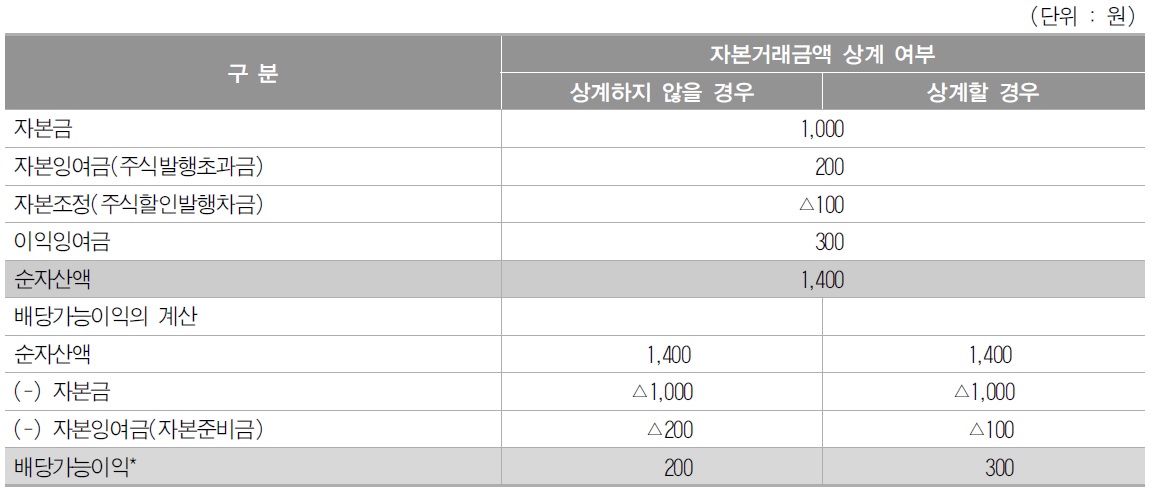

이때 배당가능이익 계산시 주식발행초과금 등은 순자산액에서 제외하고, 순자산에서 차감된 형식으로 표시된 주식할인발행차금 등에 대해서는 별도의 조정을 하지 않을 경우 동일 거래에서 발생한 자본잉여금(양(+)의 금액)과 자본조정 금액(부(-)의 금액)이 배당한도에 서로 다른 영향을 미치게 되고, 그 결과 두 금액을 서로 상계하는 경우에 비해 배당가능이익이 줄어드는 문제가 발생한다.

이와 같은 문제를 해결하기 위해서는 상법에 별도의 규정이 없더라도 동일 거래에서 발생한 주식발행초과금, 감자차익 및 자기주식 처분이익 등과 주식할인발행차금, 감자차손 및 자기주식 처분손실 등은 서로 상계15)한 후 순액 기준으로 순자산에서 차감하는 방식으로 배당가능이익을 계산하는 것이 합리적일 것으로 판단된다.

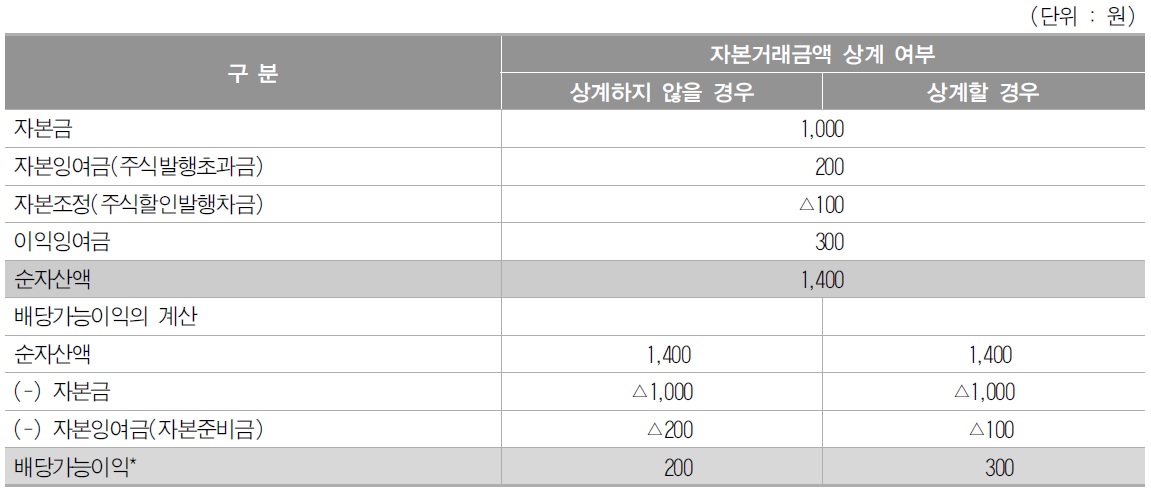

[] 【자본거래금액 상계 여부에 따른 배당가능이익 변화】

【자본거래금액 상계 여부에 따른 배당가능이익 변화】

(3) 재평가잉여금

K-IFRS를 채택한 대다수의 상장회사들은 K-IFRS 제1101호 ‘한국채택국제회계기준의 최초채택’에 따라 K-GAAP상 자본잉여금에 계상되었던 유형자산 관련 재평가잉여금을 이익잉여금으로 변경하였다.16)

유형자산 재평가잉여금은 상법상 미실현이익의 정의에 부합하는 가장 대표적인 항목으로서 대차대조표상 계상 위치(자본잉여금 혹은 이익잉여금)에도 불구하고 배당가능이익 계산시 원칙적으로 순자산에서 차감하는 것이 타당하다고 할 것이다.

다만, 상법 시행령 부칙 제6조에서 ‘시행일이 속하는 사업연도까지 이익잉여금으로 순자산액에 반영한 미실현이익은 배당가능이익 계산시 공제해야 하는 미실현이익으로 보지 않는다’고 규정함에 따라 자본잉여금에서 이익잉여금으로 곧바로 재분류된 유형자산 재평가이익도 미실현이익으로 보지 않는 것이 가능한 상황이다(배당재원으로 사용 가능). 이와 같은 논리는 기타포괄손익으로 인식하여 당기순손익으로 재분류되지 않고 이익잉여금에 직접 반영된 보험수리적 손익 등에도 동일하게 적용될 수 있을 것이다.

그러나 K-IFRS 도입 이후에도 재평가잉여금을 이익잉여금으로 재분류하지 않고 계속 자본잉여금 등으로 계상하고 있는 경우에는 부칙 제6조의 적용대상에 포함되지 않으므로, 그러한 재평가잉여금은 미실현이익으로 보아 배당가능이익 계산시 차감해야 할 것으로 판단된다. 아울러 재평가잉여금이 K-GAAP에 의해 발생된 것이 아니라 ‘자산재평가에 관한 법률’에 따라 발생한 것이라고 한다면, 동 법률에서 지난 2000년 12월까지 재평가한 자산의 재평가적립금의 용도를 여전히 제한(자본전입, 결손보전 등)하고 있으므로, 상법 시행령 경과규정에 불구하고 자산재평가법에 따라 적립된 재평가잉여금(이익잉여금에 반영)은 일종의 법정적립금으로 보아 배당재원에서 차감하는 것이 타당할 것으로 판단된다(즉, 상법시행령 부칙 제6조 적용대상에서 배제).

(4) 전환권대가 및 신주인수권대가

개념적으로 볼 때 전환권대가 및 신주인수권대가는 전환사채 및 신수인수권부사채 등을 전환권 혹은 신주인수권을 포함하지 않고 일반사채로 발행했을 때보다 추가적인 현금유입을 발생시키는 가치를 말하는 것으로, 전환사채 등의 발행금액에서 전환권 등만 없고 다른 조건은 모두 동일한 일반사채의 가치를 차감하여 계산한다.

일반적으로 전환권대가 및 신주인수권대가는 K-IFRS에서 자본항목으로 분류하도록 규정(K-IFRS 제1032호 ‘금융상품: 표시’ 문단 31~32)17)되어 있으나, 이들은 자본항목으로서 잠재적 소유주와의 거래에서 계상된 것이므로 이들 역시 상법상 자본잉여금의 한 항목으로 보아 배당가능이익 계산시 차감하는 것이 타당할 것으로 판단된다.

(5) 주식기준 보상거래에 따라 인식된 보상원가

주식기준 보상거래는 상법상 주식매수선택권으로 이해해도 무방하며, K-IFRS는 이러한 유형의 거래를 크게 주식결제형 주식기준 보상거래와 현금결제형 주식기준 보상거래로 구분하여 회계처리를 달리 규정하고 있다.

주식결제형 주식기준 보상거래의 경우 가득기간(주식매수선택권을 행사하기 위한 최소 근무기간 등) 중 인식한 보상원가는 주식보상비용의 과목으로 하여 당기비용으로 처리하고, 부여한 지분상품이 주식인 경우에는 미가득주식의 과목으로, 주식(매수)선택권인 경우에는 주식(매수)선택권의 과목으로 하여 각각 자본항목으로 분류하여야 한다.

이렇게 계상된 주식(매수)선택권 등의 경우 종업원 등이 기업의 주식을 취득하기 위하여 계약금으로 납입한 금액으로 상기 전환권대가나 신주인수권대가와 성격이 동일하다고 볼 수 있다.

주식(매수)선택권의 권리행사로 발행되는 주식의 발행금액은 권리행사로 납입되는 금액과 주식(매수)선택권 장부금액의 합계액이 될 것이므로 결국 주식(매수)선택권 계상액도 상법상 자본잉여금의 성격을 갖춘 금액으로 보아 배당가능이익 계산시 순자산액에서 차감하는 것이 타당할 것으로 판단된다.

한편, 현금결제형 주식기준 보상거래는 주식보상비용의 상대계정인 바, (장기)미지급비용 등의 계정과목으로 부채로 계상되므로 배당가능이익 계산시 별도로 고려하여야 할 사항은 없다.

(6) 대손준비금

은행 및 보험회사 등 금융업종에 속한 기업의 경우 예상손실이나 자산관리감독규정상 최저적립액 중 큰 금액을 대손충당금으로 적립해왔지만, K-IFRS는 발생손실에 대해서만 대손충당금을 설정하기 때문에 은행 등이 적립하는 대손충당금이 줄어들게 되었다.

이에 따라 금융위원회 등 감독당국에서는 기업회계기준의 대손충당금 외에 ‘대손준비금’을 별도로 적립하도록 강제하여 금융기관의 자산건전성이 훼손되지 않도록 안전장치를 마련한 바 있다. 즉, K-IFRS에 의한 대손충당금이 감독규정에서 요구하는 충당금 적립액 합계금액에 미달하는 금액만큼을 대손준비금으로 적립하도록 규정하고 있으며, 이렇게 계상된 대손준비금은 이익잉여금에 대한 임의적립금 성격으로 미처리결손금이 있는 경우에는 미처리결손금이 처리된 때부터 대손준비금을 적립해야 하며, 기존에 적립한 대손준비금이 결산일 현재 적립하여야 하는 대손준비금을 초과하는 경우에는 초과금액을 환입할 수 있다.

이러한 대손준비금은 비록 상법상의 법정적립금은 아니지만 각종 감독규정 등에 따라 적립이 강제되고 사용이 제한되어 있다는 점을 감안할 때 배당가능이익 계산시 순자산에서 차감하여 배당재원에 포함하지 않는 것이 타당할 것으로 판단된다.

(7) 세무상 준비금

조세특례제한법의 규정에 의하여 법인세 산출시 신고조정에 의해 손금산입하는 세무상 준비금을 이익잉여금 처분을 통해 별도 적립하는 금액은 상법상 법정준비금에는 해당하지 않는다. 그러나 동 준비금은 세법의 규정에 따라 환입하는 금액에 한해 배당할 수 있는 것이므로 배당가능이익 계산시 순자산액에서 제외하는 것이 타당하다고 판단된다.18)

사. 준비금의 감액과 결손보전 순서 조정에 따른 배당가능이익 변화

(1) 법정준비금(자본준비금 및 이익준비금)의 감액

개정상법은 법정준비금의 적립한도를 유지하면서도 준비금의 감액절차를 새로이 도입하였다. 즉, 회사에 적립된 자본준비금 및 이익준비금의 총액이 자본금의 1.5배를 초과하는 경우에는 주주총회의 결의로 그 초과한 금액 범위에서 자본준비금과 이익준비금을 감액할 수 있도록 하는 규정(상법제461조의2)을 신설하였다

감액된 준비금은 법정준비금에서 제외되므로 임의준비금 또는 이익잉여금으로 처리하는 것이 가능하고, 이들은 배당가능이익에 포함될 수 있으므로 실질적으로 이익배당한도가 증가하는 효과가 있을 것으로 예상된다.

(2) 준비금의 결손보전 순서 조정

舊상법에서는 준비금으로 결손을 보전할 경우 이익준비금을 우선 사용하고 그후 자본준비금을 사용하도록 하였으나, 개정상법은 이익준비금과 자본준비금에 대하여 순서를 구분하지 않고 자본금의 결손보전에 충당할 수 있도록 하고 있다(상법제460조).

이에 따라 이익준비금보다 자본준비금이 상대적으로 큰 회사의 경우 자본준비금을 결손보전에 먼저 사용하면 이익준비금은 자본금의 2분의 1까지로 적립한도가 제한되어 있어서 향후 발생하게 될 잉여금을 배당재원으로 활용할 수 있게 되므로 실질적으로 이익배당한도를 증가시키는 효과가 있을 것으로 예상된다.

가. 기본가정

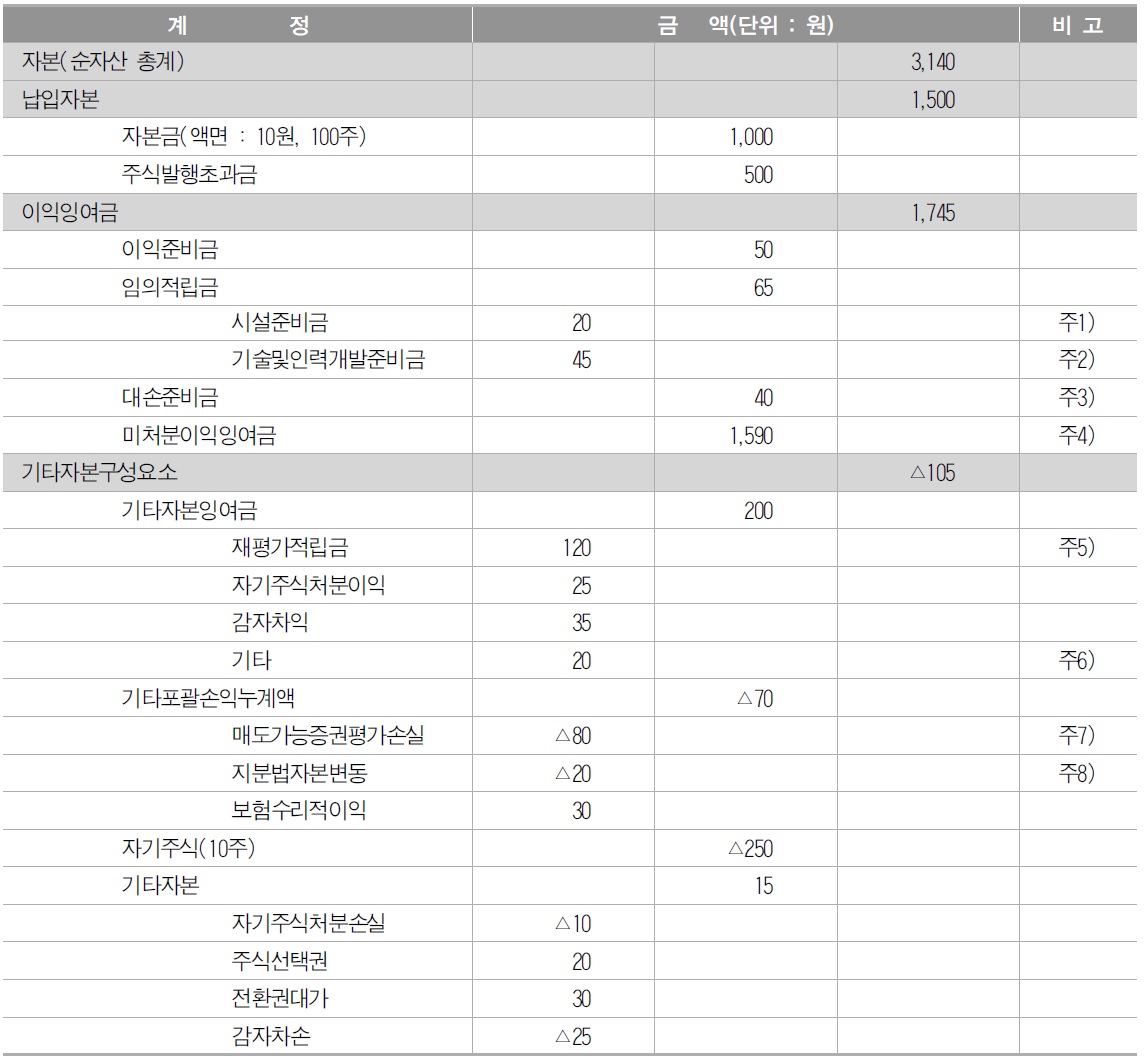

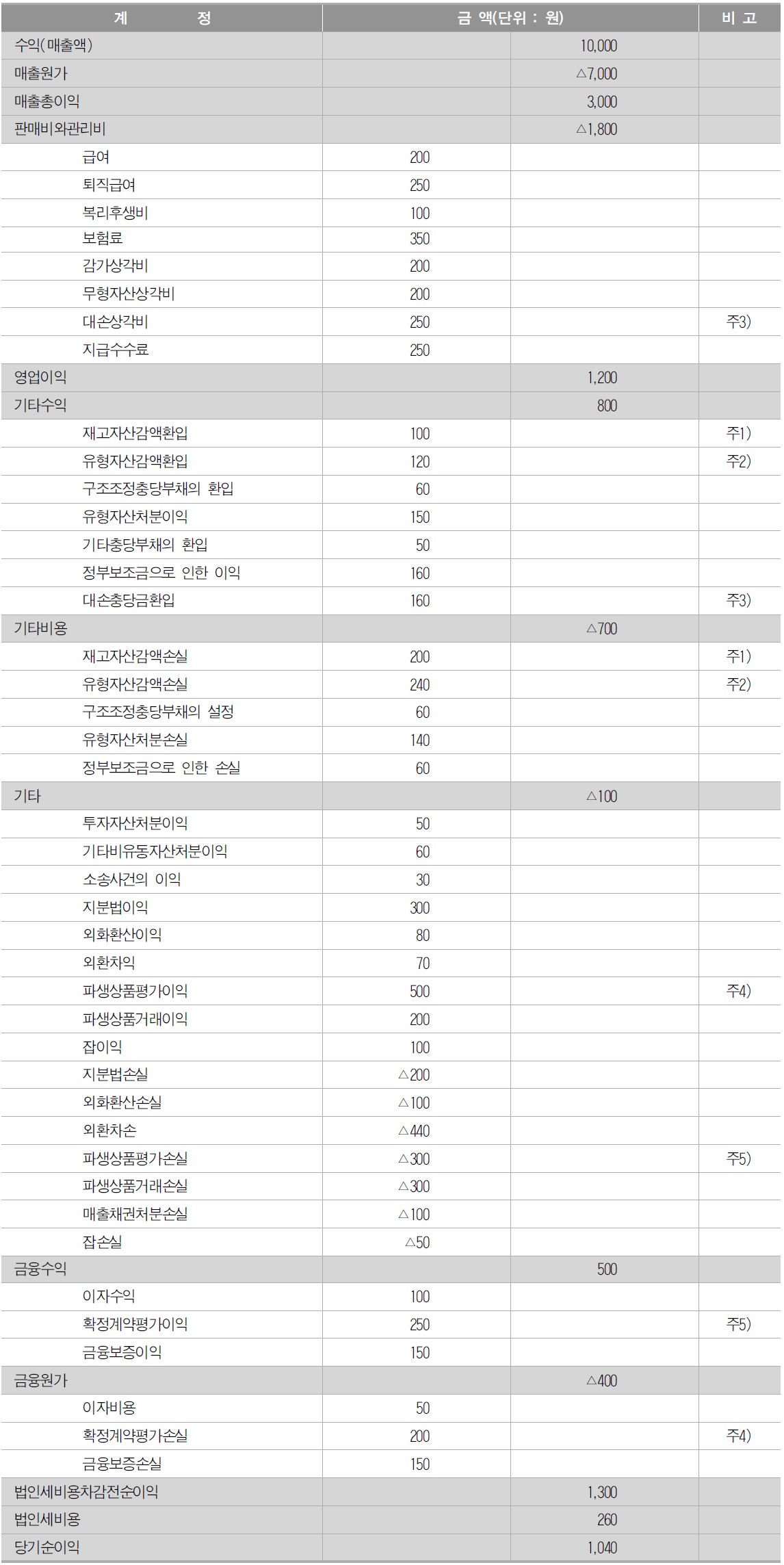

A사는 2011년 1월 1일부터 K-IFRS를 적용하기 시작한 유가증권시장 상장법인으로서 12월말 결산법인이다. A사의 (개별)대차대조표와 손익계산서는 다음과 같다.

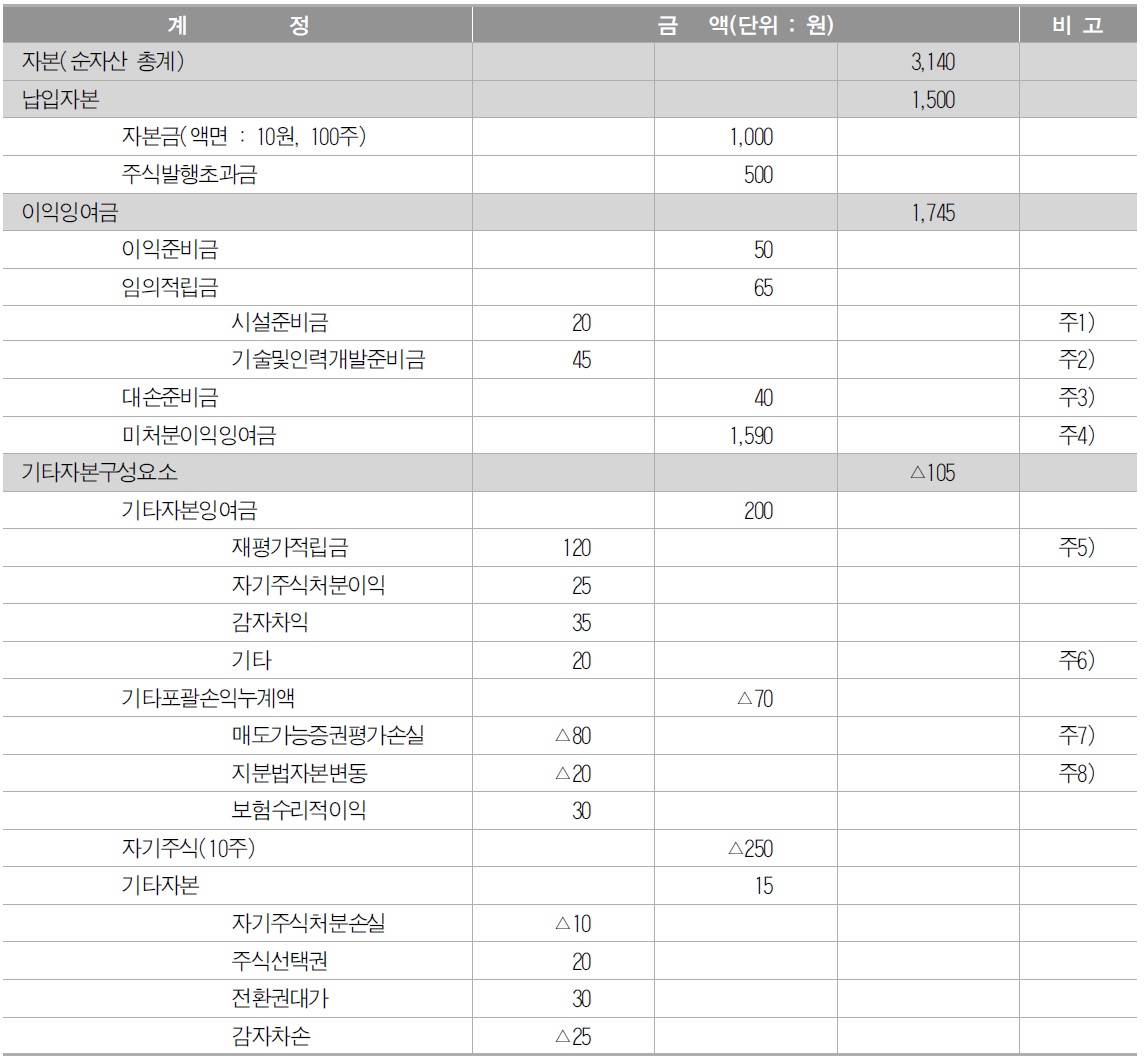

[] 【개별 대차대조표(자본부분 발췌), 2013.12.31】

【개별 대차대조표(자본부분 발췌), 2013.12.31】

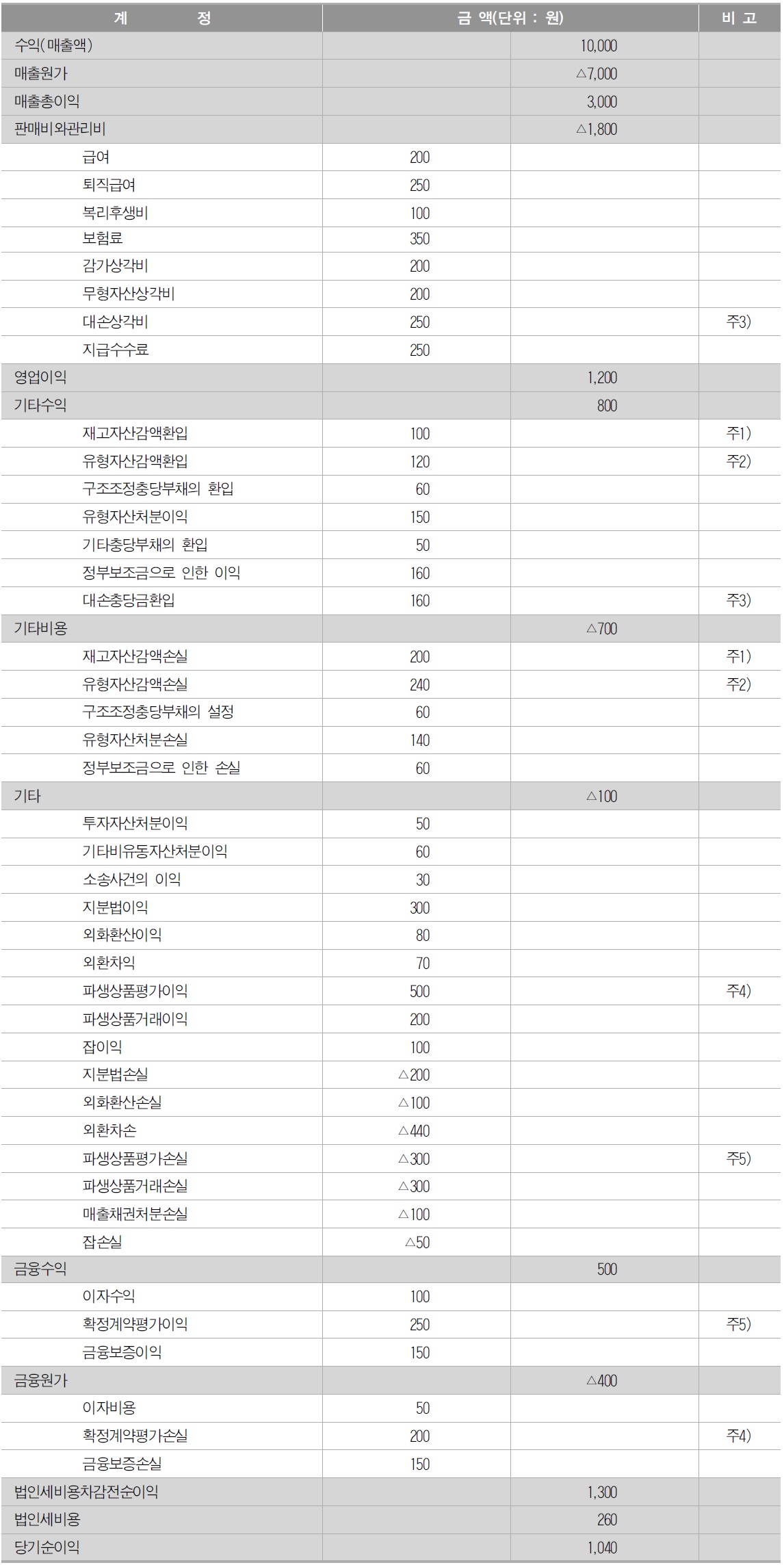

[] 【개별 손익계산서 (2013. 1. 1~2013.12.31)】

【개별 손익계산서 (2013. 1. 1~2013.12.31)】

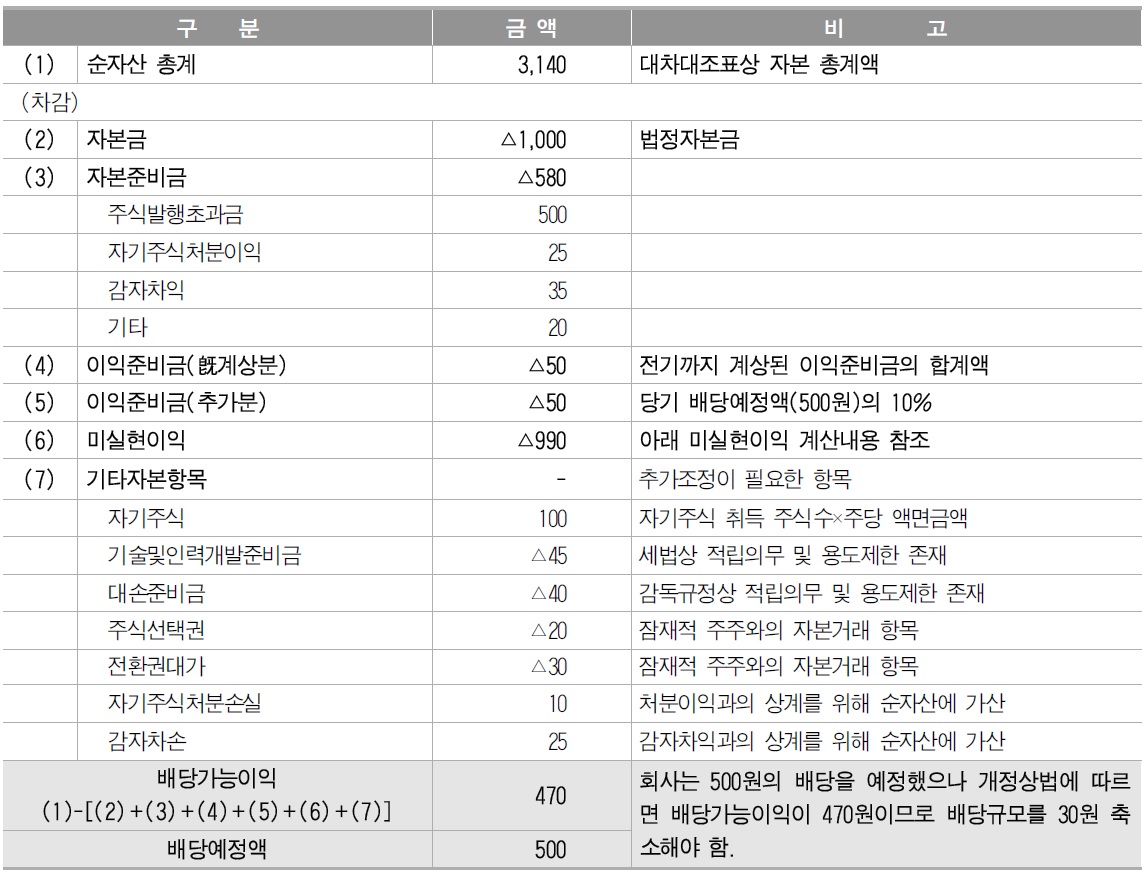

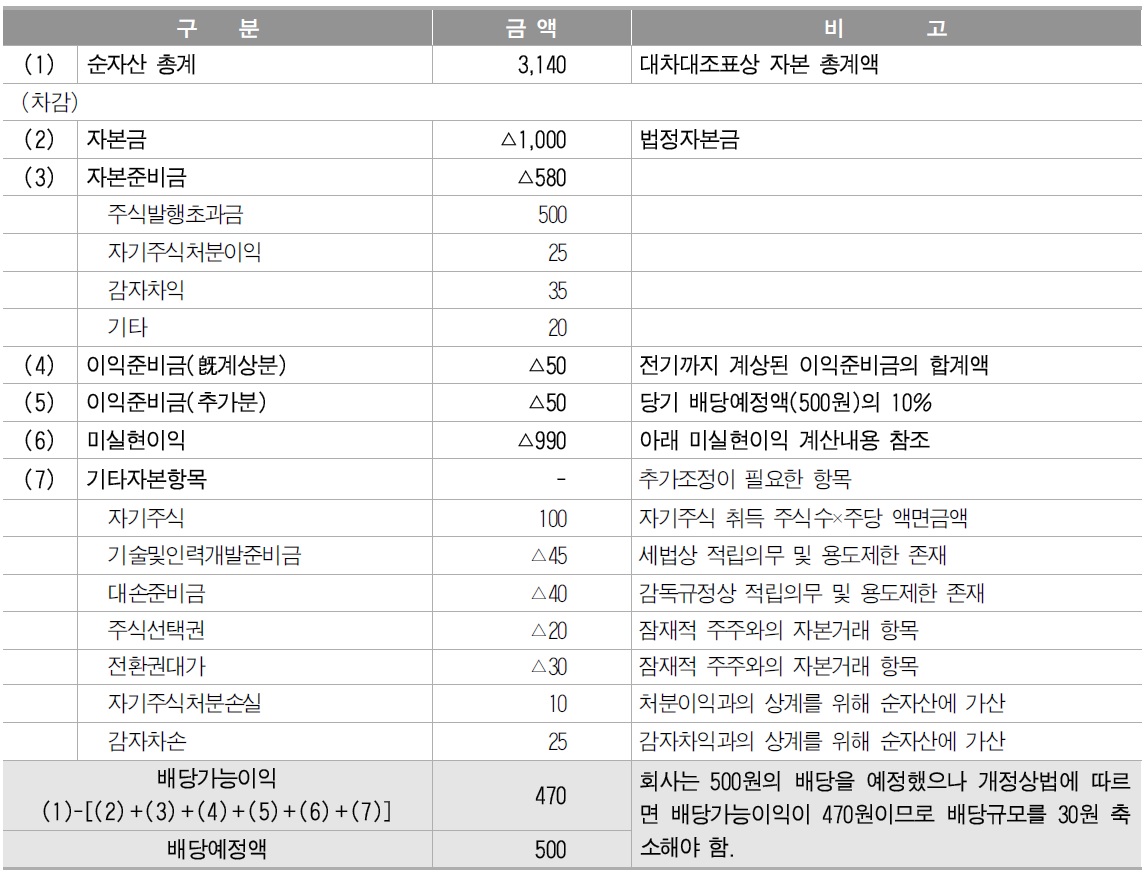

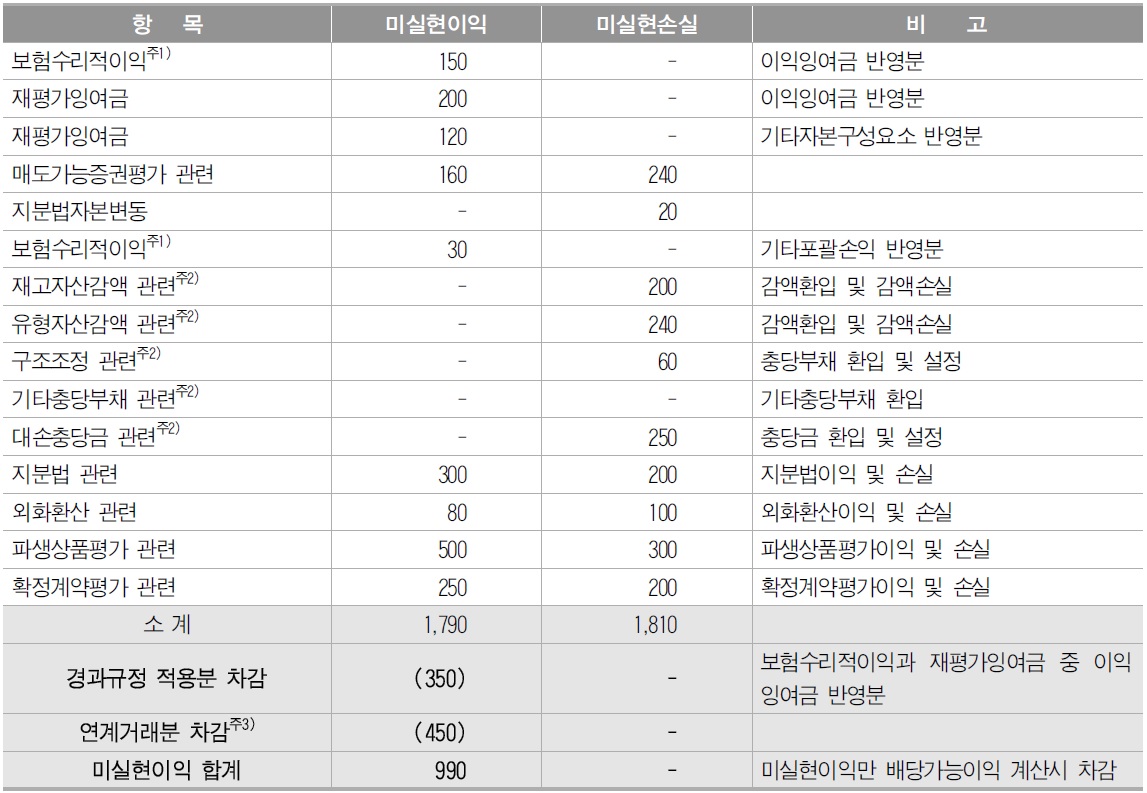

나. 상법상 배당가능이익의 계산

개정상법에 따른 배당가능이익을 계산한 결과는 다음과 같다.

【개정상법에 따른 A사의 배당가능이익 계산】

【개정상법에 따른 A사의 미실현이익의 계산】

4)우리 상법에 연결배당규정이 도입된 바 없고, 2012년 개정상법을 처음 적용한 3월말 결산법인 역시 개별(별도) 재무제표를 중심으로 배당의사결정을 실시한 것으로 파악되었다. 5)자본을 ‘자본금, 자본잉여금, 자본조정, 기타포괄손익누계액 및 이익잉여금(또는 결손금)’으로 구분하여 표시할 것을 요구했던 과거의 기업회계기준(이하 ‘K-GAAP’)과는 달리 K-IFRS는 자본을 크게 납입자본, 이익잉여금 및 기타자본구성요소의 3가지로 분류하고 기업마다 다양한 형식으로 표시할 수 있도록 하면서 ‘자본금’이라는 용어를 구체적으로 사용하지 않고 있다. 6)상환우선주를 자본이 아닌 부채로 분류한 대차대조표를 정기주주총회에 제시할 때 동 재무제표가 상법을 위배한 것인지에 대해 논란이 있으나, 아직까지 관계 당국에 의해 명확한 의견이 제시되지 않은 상황이다. 7)다만, 금융부채로 분류되고 공정가치 평가를 실시하여 미실현손실이 발생한다면 동 손실액만큼 배당가능이익이 줄어들게 될 것이다. 8)상장회사의 경우 K-IFRS를 말한다. 9)주식할인발행차금, 감자차손 및 자기주식 처분손실에 대해서는 ‘바. 기타항목’에서 별도로 살펴보기로 한다. 10)금융기관의 대손준비금 등 상법 이외의 법령에서 규정하고 있는 기타의 법정적립금에 대해서는 ‘바. 기타항목’에서 별도로 살펴보기로 한다. 11)연결대상종속회사 없이 관계회사만 보유한 투자회사의 경우 개별재무제표를 작성하게 되고, 개별재무제표상 관계회사에 대해서는 지분법회계를 수행하여야 한다. 12)이는 세무상 유보의 관리목적으로 ‘자본금과 적립금 조정명세서(을)’ 표를 관리하는 것과 같은 이치이며, 관련 사례는 아래 ‘이익잉여금에 반영된 미실현이익의 관리(사례)’를 참조 13)그러나, 상법상 미실현이익의 정의가 대단히 포괄적이므로 K-IFRS의 모든 평가계정이 미실현이익의 정의를 충족할 것으로 예상됨. 미실현이익의 구체적인 사례에 대해서는 ‘Ⅳ. 배당가능이익 계산 사례’ 참조 14)자기주식이 자본의 차감항목으로 표시되었다는 것은 배당가능이익 계산의 출발점이 되는 순자산 합계액에서 이미 자기주식의 취득금액이 차감되어 순자산액이 동 금액만큼 줄어들어 있다는 것을 의미한다. 15)이때의 ‘상계’가 미실현이익과 미실현손실을 상계하지 않도록 한 상법의 상계금지 원칙에 반하는 것은 아니다. 16)과거 회계기준에 따른 재평가잉여금을 K-IFRS 도입 이후에도 이익잉여금으로 분류하지 않고 자본잉여금으로 계속 유지하는 회사도 있으며, 이러한 회계처리도 K-IFRS를 위배하는 것은 아닌 것으로 알려져 있다. 17)외화표시 전환사채 혹은 외화표시 신주인수권부사채 등의 경우에는 전환권대가 혹은 신주인수권대가가 금융부채로 분류된다. 18)전기까지 적립된 금액은 물론 당기에 추가로 적립하여야 할 금액도 제외하는 것이 타당하며, 만일 당기에 환입할 금액이 있다면 동 금액은 배당할 수 있는 재원으로 보는 것이 타당하다.

채권자를 보호하고 자본을 충실히 한다는 이번 개정상법의 배당가능이익 계산규정 개정취지에도 불구하고 다음과 같은 이유로 기업실무에서 배당가능이익 계산과정에서 상당한 혼란이 발생하고 있는 상황이다.

상법상 미실현이익의 정의가 대단히 포괄적이고 그 계산방법도 구체적이지 않아 회사가 계산한 배당가능이익의 정확성을 담보할 수 없는 상황이며, 그 결과 기업들의 법적 안정성과 예측가능성이 훼손되는 결과를 초래할 수 있다. 과거에는 舊상법에서 규정하고 있었던 ‘자산의 평가방법’에 부합하지 않는 회계처리 결과 계상된 손익은 미실현이익 혹은 미실현손실인지 여부를 불문하고 차감(가산)조정하여 배당가능이익을 계산하였는 바, 개정상법상 배당가능이익 계산방법은 舊상법상 배당가능이익 계산방법에 비해 지나치게 보수적이이라는 비판도 제기되고 있는 실정이다.

국내기업의 배당성향이 매우 낮은 상황에서 미실현이익을 차감한 배당가능이익 계산을 위한 복잡한 계산절차와 관리비용을 발생시키면서까지 정확한 배당가능이익을 산출하는 실익은 크지 않을 것으로 판단된다. 당기순이익을 통해 이익잉여금으로 반영된 미실현이익의 발생과 실현시기를 관리하기 위해서는 세무상 유보관리를 위해 작성하고 있는 ‘자본금과 적립금 조정명세서(을)’과 같은 형태의 자료를 관리・유지해야 한다. 그러나 자산의 평가과정에서 미실현이익뿐만 아니라 미실현손실도 계상되어 결과적인 이익잉여금은 회사의 실질적인 지급능력을 나타낼 수 있고, 실제 배당액이 배당가능이익에 비하여 낮은 수준이라면 미실현이익을 고려하는 것이 실제 이익배당규모에 아무런 차이를 가져오지 않을 것이기 때문이다.

배당가능이익 계산시 미실현이익을 제거하고 미실현손실은 가산하는 균형방안(원가법)으로 수정하되, 이익잉여금에 반영된 미실현손익은 배당가능이익계산시 별도로 고려하지 않도록 하는 것이 바람직하다. 일본의 경우 회사법에서 ‘분배가능액’ 개념을 정의하면서 각 미실현이익과 미실현손실 항목별로 분배가능액에 포함되는지 여부를 달리 규정하고 있으며, 영국의 경우에는 누적미실현이익이 누적미실현손실을 초과하는 금액을 배당재원에서 제외하도록 하고 있다. 또한 독일의 경우 배당재원은 결산일 현재 실현된 것만을 고려하도록 하고 있으며, 미국의 경우 미실현손익의 배당가능이익 포함여부에 대한 규정이나 판례의 입장이 주마다 다른 실정인 바, 이들 해외 국가의 입법례에 대한 면밀한 검토도 동시에 진행될 필요가 있다.

만일 자본충실의 원칙과 채권자보호를 위해 보수적으로 미실현이익만을 차감하도록 한 현행 계산원칙을 포기하는 것이 불가능하다면 최소한 상계금지원칙의 적용수준에 대한 명확한 지침을 제시할 필요가 있다고 생각한다.

미실현이익은 그 정의상 미실현손실과 상계되지 않은 이익 금액만을 의미하는 바, 상계금지 수준이 지나치게 포괄적으로 규정되어 미실현이익 규모가 큰 폭으로 증가할 수 있다. 즉, 상법에서 별도의 상계금지 수준을 정하고 있지 않음에 따라 기업들은 혼란을 겪고 있는데 개별기준(individual basis, 명세별)에 의하면 총계기준(aggregate basis, 계정과목별)에 의할 경우보다 차감하여야할 미실현이익이 과도하게 증가하게 될 것이다.

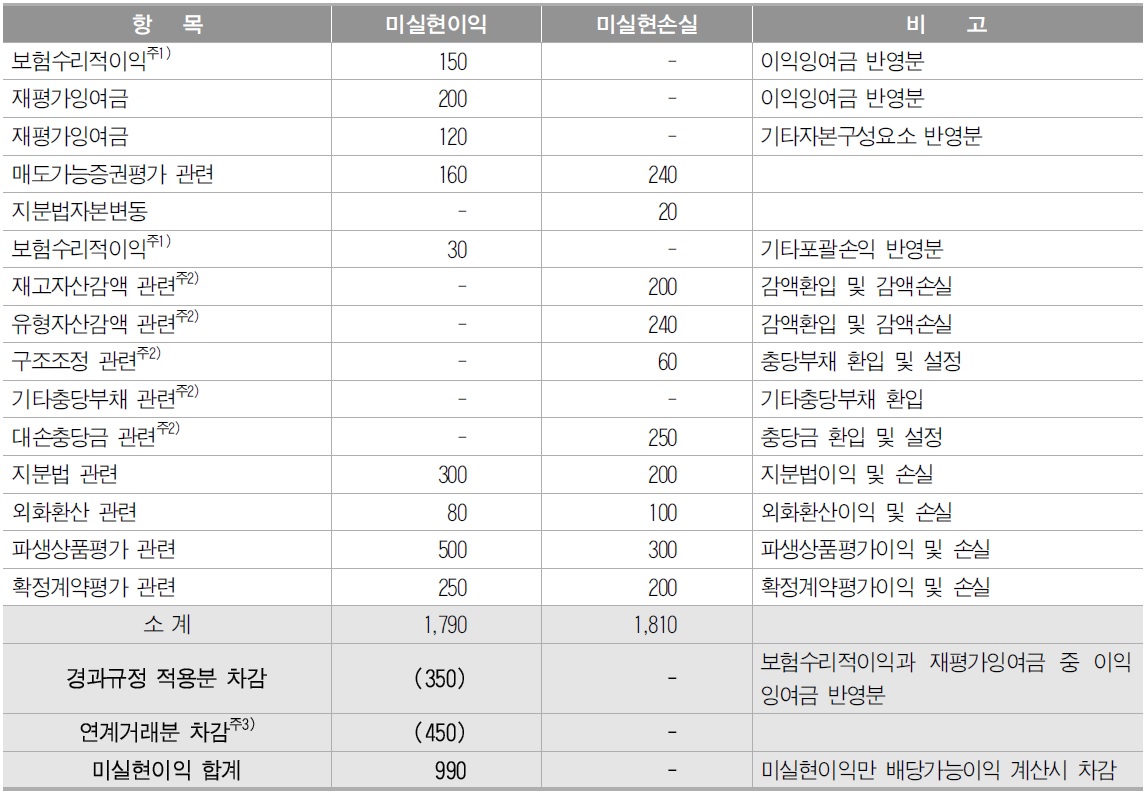

[] 【미실현이익과 미실현손실의 상계금지 수준에 따른 미실현이익 규모 변화】

【미실현이익과 미실현손실의 상계금지 수준에 따른 미실현이익 규모 변화】

이러한 현상은 특히 보험회사를 중심으로 쉽게 관찰할 수 있는데 보험회사가 보유하고 있는 금융상품(주로 채권)은 비록 K-IFRS상 매도가능증권으로 분류되고 있어도 실질적으로는 고객으로부터 예수한 보험금의 만기와 보유기간이맞물려 있어 임의로 환매하기 어려워 실질적으로는 만기보유증권으로 보는데 무리가 없는 상황이다(포트폴리오 관리). 이러한 상황에서 보험만기(10~20년)동안 발생하는 개별종목별 미실현이익과 미실현손실을 상계하지 않게 되면 금리변동에 따라 미실현이익과 미실현손실 규모가 급변하게 되고 만기 이전 환매가능성이 높지 않음에도 불구하고 미실현손익의 변동에 따라 배당재원 규모가 달라진다는 문제가 있다.19)

이와 같은 점을 고려할 때 적어도 많은 기업들이 다수의 종목으로 구성된 포트폴리오 형태로 보유하고 있는 지분증권 및 채무증권에 한해서라도 미실현이익과 미실현손실을 같은 분류수준에서 상계할 수 있도록 하여 미실현이익이 지나치게 보수적으로 계산되지 않도록 하는 조치가 필요하다고 판단된다.

지난 2014. 2. 24자로 개정된 상법시행령은 서로 상계하는 것이 경제적 실질에 부합하는 미실현이익과 미실현손실을 상계할 수 있도록 허용함으로써 금융회사와 조선업 등 헤지거래(hedge transaction)를 하는 일부 업종의 숨통을 틔워준 바 있다. 그러나 일반 기업들의 유가증권(채무증권과 지분증권)평가이익은 고려하지 아니함으로써 너무 제한적이라는 문제가 있고, 또 구체적 적용지침을 제시하지 않아 기업간 비교가능성이 확보되지 못하는 위험이 상존하고 있는 실정이다.

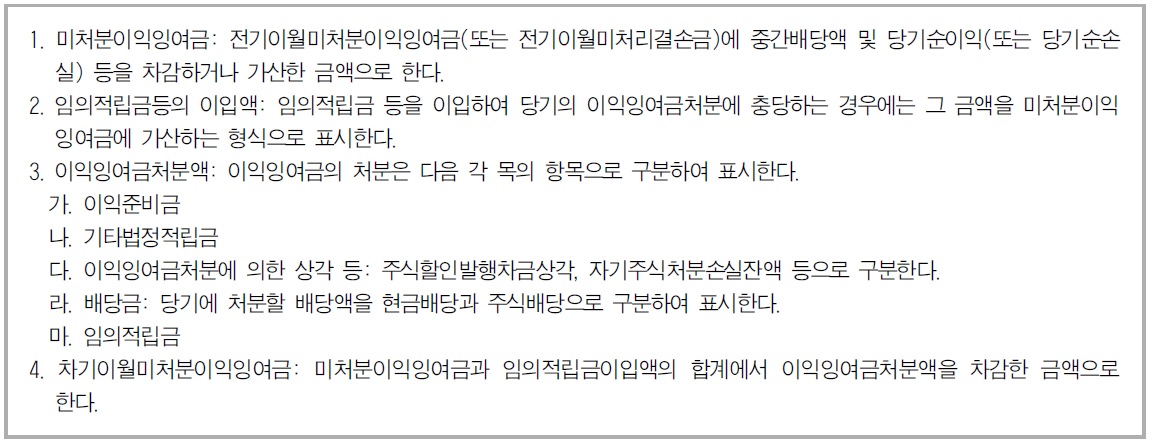

3. 이익잉여금처분계산서와 배당가능이익 정보공시 개선방안

상법시행령 제16조(주식회사 재무제표의 범위 등) 제1항에 따르면 상법 제447조제1항 제3호에서 위임된 “대통령령으로 정하는 서류”로서 이익잉여금처분계산서 또는 결손금처리계산서와 자본변동표의 두 가지 중 하나를 선택할 수 있다.20)

그러나 본질적으로 기말현재의 자본변동표와 차기 주총일의 이익잉여금처분계산서는 기준 시점도 다르고 포함되는 정보의 범위도 다르므로 선택사항으로 할 바가 아니다.

중소기업회계기준 제53조에 의하면 이익잉여금처분계산서는 이익잉여금의 처분예정 사항을 보고하는 재무보고서로서, 그 항목은 다음과 같이 구분하여 표시하도록 규정하고 있다.21)

상술한 이익잉여금처분계산서는 역사적으로 보면 1962년 구 상법 제정시에 주식회사의 계산서류 중 하나로서 1945년 11월 12일 공포된 군정법령 제21호에 따라 「조선민사령」과 일본의 민사법(의용상법)을 준용하여22) 「준비금과 이익이나 이자의 배당에 관한 의안」 명칭으로 요구된 서식인데, 그 내용이 자본 항목 중 이익잉여금의 처분안을 제시하는 것으로 되어 있다. 오늘날 회계이론의 발달로 주요 선진국에서는 이를 요구하지 않고 있으며 의용상법의 진원인 일본도 이를 없애고 주주자본등변동계산서(우리의 자본변동표에 해당)를 요구하고 있다. 자본변동표의 내용을 보면 다음과 같다(본기준 제52조).

즉 자본변동표는 자본의 구성요소 중 하나로서 이익잉여금의 변동/처분내용을 모두 포괄하고 있어 이익잉여금처분계산서의 무용론이 수년전부터 대두되고 있는 실정이다.23) 다만, 자본변동표의 작성시점이 기말현재로 본 과거의 것이라는 점이 이익잉여금의 미래 처분안과 다소 상이하고 이익잉여금의 처분이 주주총회의 결정사항이므로 이익잉여금처분계산서가 배당가능이익정보 차원에서 여전히 유용하다는 주장이 있다.

그러나 신속한 의사결정이 요구되는 경영현실과 2011. 4. 11. 개정 상법의 결산승인 이사회 결의제도 도입 등으로 이익잉여금의 처분이 이사회에서 실질적으로 결정되는 실무를 고려하면 이것은 실무계에 부담만 주는 설득력 없는 주장이라 하겠다. 오히려 배당가능이익정보 제공이라는 유용성 차원에서 관련 규정을 아래에서 검토하기로 한다.

개정 상법에서 배당가능이익 관련 규정으로는 전술한 상법 제462조와 같은 법시행령 제19조 및 동령 부칙6조가 있다.

이들 규정에 의할 때 위법배당에 대하여 반환청구권24)까지 둔 상법으로서는 배당가능이익에 관한 정보가 해당 조항의 실효성을 가늠할 중요성을 가진다. 그러나 이에 관한 상법의 태도는 순자산액, 즉“자산-부채”인 자본총계에서 시작하여 자본금, 기말 법정 준비금, 미래 이익준비금과 미실현평가이익(미실현평가손실 차감전)을 공제한 잔액을 한도로 규정하고 있어 순자산접근법(net assets approach)을 택하고 있음을 알 수 있다.

그 결과 대차대조표의 전체에 걸쳐 자산과 부채의 공정가치평가로 인한 평가이익을 하나씩 발라내어 순자산액(자본)을 결정하는 과정이 요구된다. 반면에 이익잉여금처분계산서의 내용은 이익잉여금접근법(retained earnings approach)에 따라 미처분이익잉여금에서 시작하는바, 전기이월미처분이익잉여금에 손익계산서상 당기순이익(또는 당기순손실) 등을 가감한 금액으로 구성되므로 당기분 미실현평가이익만 발라내어 제거한 것과는 불일치하여 완전하지 못한 측면이 있다.

결국 현재의 이익잉여금처분계산서로는 배당 예정액만 제시하고 있고 배당가능이익을 알 수 없는바, 향후 상법시행령 제16조와 중소기업회계기준의 개정 시에 이익잉여금처분계산서를 폐지하여 자본변동표로 단일화하고 오히려 상법의 규정에 맞는 방식으로 배당가능이익계산내역을 주석 정보로 요구하는 것이 필요하다.25) 물론 배당예정액은 별도의 주주총회 심의안건으로 제시되어야 할 것이며 이때 배당가능이익 정보와 함께 제시되면 위법배당여부에 대한 상법의 실효성도 확보할 수 있을 것이다.

19)만기까지 채권환매가 없다면 보유기간 중 발생한 평가손익에 불구하고 만기시에는 채권가치가 원금 상당액으로 결정될 것이므로 보유기간 중 미실현손익은 사실상 실현될 가능성이 없다고 볼 수 있다. 20)다만, 「주식회사의 외부감사에 관한 법률」 제2조에 따른 외부감사 대상 회사의 경우에는 이 두 가지 서류 모두와 현금흐름표 및 주석(註釋)을 말한다. 21)한편 이익잉여금이 음수로 되는 경우에는 이를 결손금이라고 바꾸어 표현하며 이 경우 필수적 선택으로 동 기준 제54조에 따라 결손금처리계산서를 작성해야 한다. 22)상법 개정의 역사는 김은기(2012)를 참조하였다. 23)일반기준에서는 상법의 규정을 의식하여 기본재무제표 아닌 주석 중 하나로 작성・제시가 요구되고 있는 실정이다 24)심영(2012)에 의하면 회사채권자 뿐만 아니라, 회사도 민법 제741조(부당이득의 반환)에 근거하여 해당 주주에게 부당이득으로 인한 위법배당액의 반환을 청구할 수 있다. 안수현(2013)도 같다. 25)나아가 강경진(2013)은 실무 적용상 어려움을 주장하면서 그 근거로 실제 기업의 재무제표사례에 입각한 계산례를 제시하고 지나친 분배가능액 규제의 폐해를 제시하고 있다. 김광윤(2013)도 같다.

본고는 개정상법상 주식회사 배당제도의 주요 변화내용과 상장기업 배당현황의 주요특징을 살펴보고 개정상법에 따라 배당가능이익을 계산하는 과정에서 미실현이익의 판단에 대한 합리적인 기준과 사례를 K-IFRS를 적용하고 있는 상장회사의 관점에서 살펴보았으며, 특히, 자기주식, 자기주식처분손실, 주식매수선택권 및 전환권대가 등 상법이 규정하고 있지 아니한 계정과목의 배당가능이익 계산시 처리방법에 대한 실무적인 고려와 함께 개정상법의 배당가능이익 계산 규정 중 보완해야할 사항은 없는지 살펴보았다. 또한 종래의 이익잉여금처분계산서의 유용성에 대한 논의를 하면서 배당가능이익 정보공시의 개선방안도 검토해보았다.

문헌연구방법과 사례접근방법을 병행하여 연구한 주요 결과를 요약하면 다음과 같다.

첫째, 배당가능이익 계산시 미실현이익을 제거하고 미실현손실은 가산하는 균형방안(원가법)으로 하되, 이 경우에도 이익잉여금에 반영된 미실현손익은 배당가능이익계산 시 별도로 고려하지 않도록 하는 것이 바람직하다.

둘째, 만일 자본충실의 원칙과 채권자보호를 위해 보수적으로 미실현이익만을 차감하도록 한 현행 계산원칙을 유지한다면 적어도 상계금지원칙의 수준을 계정과목 수준에서 결정할 수 있도록 지침을 제시하면 자본충실의 원칙을 훼손하지 않으면서도 기업들이 보다 실질에 맞는 배당재원을 확보할 수 있게 될 것으로 기대된다.

셋째, 현재의 이익잉여금처분계산서로는 배당 예정액만 제시하고 있고 배당가능이익을 알 수 없는바, 향후 상법시행령 제16조와 중소기업회계기준에서 이익잉여금처분계산서를 폐지하여 자본변동표로 단일화하고 오히려 상법의 규정에 맞는 방식으로 배당가능이익계산내역을 주석 정보로 요구하는 것이 필요하다. 물론 배당예정액은 별도의 주주총회 심의안건으로 제시되어야 할 것이다.

본 연구의 한계점으로는 배당가능이익계산과 관련된 다양한 외국입법례를 비교 고찰하지 못한 점인데 향후 심층 연구시 검토할 사항이다.