This study is to investigate the effects of intangible assets such as research & development, education & training and advertisement on firm values of high-technology firms and low-technology firms listed in the KOSDAQ market, and to analyze the value-relativeness between the audit quality of companies and the expenditure of intangible assets. The substitute measurement of firm values is Tobin's Q model. The sample period for positive analysis is from 2003 to 2008, and the samples, excepting for financial business, are manufacturing companies of closing accounts corporate on December, based on companies of KOSDAQ that are listed in security. Finally, data from about 305 companies are used in this analysis.

Followings are the results of the analysis.

First, research & development, education & training of high-technology firms have an effect on firm values, and education & training of low-technology have an effect on firm values. Second, we find that audit quality(BIG4) increases the value relevance of R&D expenditures of high-technology firms and audit quality(BIG4) increases the value relevance of education & training expenditures of low-technology firms.

This paper is meaningful in that it verified the value-relativeness of cost of intangible assets compared with high-technology firms to low-technology firms.

우리나라의 코스닥(KOSDAQ) 시장은 고부가가치 산업인 지식기반 또는 중소·벤처기업의 직접자금 조달을 지원하고, 투자자에게는 고위험(high-risk), 고수익(high-return)의 투자기회를 제공하기 위하여 1996년에 개장되었다. 또한 한국증권거래소(KSE)에 대한 경쟁적 시장으로, IT 및 인터넷 관련 닷컴기업과 벤처기업 중심의 성장기업으로 구성되어 있으며, 이들 기업은 기업가치를 높이기 위하여 신기술, 신제품에 대한 연구개발과 마케팅활동에 많은 투자를 진행시키고 있다(Jo, 2006).

또한 최근 코스닥 협회에 의한 보고서에 따르면, 전반적인 경기침체에도 불고하고 미래경쟁력 확보를 위해 코스닥 상장기업 10곳 중 8곳은 꾸준히 R&D 투자를 하고 있는 것으로 나타났다. 코스닥협회가 코스닥 상장기업 979개를 대상으로 실시한 ‘코스닥 상장법인의 R&D 투자 현황’ 조사 결과에 의하면 조사대상 기업의 82.4%에 해당하는 807개사가 R&D에 투자하고 있는 것으로 나타났다. 그런데 일반 코스닥 상장기업과 비교했을 때 벤처기업들의 R&D 투자 비중은 더 두드러지는데, 기술력을 핵심역량으로 삼고 있는 벤처기업의 경우 매출액 대비 R&D 투자 비중이 4.7%로 일반 기업(2.4%)의 약 2배에 이른다. 즉, 벤처기업은 매출액이 상대적으로 적음에도 R&D 투자에 보다 많은 자원을 투입하고 있는 것으로 확인됐다(Herald Economy, 2013).

이종욱(1992)은 R&D는 산업과 제품의 특성에 따라 그 중요도가 다르다고 하였으며, 제품의 고부가가치를 중요시하는 첨단산업에 있어서 R&D의 중요성이 크다고 주장하였다. 그는 첨단산업은 고기술 및 고자본이 소요되는 산업으로서 제품의 혁신속도가 빠르기 때문에 지속적인 기술개발과 신제품 개발을 위한 R&D투자를 하지 않으면 치열한 경쟁에서 이길 수 없다고 하였다.

이러한 첨단산업의 기업은 전통적인 상장기업에 비하여 재무변수의 기업가치 설명력이 상대적으로 낮게 나타나는데, 그 주요 원인은 재무제표에 기록되지 않은 무형자산 때문인 것으로 추정되고 있다. 그런데 현행 기업회계기준에 의하면, 연구개발투자의 일부와 교육훈련비, 광고선전비는 전액 비용처리되고 있다. 이러한 점에서 무형자산 투자 비율이 높고 재무변수의 기업가치 설명력이 상대적으로 낮은 코스닥 상장기업을 대상으로 무형자산성 지출과 기업가치와의 관계에 대해서 분석할 필요성이 있다. 이에 본 연구의 목적은 코스닥 상장기업을 첨단산업과 비첨단산업으로 구분하여 무형자산성 지출의 가치관련성에 대해 비교분석하는 것이다. 본 연구의 연구결과는 첨단산업과 비첨단산업의 경영자의 무형자산성 투자의 의사결정에 있어서 유익한 참고가 될 수 있을 것으로 기대한다.

본 연구의 구성은 제Ⅰ장 서론에 이어 제Ⅱ장에서는 관련 선행연구를 살펴보며, 제Ⅲ장에서는 가설과 표본 및 연구모형을 설정한다. 제Ⅳ장에서는 실증분석 결과를 제시하고 제 Ⅴ장에서는 결과를 요약하고 시사점을 제시하고자 한다.

2.1 무형자산성 지출에 대한 정보유용성에 관한 선행연구

무형자산성 지출을 자본화(capitalization) 또는 비용화(expenditure)할 것인지에 대한 기준은 해당 지출로 인하여 미래 경제적 효익이 기업에 유입될 가능성과 그 취득원가를 신뢰성 있게 측정할 수 있는가에 따라 구분될 수 있다. 이 무형자산성 지출을 자본화할 것인지에 대한 문제의 핵심은 보수주의적인 회계처리에 근거하고 있다. 무형자산성 지출에 대한 보수주의적인 회계처리는 회계정보의 신뢰성 측면에서는 부합할 수 있으나, 기업의 진실한 가치를 평가해야 하는 자본시장 참여자들에게는 회계정보의 목적적합성 측면에서 부적합할 수 있다. 따라서 무형자산성 지출에 대한 회계처리 기준은 학자들 사이에서 많은 논란의 여지를 제공하고 있다(Baek ·Jeong, 2010).

최정호(1994)는 1988~1992년까지의 상장기업 중 제조업을 대상으로 광고비 및 연구개발비 지출이 Tobin's Q에 미치는 영향을 분석하였다. 분석 결과 광고비 지출과 경상연구개발비는 당해 연도 기업가치 증대에 기여하지 못하나 이연자산 으로 계상되는 비경상 연구개발비지출은 모든 분석 기간에 걸쳐서 기업가치에 유의적인 양의 계수값을 나타냈다.

정혜영, 전성일 & 김현중(2003)은 연구개발 지출을 자산으로 인식한 개발비 정보와 비용으로 인식한 경상개발비 정보가 유사한 수준의 기업가치 설명력을 갖는지를 정보통신산업과 비정보통신산업으로 구분하여 실증 분석하였다. 정보통신 기업의 경우 자산으로 인식한 개발비 및 비용으로 인식한 경상개발비 모두가 기업가치와 양(+)의 관계가 나타났으나 비정 보통신기업의 경우 자산으로 인식한 개발비 정보만이 기업가치와 유의한 양(+)의 상관관계가 나타나고 있다는 결과를 제시하였다.

정혜영 & 조성인(2004)은 현행 기업회계기준에 따라 인식된 무형자산 관련 회계정보가 기업가치 평가에 적합한지를 실증적으로 분석하였다. 실증분석 결과, 대차대조표상에 공시된 무형자산 정보는 무형자산 이외의 다른 항목에 비하여 기업가치 관련성이 낮지 않은 것으로 나타났으나 세부항목별 분석에 의할 경우 개발비로 인식한 무형자산 만이 높은 가치관련성을 갖는 것으로 나타났다. 다음으로 비용으로 공시한 경상개발비와 광고선전비를 자산화 하였을 경우 그 가액은 기업가치와 통계적으로 유의한 양(+)의 상관관계를 갖는 것으로 나타났으나, 교육훈련비는 상관관계를 발견할 수 없었다. 1998년 무형자산성 지출에 대한 보수주의적인 회계처리기준의 변경과 무형자산의 가치관련성 간에 상관관계를 발견하지 못하였다.

전성일 & 이병원(2003)은 코스닥 상장기업을 대상으로 Ohlson(1995)의 선형 회귀모형과 Ye-Finn(1999)의 로그선형 회귀분석모형을 이용하여 기업가치 관련성을 검증하였다. 로그변환을 하기위해 변수를 특별항목 차감 전 이익이 양(+)과 음(-)인 기업으로 구분하여 분석을 실시하였다. 실증분석 결과 연구개발비 지출액과 광고선전비는 특별항목 차감 전 이익이 양(+)과 음(-)에 관계없이 기업가치를 유의하게 설명하고 있어, 코스닥 기업의 무형자산성 지출이 자산성이 있음을 보여주고 있다. 또한, 자산으로 처리되는 연구개발비와 비용으로 처리되는 연구개발비는 기업가치에 유의한 양(+)의 영향을 미치는 것으로 분석하였다.

정군오, 장원경 & 김연용(2005)은 1999~2001년까지 증권거래소에 상장된 기업을 대상으로 연구개발비와 광고비가 기업의 주가 수익률과 누적초과 수익률에 미치는 영향에 대하여 분석을 수행하였다. 분석 결과 자산으로 계상된 연구개발비는 주가수익률과 누적초과수익률에 유의적인 음(-)의 영향을 미치고 있음을 확인하였다. 이들은 자산으로 계상된 연구개 발비가 유의적이지 않은 결과를 나타낸 것에 대하여 개발비 지출을 자산과 비용으로 구분하도록 하는 1998년 회계준칙 개정 내용이 제대로 반영되지 않은 것이 원인이라고 해석하였다.

함창모, 김진덕 & 조문기(2010)은 패널분석을 이용하여 기업의 교육훈련비 지출과 경영성과와의 관계를 검증하였다. 패널분석 결과, 교육훈련비 지출은 기업의 경영성과와 통계적으로 유의한 양(+)의 상관관계가 존재한다는 실증적 근거를 제시하였다. 이러한 결과는 교육훈련비 지출의 무형자산적 가치인식에 대한 타당한 근거를 제공한다.

Hall(1993)은 1976~1991년간 2,480개의 미국 제조기업을 대상으로 연구개발 투자에 대한 시장 반응을 연구하였다. 종속변수로는 토빈 Q, 독립 변수로는 현금흐름의 이동평균, 연구 개발비 지출액, 광고 선전비 지출액과 연 15%의 상각률을 가정한 연구개발투자 저량과 당해 연도 성장률을 설정하였다. 분석 결과 연구개발비 흐름, 연구개발비 저량 그리고 광고선전비 등의 모든 변수들은 종속 변수에 대하여 유의적인 양의 계수값을 나타내었다. 이 중 연구개발비 지출액이 종속변수에 미치는 영향이 가장 큼을 확인했다.

최광현(1997)은 기업의 이익조정 목표를 달성하기 위해 경영자들이 당기 연구개발 투자금액을 조정하거나 연구개발비의 회계처리방법을 임의적으로 선택하는지와 이익조정수단으로 어떤 방법이 선호되고 있는지를 분석하였다. 연구결과, 당해 연도 이익이 기대이익보다 작을 경우 경영자는 연구개발 투자금액을 예상보다 감소시키며, 연구개발 지출을 자본화함으로써 이익을 증가시킨다는 결과를 제시하였다.

Dechow and Sloan(1991)은 기업의 연구개발비 지출이 경영자의 재량권에 의해 이익조정의 수단으로 활용되는지를 실증 분석하였다. 분석결과, 경영자는 마지막 재임기간에 연구개발비 지출을 감소시키는 경향이 있음을 발견하였으며, 경영자의 주식보유비율이 클수록 이와 같은 현상이 감소하고 있다는 증거를 제시하였다.

Chambers · Jennings & Thompson(1999)은 연구개발비를 발생연도에 비용화 하도록 규정하고 있는 현행 미국의 회계처리 규정을 적용하지 않고, 발생연도에 자본화한 후 경영자에게 상각기간의 선택권을 부여하지 않고 일률적인 기간 동안 상각하는 회계처리를 적용함으로써 회계정보의 기업가치 관련성을 증진시킬 수 있는지에 대하여 실증 분석하였다. 실증분석 결과, 연구개발비를 자본화한 경우 일정기간 동안 상각하는 회계처리 방법을 적용하는 방법을 채택하면 이익과 장부 가치의 기업가치에 대한 설명력을 통계적으로 유의한 수준에서 증가시키며, 이 연구에서 도출된 연구개발비 비용과 연구개발비 자산은 전통적인 회계에서 유형자산의 감가상각비 및 유형자산과 서로 유사한 정도로 기업가치에 영향을 미친다.

2.3 감사품질이 무형자산성 지출에 미치는 영향에 관한 선행연구

최근에는 무형자산성 지출의 정보유용성에 관한 연구를 확장하여 감사품질이 무형자산성 지출의 정보유용성에 어떠한 영향을 미치는지를 분석하는 연구가 이루어지고 있다.

백대기 & 정재권(2010)은 한국증권거래소의 유가증권 상장기업을 대상으로 기업의 감사품질과 무형자산성 지출의 가치 관련성을 Ohlson모형(1995)을 이용하여 실증적으로 분석하였다. 분석결과 비용화된 연구개발비, 교육훈련비, 광고선전비는 가치관련성을 가지고 있는 것으로 나타났으며, 감사품질이 높은 기업의 비용화된 무형자산성 지출이 그렇지 않은 기업의 가치관련성 보다 높게 나타나고 있었다. 또한 비용화된 연구개발비, 교육훈련비, 광고선전비의 가치관련성은 감사품질(감사인 규모, 감사보수, 감사투입시간)이 높을수록 증가하는 것으로 나타났다.

한만용 & 조문기(2011)는 거래소상장기업을 대상으로 감사시간과 감사보수가 무형자산성 지출의 가치관련성에 미치는 영향을 실증 분석하였다. 실증분석을 위한 표본기간은 2003~2007년까지이며, Ohlson모형(1995)을 실증분석을 위한 기본모형으로 이용하였다. 분석결과 비용화된 연구개발비, 교육훈련비, 광고선전비는 감사품질(감사시간, 감사보수)과 양(+)의 가치관련성을 가지고 있는 것으로 나타났다.

최원욱 & 장금주(2011)는 감사품질의 대용치로 대형회계법인 여부와 계속감사기간을 설정하여 개발비 회계처리에 따른 가치관련성을 분석하였다. 분석 결과 개발비자산과 비용으로 계상된 개발비의 가치관련성의 차이가 대형회계법인 여부에 따라 달라지는가에 대한 분석에 있어서 Big4 회계법인과 Non-Big4 회계법인간에 차이가 없는 것으로 나타났다. 계속 감사기간에 대한 개발비에 대한 가치관련성이 차별적으로 반응하는가에 대한 분석에 있어서는 계속감사기간이 2년에서 5년인 경우 개발비자산의 가치관련성이 비용으로 계상된 개발비보다 더 높게 나타났다.

조문기(2013)는 비정상 감사보수와 비정상 감사시간으로 측정한 감사품질이 재량적 지출의 가치관련성을 Tobin's Q를 이용하여 실증 분석하였다. 실증분석에 이용된 표본은 2005~2010까지의 주권상장법인을 대상으로 선정하였다. 분석결과 비정상 감사보수가 높은 기업의 경우 재량적 지출과 기업가치와의 관계가 보다 강하게 나타나고 있음을 보여주었으나, 비정상 감사시간은 무형자산성 지출과 기업가치와의 관계에 추가적인 영향을 미치지 않는 것으로 분석되었다.

국내외 많은 선행연구에서는 무형자산성 지출의 정보유용성을 연구하였으며, 연구개발비의 회계처리에 따른 경영자의 이익조정의 가능성도 제시하였다. 이에 따라 최근에는 외부 감사인의 감사품질이 경영자의 기회주의적 이익조정 수단으로 무형자산성 지출을 활용하는 것을 억제하는지를 분석한 연구가 이루어지고 있다.

조인석 & 안상봉(2007)은 코스닥시장에 상장된 일반기업과 벤처기업을 대상으로 무형자산성 지출이 기업가치에 어떠한 영향을 미치고 있는지를 분석하였고 벤처기업이 일반기업에 비해 무형자산성지출의 가치관련성이 높음을 확인하였다. 이에 본 연구는 코스닥 상장기업의 분류를 더 세분화하여 첨단산업과 비첨단산업의 무형자산성 지출의 가치관련성을 검증하고자 한다. 이를 위해 다음의 가설 1을 설정하였다.

위에 제시된 선행연구들을 종합해 보면, 무형자산성 지출은 기업가치에 양(+)의 영향을 미치지만 무형자산성 지출이 경영자의 기회주의적 이익조정 수단으로 활용될 경우 무형자산성 지출과 기업가치와의 양(+)의 관련성은 그 정도가 감소하거나 반대로 음(-)의 관계가 나타날 것이다. 따라서 감사품질은 무형자산성 지출에 대한 경영자의 재량권을 제한함으로써 무형자산성 지출과 기업가치와의 관계를 강화시켜주는 역할을 할 것이다. 본 연구에서는 감사품질의 대용변수로 가장 많이 이용되고 있는 대형회계법인 여부를 이용하여 감사품질이 첨단산업과 비첨단산업의 무형자산성 지출의 가치관련성에 미치는 영향을 분석하고자 한다. 대형회계법인의 경우는 일반적으로 고품질의 감사인으로 알려져 있다. 그 이유로 Deangelo(1981)는 감사인의 규모가 크면 피감사 대상 기업과의 계속감사를 위해 타협할 유인이 적어 감사품질을 유지하기 용이하다고 하였으며, Lennox(1999)는 감사인의 규모가 크면 전문가적 명성을 유지할 유인을 가지기 때문에 높은 품질의 감사서비스를 제공할 것이라고 보고하였다. 따라서 다음의 가설 2를 설정하였다.

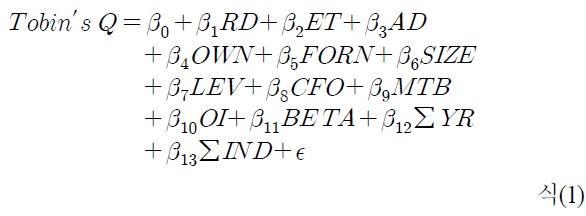

본 연구는 첨단산업과 비첨단산업의 무형자산성지출(연구개발비, 교육훈련비, 광고선전비)의 가치관련성을 연구한다. 가설 1의 검증을 위해서 조문기(2013)의 연구모형을 참고하여 다음의 연구모형 식(1)을 설정하였다.

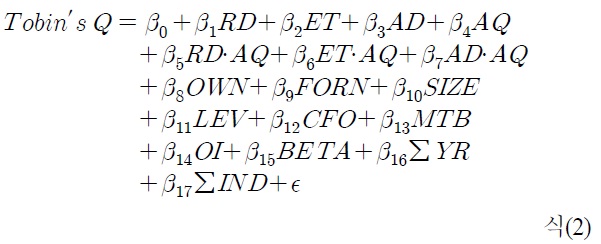

가설 2는 첨단산업과 비첨단산업의 무형자산성지출의 가치관련성이 감사품질에 의해 영향을 받는지를 검증하는 것이다. 감사품질은 대형회계법인 제휴 여부로 측정한다. 가설의 검증을 위해서 감사품질과 무형자산성지출의 교호작용 항을 모형에 포함하였다. 본 연구모형에서 교호작용항의 계수인

3.3.1 종속변수

본 연구의 종속변수인 기업가치를 대용하는 변수는 다양하게 존재하는데, 본 연구에서 기업가치의 대용변수는 Tobin's Q로 측정하였다. Tobin's Q는 기업의 시장가치를 대체가치로 나눈 비율이다. 이것은 시장에서 투자자들에 의해서 평가되는 자기자본과 부채에 근거하고 있기 때문에 다른 성과 변수인 회계적 이익률 등에 비해 기업의 장기적인 수익률을 나타내는 지표로, 감가상각의 측정오차에 덜 민감한 특성으로 인해 기업가치 측정의 대표적인 대용변수로 활용되고 있다.

Tobin's Q의 측정은 Chung and Pruitt(1994)의 연구 방법에 따라 아래의 식을 사용하였다. 먼저 아래식의 분모는 총자산의 대체원가를 사용해야 하지만, 대부분의 연구에서와 같이 대체원가 측정의 어려움으로 인해 본 연구에서도 자산의 장부가액(자산총계)을 사용하였다. 분자는 보통주의 시장가치와 우선주의 장부가액, 부채의 장부가액의 합을 나타내며, 보통주는 시장가치로 계산하였으며, 우선주는 장부가액으로 계산하였다(Kim, 2005).

3.3.2 독립변수

본 연구의 관심변수인 무형자산성지출은 항목별 지출에 대한 가치관련성을 측정하기 위해 연구개발비, 교육훈련비, 광고선전비 각각의 비용으로 측정하였다. 이는 기업회계기준에서 미래경제적 효익을 가져오는 지출로 연구활동을 위한 지출, 교육훈련을 위한 지출, 광고 또는 판매촉진 활동을 위한 지출 등을 명시하고 있기 때문이다. 이를 위해서 연구개발비는 손익계산서 상 보고된 연구비, 경상연구개발비, 경상개발비의 합으로 측정하였고, 교육훈련비와 광고선전비도 손익계산서상 보고된 교육훈련비와 광고선전비로 측정하였다. 감사 품질의 대용변수로는 많은 선행연구에서 감사품질의 대용변수로 사용되고 있는 Big4 회계법인 제휴여부로써 더미변수로 측정하였다. 현재의 Big4는 연구대상기간 중 합병 등을 통해 변경되었기 때문에 해당연도 기업의 감사인이 삼일, 안건, 안진, 산동, 영화, 안영, 하나, 하나안진, 삼정, 한영 회계법인에 속하면 Big4 회계법인으로 분류하였고, 그렇지 않은 감사인은 Non-Big4 회계법인으로 분류하였다.

3.3.3 통제변수

선행연구를 바탕으로 기업가치의 대용변수인 Tobin's Q에 대한 통제변수로 대주주지분율(OWN), 외국인지분율(FORN), 기업규모(SIZE), 부채비율(LEV), 영업활동으로 인한 현금흐름(OI), 시장가치 대 장부가치 비율(MTB), 영업이익률(OI), 시장위험(BETA) 변수를 설정하였다. 강원 · 원병건(2011)은 대주주지분율이 기업가치에 영향을 주고, 신현한, 이상철 & 장진호(2004)는 대주주지분율과 함께 외국인지분율이 기업가치에 영향을 주고 있음을 보고하였다. 또한 수익성이 낮은 기업은 수익성이 높은 기업에 비해 시장에서 할인되어 거래되는 경향이 있으므로 영업이익률은 기업가치와 양(+)의 관계를 가지고 있음을 제시하였다. 김상헌(2005)은 부채비율이 기업가치에 음(-)의 영향을 주고, 신민식 & 김수은(2012)은 기업규모가 기업가치에 양(+)의 영향을 주고 있음을 보고하였다. 이장우, 지성권 & 김용상(2011)은 영업활동으로 인한 현금흐름과 성장성 변수인 시장가치대장부가치가 기업가치에 양(+)의 영향을 미치고 있음을 보고하였다. 마지막으로 최정호(1994)의 연구모형에 따라 시장위험을 통제변수로 포함하였다.

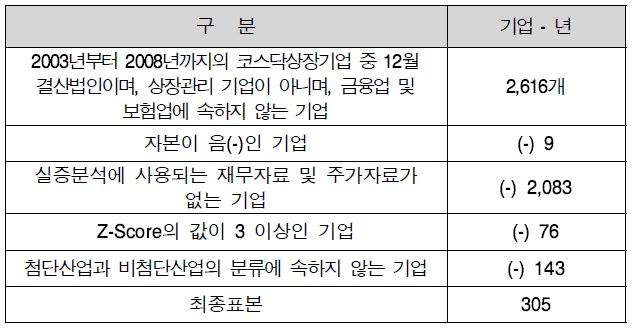

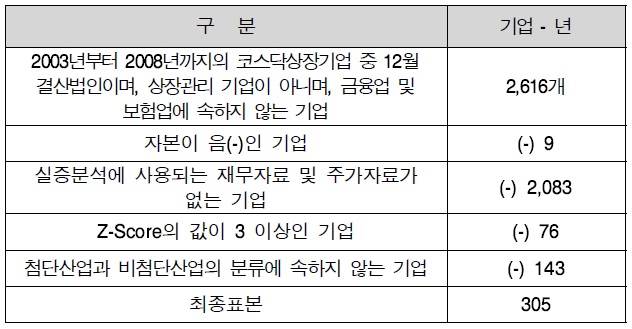

실증분석을 위한 표본대상기업은 2003년부터 2008년까지의 6년 동안 코스닥시장에 등록하여 계속적으로 거래되고 있는 기업을 대상으로 하였으며, 재무자료는 한국신용평가(주)의 KIS-VALUE에서 입수하였다. 다음의 조건을 충족하는 표본을 최종표본으로 선정하였다.

(1) 금융업 및 보험업에 속하지 않는 기업

(2) 12월 결산법인에 속하는 기업

(3) 상장관리 대상이 아닌 기업

(4) 자본이 음(-)이 아닌 기업

(5) 한국신용평가(주)의 KIS-VALUE를 통해 필요한 재무 및 주가자료의 이용이 가능한 기업

(6) Z-Socre가 3이상인 기업

(7) 첨단산업과 비첨단산업에 속하는 기업

표본선정 기준 (1)과 (2)는 자료의 비교가능성을 높이기 위한 것으로 금융업과 보험업에 해당하는 기업의 경우 일반 제조기업과 비교하여 영업환경이나 재무제표의 구성항목에 있어서의 차이를 통제하기 위해서이다. 선정기준 (3)은 관리대상기업에 속한 기업은 재무 건전성이 희박하므로 재무자료의 왜곡현상이 있을 가능성이 높고 시장가치의 적절성에 문제가 있을 수 있기 때문에 제외하였다. 선정기준 (4)는 표본의 현실적 안정성을 확보하기 위해 자본잠식 기업을 제거하기 위함이고, 선정기준 (5)는 분석에 필요한 재무자료와 주가자료이 이용가능성 때문이다. 극단치는 Z-Score 값을 구하여 3이상이 되는 경우 표본에서 제외하였다. 마지막으로 허호영(2012)의 연구를 바탕으로 첨단산업과 비첨단산업에 속하지 않는 경우 표본에서 제외하였다. 첨단기업에 해당되는 산업은 화화물질 및 화학제품 제조업, 의료용 물질 및 의약품 제조업, 전자부품, 컴퓨터, 영상, 음향 및 통신장비제조업(반도체 제조업, 전자부품 제조업, 컴퓨터 및 주변장치 제조업, 통 신 및 방송 장비 제조업, 영상 및 음향기기 제조업), 의료, 정밀, 광학기기 및 시계 제조업, 전기장비 제조업, 자동차 및 트레일러 제조업 등으로 보았다. 반면에 비첨단기업에 해당 되는 산업은 식료품 제조업, 고무제품 및 플라스틱제품 제조업, 비금속 광물제품 제조업, 1차 금속 제조업, 금속가공제품 제조업(기계 및 가구 제외), 기타기계 및 장비 제조업, 기타 운송장비 제조업 등으로 볼 수 있다.

표본선정 절차 및 현황

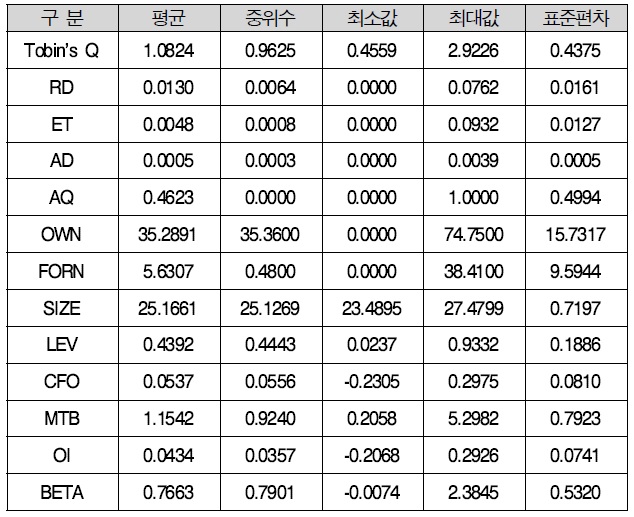

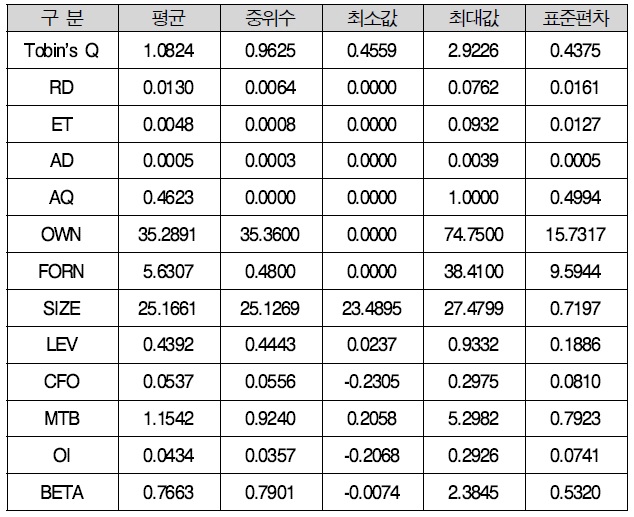

가설 검증에 앞서 본 실증분석 모형에 포함된 표본들의 특성을 파악하기 위해서 전체표본 기업의 기술통계량을 측정하였다. <표 2>는 변수들에 대한 기술적 통계량을 제시하고 있다. 표에서 보는 바와 같이 기업가치인 Tobin's Q의 평균은 1.0824이고 중위수는 0.9625로 나타났다. 무형자산성 지출인 RD, ET, AD의 평균은 각각 0.0130, 0.0046, 0.0005로 나타나 연구개발비의 비중이 가장 높고 그다음으로 교육훈련비와 광고선전비 순으로 나타났다. 대형회계법인 제휴여부를 나타내는 AQ의 평균이 0.4623으로 나타나 Non-BIG4의 비중이 조금 더 높음을 확인할 수 있다. OWN의 평균은 35.289이고 FORN은 5.6307로 나타나 대주주지분율의 비율의 평균이 35% 정도임을 알 수 있다. LEV의 평균은 0.4952, MTB의 평균은 1.1542, BETA의 평균은 0.7663으로 나타났다.

변수의 기술적 통계

그런데 무형자산성 지출 중 연구개발비(RD), 교육훈련비(ET)와 외국인지분율(FORN) 등이 평균보다 표준편차가 큰 값을 나타내고 있는데, 이것은 표본별 무형자산성 투자 금액과 외국인지분율의 분포가 넓게 퍼져있는 종형 분포를 가지는 것을 의미한다. 이에 대한 극단치의 영향을 최소화하기 위해 본 연구는 실증 분석 전에 3시그마를 이용하여 극단치를 제거하였다. 무형자산성 지출에 관한 국내 선행연구의 기술적 통계에서도 대체적으로 무형자산성 지출의 표준편차가 평균보다 높을 값을 나타냈다. 따라서 무형자산성 지출에 관한 연구 시에는 결측치와 극단치 제거에 대한 세심한 주의가 필요할 것으로 보인다.

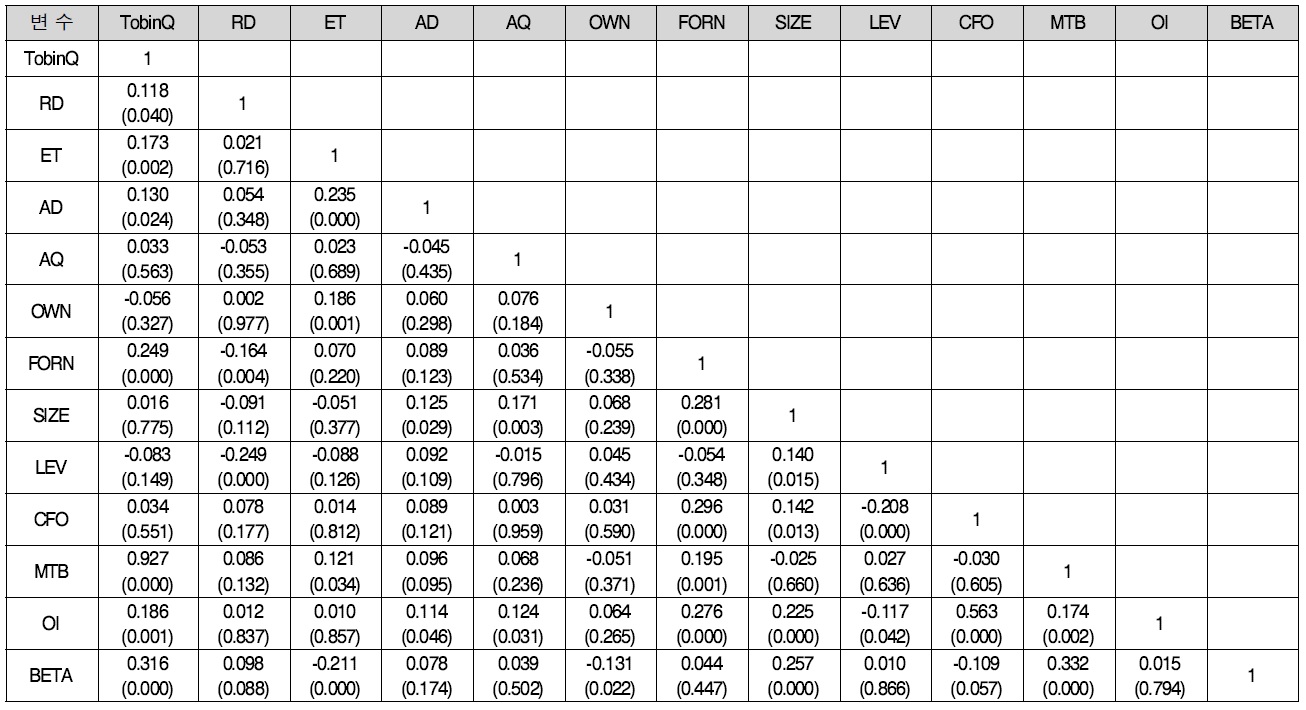

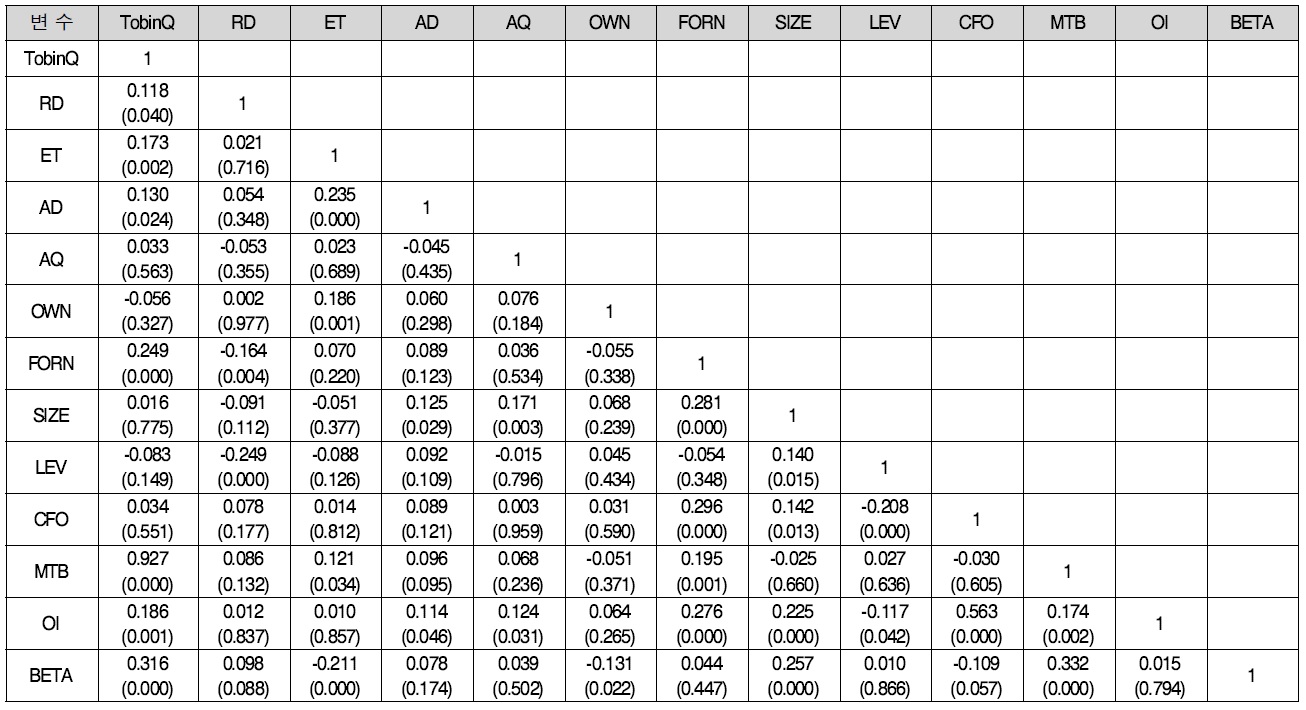

가설검증을 위한 다중회귀분석 결과를 설명하기에 앞서 변수들 간의 상관관계 분석결과를 <표 3>에 제시하고 있다.

피어슨 상관관계 분석

기업가치인 Tobin's Q와 유의한 상관관계를 가지고 있는 변수는 연구개발비(RD), 교육훈련비(ET), 광고선전비(AD), 외국인지분율(FORN), 시가 대 장부가치(MTB), 영업이익률(OI), 시장위험(BETA)으로 나타났다. 특히 연구개발비(RD), 교육훈련비(ET), 광고선전비(AD)는 관심변수로써 모두 종속변수인 기업가치(Tobin's Q)와 유의한 양(+)의 상관관계를 나타냈다. 대주주지분율(OWN)은 무형자산성 지출 중 교육훈련비(ET)와 양(+)의 유의한 상관관계를 가지고 있고, 외국인지분율(FORN)은 연구개발비(RD)와 음(-)의 유의한 상관관계를 가지는 것으로 나타났다. 외국인지분율(FORN)과 기업가치(Tobin's Q)는 양(+)의 유의한 상관관계를 가지는 것으로 나타나, 외국인지분율이 높으면 기업가치가 높음을 간접적으로 시사하고 있다. 또한 부채비율(LEV)과 연구개발비(RD)는 음(-)의 유의한 상관관계를 가지는 것으로 나타나, 부채비율이 높으면 연구개발 투자를 적게 하는 것으로 추론이 가능하다.

시가 대 장부가치(MTB)는 기업가치(Tobin's Q)와 외국인지분율(FORN)과 유의한 양(+)의 상관관계를 가지고 있음을 보여주었다. 영업이익률(OI)은 기업가치, 광고선전비, 외국인지분율, 기업규모, 영업활동으로 인한 현금흐름, 시가 대 장부 가치와 모두 유의한 양(+)의 상관관계를 가지고 있음을 보여주고 있다. 시장위험(BETA)은 기업가치(Tobin's Q), 연구개발비(RD)와 유의한 양(+)의 상관관계를, 교육훈련비(ET)와 유의한 음(-)의 상관관계를 나타내고 있다.

위의 상관관계분석은 기업가치에 영향을 미치는 여타의 통제변수들을 통제하지 않은 상황에서의 분석이라 할 수 있으나, 본 연구에서 이용한 무형자산성 지출인 연구개발비, 교육 훈련비, 광고선전비 모두 기업가치와 유의한 양(+)의 관계를 가지고 있는 것으로 나타났다. 이러한 결과는 사전적으로 무형자산성 지출이 기업가치의 평가에 있어서 어느 정도 정보 효과를 지니고 있음을 간접적으로 시사해주는 결과이다.

상관계수가 높은 경우 다중공선성 문제가 발생할 수 있기 때문에 분상팽창계수(variance inflation factor: VIF)를 측정하여 다중공선성 여부를 점검하였다. 검증 결과 각 변수의 VIF값이 통계학적으로 허용되는 범위인 10이하에 분포하고 있어서 다중공선성으로 인한 문제는 없는 것으로 보여 진다.

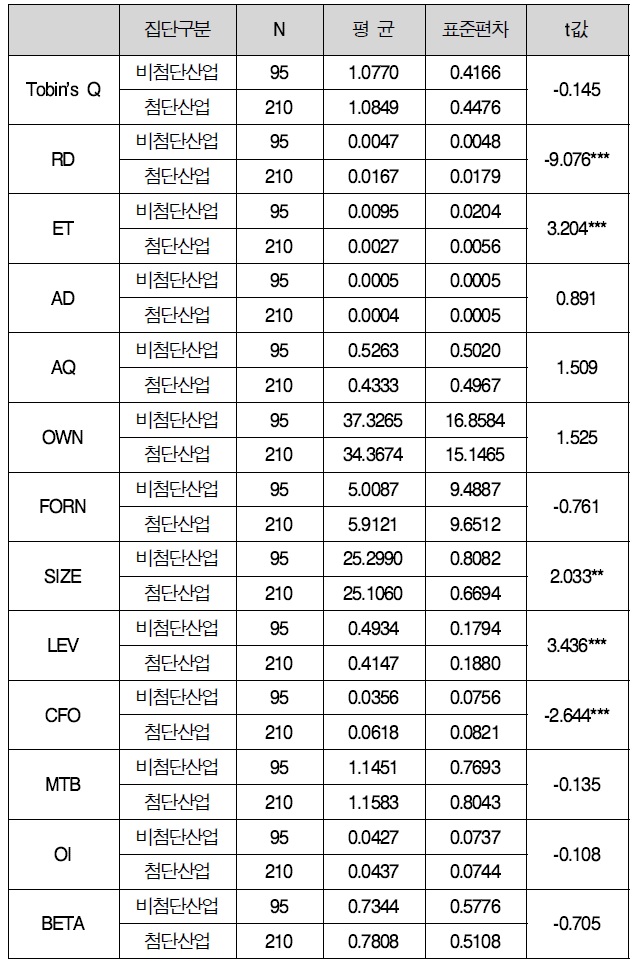

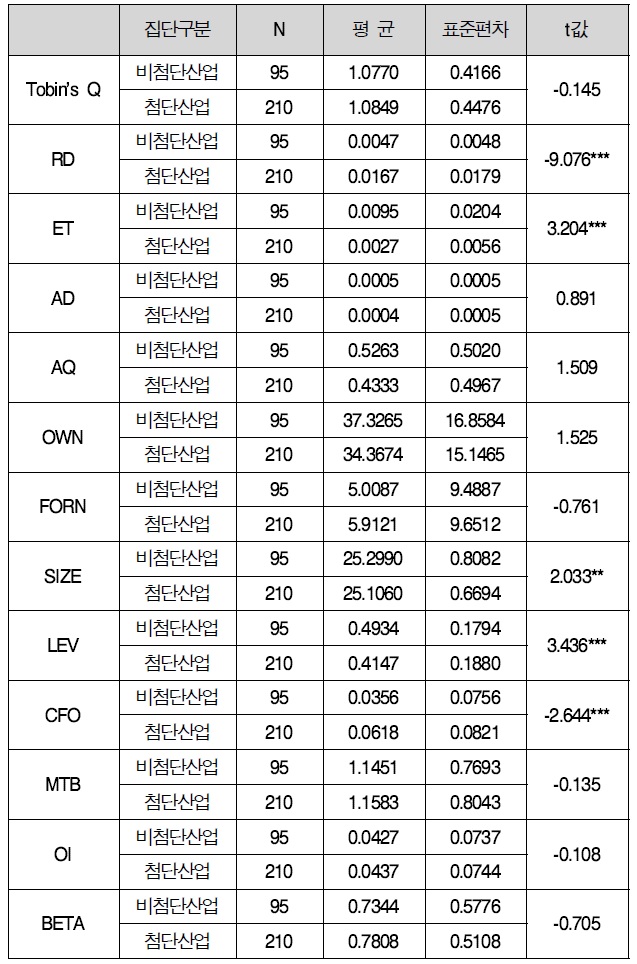

변수들을 첨단산업과 비첨단산업 두 개의 집단으로 구분한 후 집단 간 평균차이를 검증하였다. T-검정에 있어, 먼저 두 집단 간 분산의 동일성 여부를 검정하기 위해 Levene의 등분산 검정, 즉 F값을 이용하였다. 각 주요변수별 분석결과에서 두 집단의 모분산이 동질적일 때는 등분산 검정 결과에서 등분산이 가정됨을 이용하였고, 동질적이지 않을 때는 등분산이 가정되지 않음을 이용하였다.

평균차이 검증 결과는 <표 4>에 제시되어 있다. 두 집단 간의 기업가치(Tobin's Q)에 있어서의 차이는 없는 것으로 나타났다. 하지만 연구개발비(RD)와 교육훈련비(ET)에 있어서는 1% 수준에서 유의한 차이를 보였다. 연구개발비는 비첨단산업의 평균이 0.0047이고 첨단산업의 평균이 0.0167로 평균차이가 0.012를 보였고, 교육훈련비는 비첨단산업의 평균이 0.0095, 첨단산업의 평균이 0.0027로 평균차이가 0.0068을 보였다. 두 집단 간에 교육훈련비의 평균차이보다 연구개발비의 평균차이가 더 크게 나타났다. 하지만 광고선전비(AD)의 두 집단 간 평균차이는 나타나지 않았다.

[<표 4>] 주요변수의 T-test 결과(N=305)

주요변수의 T-test 결과(N=305)

기업규모(SIZE)는 비첨단산업의 평균이 25.2990이고 첨단산업의 평균이 25.1060으로 유의한 평균차이를 나타내 비첨단 산업의 기업규모가 조금 더 큰 것으로 보여 진다. 부채비율(LEV) 역시 두 집단 간에 유의한 평균차이를 나타냈는데, 첨단산업보다 비첨단산업이 부채비율이 더 높은 것으로 보여진다. 영업활동으로 인한 현금흐름(CFO)은 첨단산업의 평균이 더 높게 나타났고, 평균차이가 1% 수준에서 유의한 결과를 얻었다. 나머지 변수들은 두 집단 간에 유의한 평균차이가 없는 것으로 나타났다.

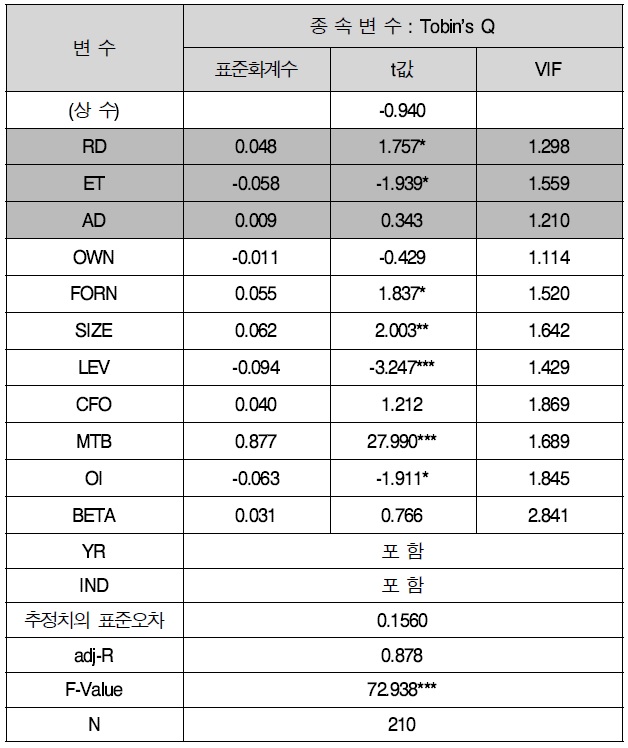

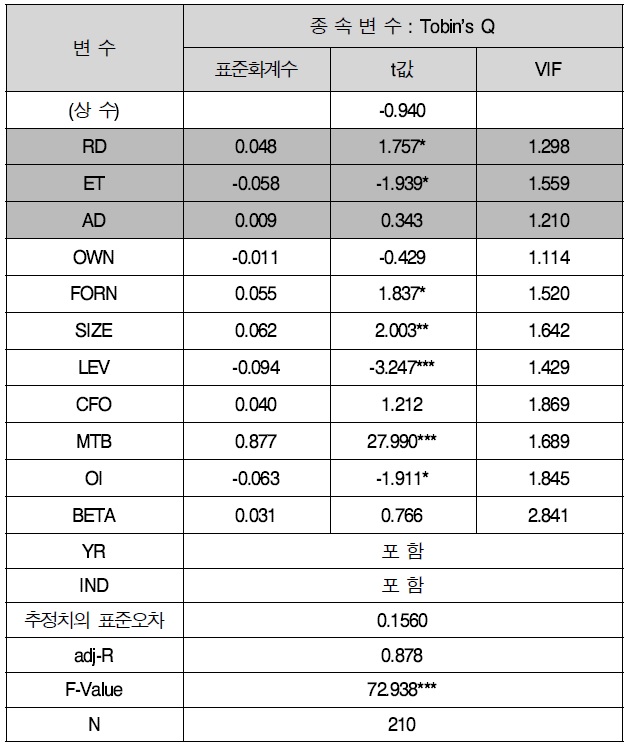

4.4.1 가설 1에 대한 검증

본 연구의 가설 1은 첨단산업과 비첨단산업으로 구분하여 무형자산성 지출의 가치관련성을 검증하는 것이다. <표 5>는 첨단산업에 대한 무형자산성 지출의 가치관련성 분석 결과를 나타낸 표이다.

[<표 5>] 첨단산업에 대한 가설 1의 회귀분석 결과

첨단산업에 대한 가설 1의 회귀분석 결과

먼저, 모형 적합도 평가를 위해서 추정치의 표준오차와 결정계수 그리고 F 검정을 분석한 결과 선형 모형으로서 적합함을 알 수 있다. 첨단산업에 있어서 무형자산성 지출 중에서 연구개발비(RD)와 교육훈련비(ET)가 기업가치(Tobin's Q)에 10%수준에서 유의한 영향을 미치고 있었다. 그런데 연구개발비는 기업가치에 양(+)의 유의한 영향을 미치는 반면에 교육훈련비는 음(-)의 유의한 영향을 미치고 있다. 이것은 첨단산업에서 연구개발 투자는 기업가치를 증진시키고 교육훈련 투자는 기업가치를 감소시킨다는 것을 의미한다. 즉, 투자자들이 첨단산업의 연구개발비 지출을 미래경제적 효익이 있는 투자라고 판단하는 반면에 교육훈련비 지출을 미래경제적 효익이 없는 투자라고 판단한다는 것이다. 다시 말해 투자자들이 첨단산업의 교육훈련비를 단순히 지출로만 판단하고 경영자의 기회주의적 이익조정 수단으로써의 활용가능성을 염두에 둔다는 것을 의미한다. 따라서 첨단산업의 경영자는 연구개발 투자에 집중할 필요가 있다고 판단되어 진다. 또한 첨단산업은 고도의 지식과 기술을 필요로 하므로, 종업원에 대한 교육훈련 보다는 첨단기업의 전문 기술 분야의 지식과 기술을 입사 전에 전문 교육기관에서 습득한 인력을 채용하는 것이 기업의 가치를 증가시키는 데 도움이 될 것이다.

통제변수를 살펴보면 외국인지분율(FORN), 기업규모(SIZE), 시장가치 대 장부가치(MTB)는 기업가치(Tobin's Q)에 유의한 양(+)의 영향을 미치고 있어서, 대부분의 선행연구에서의 결과와 유사한 값을 나타냈다. 부채비율(LEV)은 기업가치에 유의한 음(-)의 영향을 미치고 있다.

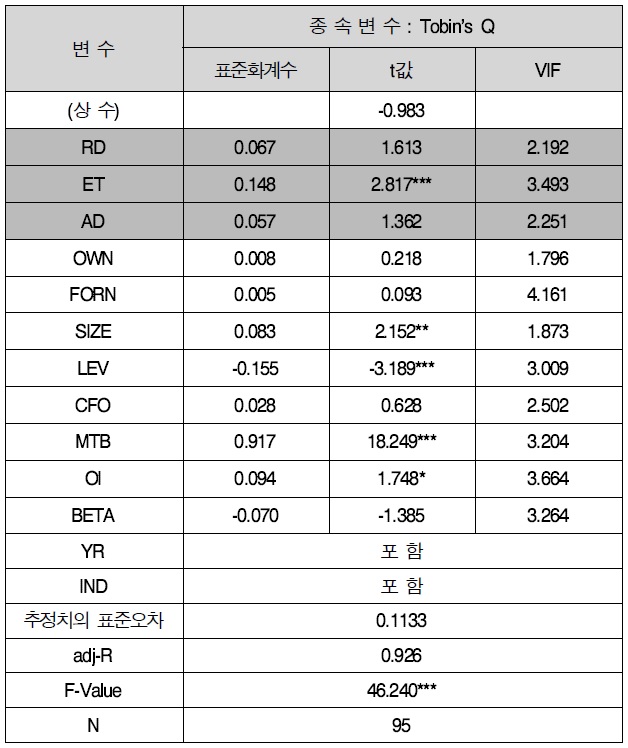

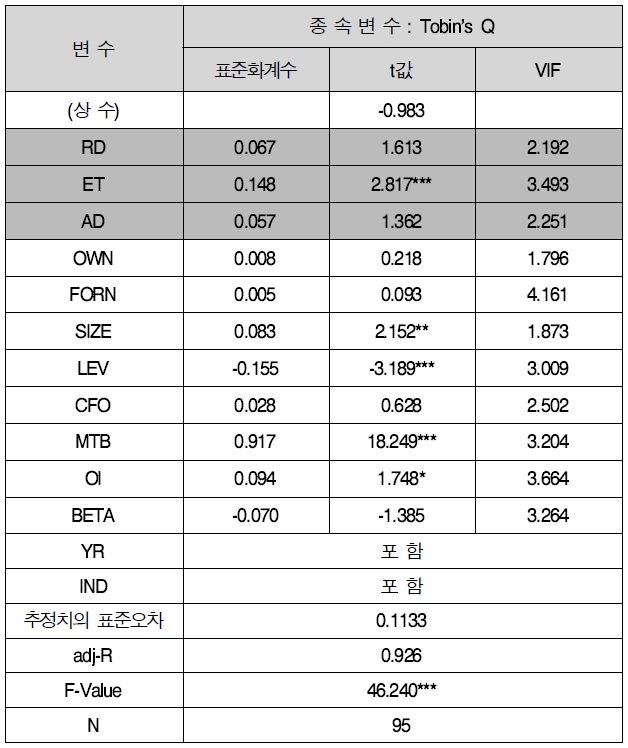

다음의 <표 6>은 비첨단산업에 대한 가설 1의 회귀분석 결과이다. 비첨단산업에 있어서 무형자산성 지출의 가치관련성은 교육훈련비(ET)만이 유의한 값을 나타냈다. 그런데 첨단산업에 있어서 교육훈련비는 기업가치(Tobin's Q)에 유의한 음(-)의 영향을 미치지만, 비첨단산업에 있어서 교육훈련비는 기업가치에 유의한 양(+)의 영향을 미치고 있었다. 통제변수는 첨단산업과 유사하게 기업규모(SIZE), 시장가치 대 장부가치(MTB)가 기업가치에 양(+)의 유의한 영향을, 부채비율(LEV)은 기업가치에 음(-)의 유의한 영향을 미치고 있어 선행연구와 같은 결과를 나타낸다.

[<표 6>] 비첨단산업에 대한 가설 1의 회귀분석 결과

비첨단산업에 대한 가설 1의 회귀분석 결과

광고선전비의 가치관련성은 첨단산업과 비첨단산업 모두 유의하지 않은 결과를 나타내었는데 이러한 결과는 조인석 & 안상봉(2007)의 연구결과와 일치하며, 다른 많은 선행연구에서도 광고선전비의 가치관련성에 대한 분석결과는 일관되지 않게 나타나고 있다.

4.4.2 가설 2에 대한 검증

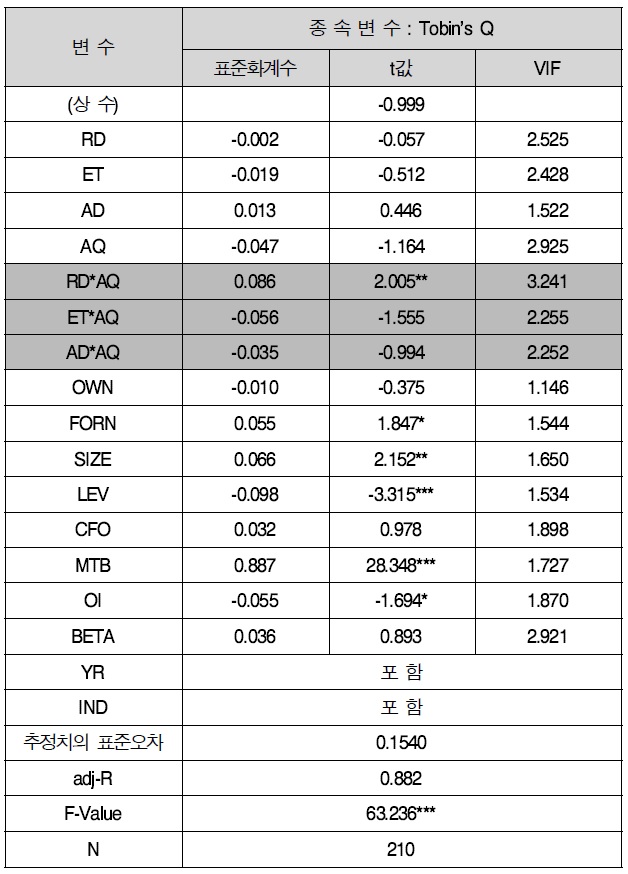

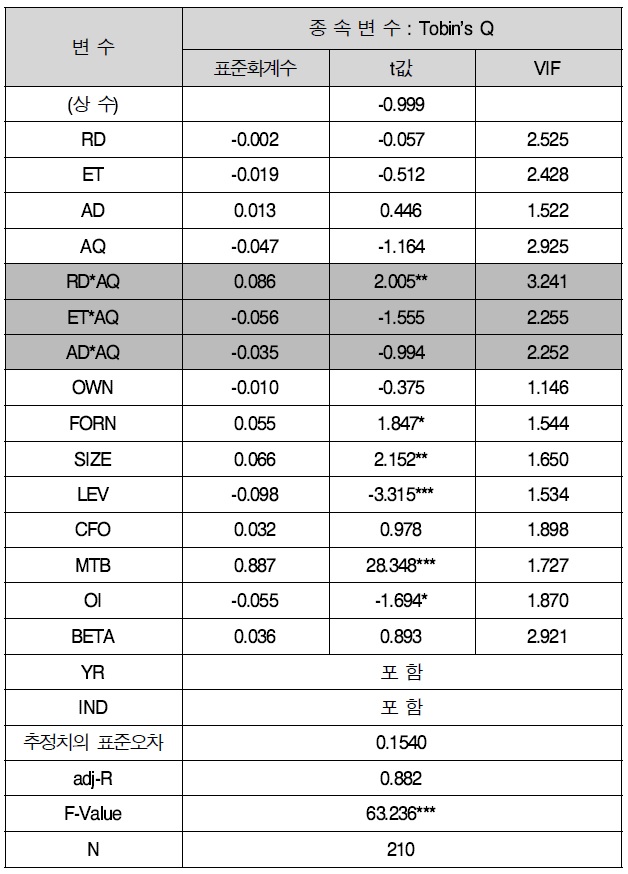

연구가설 2는 첨단산업과 비첨단산업을 구분하여 감사품질(BIG4제휴법인 여부)이 무형자산성 지출의 가치관련성을 증가시키는가를 분석하는 것이다. 다음의 <표 7>과 <표 8>은 각각 첨단산업과 비첨단산업의 감사품질에 따른 무형자산성 지출의 가치관련성을 검증한 결과를 제시하고 있다.

[<표 7>] 첨단산업에 대한 가설 2의 회귀분석 결과

첨단산업에 대한 가설 2의 회귀분석 결과

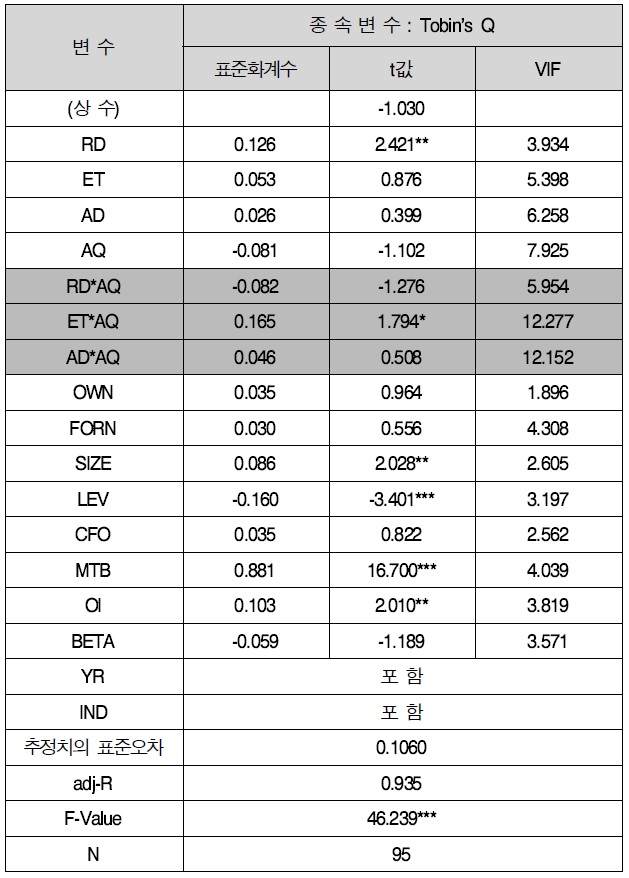

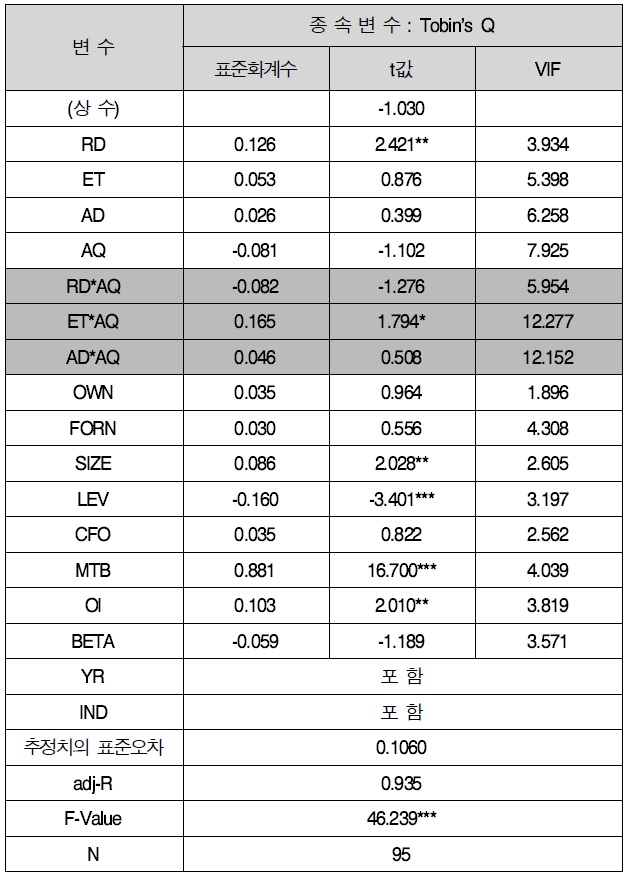

[<표 8>] 비첨단산업에 대한 가설 2의 회귀분석 결과

비첨단산업에 대한 가설 2의 회귀분석 결과

가설 2의 회귀분석에서 관심변수는 무형자산성 지출과 감사품질의 교호작용항인 RD*AQ, ET*AQ, AD*AQ이다. 최근의 무형자산성 지출의 가치관련성에 대한 선행연구는 감사품질이 무형자산성 지출의 가치관련성을 증가시키는지를 분석하는 추세로 변화하였다. 따라서 본 연구도 첨단산업과 비첨단 산업으로 구분하여 감사품질이 무형자산성 지출의 가치관련성에 어떠한 영향을 주는지를 검증한다. 감사품질은 무형자산성 지출에 대한 경영자의 재량권을 제한함으로써 무형자산성 지출과 기업가치와의 관계를 강화시켜주는 역할을 할 것이다. 회귀분석 결과, 연구개발비와 감사품질의 교호작용 항(RD*AQ)이 5% 유의수준에서 기업가치(Tobin's Q)에 양(+)의 영향을 미치고 있음을 알 수 있다. 이것은 첨단산업에 있어서 고품질의 회계감사는 연구개발비의 가치관련성을 보다 증가시키고 있음을 시사한다. 또한 <표 5>에서의 연구개발비의 가치관련성만을 분석하였을 때 보다 유의수준과 회귀계수 값이 증가되었음을 보여주고 있다.

<표 8>은 비첨단산업의 가설 2에 대한 회귀분석 결과를 보여준다. 비첨단산업은 가설 1에 있어서 교육훈련비만이 기업가치에 유의한 양(+)의 영향을 미치는 것으로 나타났다. 본 연구의 가설 2에 대한 회귀분석 결과 교육훈련비와 감사품질의 교호작용 항(ET*AQ)의 회귀계수 값이 유의한 양(+)의 값으로 나타나 감사품질이 교육훈련비의 가치관련성에 양(+)의 영향을 주고 있음을 시사한다. 따라서 비첨단산업에 있어서는 가설 1과 가설 2 모두 교육훈련비만이 유의한 값을 나타냈다.

본 연구의 실증분석 결과 첨단산업과 비첨단산업에 있어서 무형자산성 지출의 개별항목인 연구개발비, 교육훈련비, 광고선전비의 가치관련성이 산업마다 다르게 나타나고 있었다. 첨단산업에 있어서는 연구개발비가 기업가치에 양(+)의 영향을 미치고 있었고, 비첨단산업에 있어서는 교육훈련비가 기업가치에 양(+)의 영향을 미치고 있었다. 광고선전비는 두 산업 모두 유의한 값을 나타내지 못하였다. 또한 대형회계법인의 감사품질은 첨단산업의 연구개발비의 가치관련성을 증가시켰고, 비첨단산업의 교육훈련비의 가치관련성을 증가시켰다. 이러한 연구결과는 투자자들이 전자, 통신, 제약, 정밀기계와 같은 첨단산업군의 연구개발비 투자에 대해 비첨단산업군의 연구개발비 투자와 비교해서 더 가치 있는 투자로 평가하는 것으로 해석할 수 있다. 또한 대형회계법인의 감사품질이 이러한 첨단산업의 연구개발비의 가치관련성을 더욱 증가시키는 역할을 하였다.

본 연구는 코스닥시장에 상장된 기업 중에서 첨단산업과 비첨단산업을 대상으로 무형자산성 지출의 가치관련성에 대해 Tobin's Q모형을 사용하여 비교연구하였다. 현행 기업회계기준서에 따라 무형자산성 지출은 연구개발비, 교육훈련비, 광고선전비의 개별 지출의 가치관련성을 분석하였고, 가치관련성이 감사품질에 따라 차별적으로 반응하는지를 검증하였다. 감사품질에 따른 무형자산성 지출의 가치관련성을 분석한 이유는 무형자산성 지출 특히 연구개발비가 경영자의 이익조정 수단으로 활용될 수 있으나 고품질의 회계감사는 이를 억제할 수 있다는 믿음으로 연구개발비의 가치관련성을 증가시킬 수 있을 것이기 때문이다. 이상의 연구목적을 달성하기 위해서 연구표본은 2003년부터 2008년까지 코스닥기업을 대상으로 첨단산업과 비첨단산업을 추출하였으며, 연구결과를 요약하면 다음과 같다.

첫째, 첨단산업에서는 연구개발비가 기업가치에 양(+)의 유의한 영향을 미치는 것으로 나타났고 교육훈련비는 기업가치에 음(-)의 유의한 영향을 미치는 것으로 나타났다. 즉, 투자자들이 첨단산업의 연구개발비 지출을 미래경제적 효익이 있는 투자라고 판단하는 반면에 교육훈련비 지출을 미래경제적 효익이 없는 투자라고 판단한다는 것이다. 비첨단산업에 있어서는 교육훈련비가 기업가치에 양(+)의 유의한 영향을 미치는 것으로 나타났다. 첨단산업과 비첨단산업 모두 광고선전비는 유의한 영향을 미치지 않는 것으로 나타났다. 이렇게 첨단산업과 비첨단산업 간에 무형자산성 지출 항목별로 가치 관련성이 다르게 나타나고 있기 때문에 첨단산업과 비첨단산업으로 구분하여 무형자산성 지출의 가치관련성을 분석한 본 연구가 의미가 있다고 보여 진다. 이러한 연구결과는 투자자들이 전자, 통신, 제약, 정밀기계와 같은 첨단산업군의 연구개발비 투자에 대해 비첨단산업군의 연구개발비 투자와 비교해서 더 가치 있는 투자로 평가하는 것으로 해석할 수 있다.

둘째, 대형회계법인의 감사품질은 첨단산업의 연구개발비의 가치관련성을 더욱 증가시키고 비첨단산업의 교육훈련비의 가치관련성을 증가시키는 역할을 하는 것으로 나타났다. 따라서 기업가치 평가 시 감사품질도 중요한 요인 중의 하나임을 발견할 수 있었다. 최근의 선행연구는 무형자산성 지출의 가치관련성을 보는 연구를 확장하여 감사품질이 무형자산성 지출의 가치관련성에 미치는 영향을 분석하는 연구가 이루어지고 있는데, 본 연구는 코스닥상장 기업 중에서도 무형자산 투자의 비중이 높은 첨단산업을 대상으로 비첨단산업과 비교하여 무형자산성 지출의 가치관련성에 미치는 감사품질의 역할을 검증하였다는 점에서 의미가 있다.

본 연구의 결과는 다음과 같은 실무적 시사점을 준다. 첫째, 김종운(2012)은 기업의 혁신능력을 향상시키기 위해서는 연구 기관과의 협력이 기업가치에 긍정적인 영향을 미치는 것을 보고하였다. 따라서 첨단산업은 고도의 지식과 기술을 필요로 하므로, 종업원에 대한 교육훈련 보다는 첨단기업의 전문 기술 분야의 지식과 기술을 입사 전에 전문 교육기관에서 습득한 인력을 채용하거나 산학협력이 기업의 가치를 증가시키는 데 도움이 될 것이다. 이에 반해 비첨단산업의 경영자는 종업원의 교육훈련에 대한 투자를 계속 하여야 할 것이다. 둘째, 감사품질이 무형자산성 투자에 대한 신뢰성과 목적적 합성을 증가시키므로 코스닥의 첨단산업과 비첨단산업 모두 고품질의 감사품질을 유지하기 위한 노력을 하여야 할 것이다.

본 연구의 한계점은 감사품질의 대용변수를 대형회계법인 제휴여부만으로 측정하였다는 점이다. 감사품질의 대용변수로는 감사시간, 감사보수, 비정상 감사시간, 비정상 감사보수, 감사의견, 계속 감사기간 등이 있다. 이렇게 감사품질의 측정치를 다양화하여 분석할 필요성이 있다. 또한 비용화된 무형자산성 지출만을 사용하였는데, 연구개발비의 경우 자산화와 비용화를 구분하고 기업가치의 다른 측정치를 사용하여 연구한다면 보다 정확하고 일반화할 수 있는 결과를 얻을 수 있을 것으로 기대된다.