본 연구는 프로스펙트이론을 적용하여 납세순응 문제를 다루었다. 납세순응의 결과는 소득 신고에서 나타나므로 원천징수에 따라 추가 납부와 환급 상황에 있는 두 개의 기업과 하나의 창업기업을 대상으로 세무대리인의 소득 신고액을 실험 기법으로 조사하였다. 프로스펙트이론에서는 이득 영역에서는 위험 회피, 손실 영역에서는 위험 선호로 의사결정자의 가치함수가 달라지므로 추가 납부 상황의 기업은 손실상황의 기업으로 보아 소득 신고액이 감소하고, 환급 상황의 기업은 이득 상황의 기업으로 보아 소득 신고액이 증가한다고 본다. 창업기업은 준거점이 zero이므로 손실 상황이 아니라고 볼 수 있으나 기업의 재무 상태는 초기 투자로 인해 손실 상황일 것이다. 따라서 창업기업은 손실 상황의 기업과 동일한 방향으로 소득 신고가 이루어질 것이라고 볼 수 있다. 이에 대한 가설을 검증한 결과 창업기업이 소득 신고액이 가장 낮고 그 다음이 손실 상황의 기업이고 이익 상황의 기업이 소득 신고액이 가장 많았다. 두 번째 납세순응행위에 영향을 미치는 또 하나의 중요한 요인은 세무조사 적발률이다. 세무조사 적발률을 높이면 납세순응이 커진다. 이에 대한 가설을 검증한 결과 손실 상황의 기업, 이익 상황의 기업은 세무조사 적발률이 높아지면 소득 신고액이 증가하였다. 그러나 창업기업에 대해서는 통계적으로 검증이 되지 못하였다. 세 번째 세무대리인의 납세자 옹호성향과 위험선호 성향이 강할수록 프레이밍 효과가 커질 것이라는 가설에 대한 검증 결과 세무대리인의 납세자 옹호성향이 증가할수록 창업기업과 손실 상황의 기업의 소득 신고액은 감소하고 이익 상황의 기업의 소득 신고액은 증가하였고 통계적으로 지지를 받았다. 반면 세무대리인의 위험선호 성향이 증가할수록 창업기업과 손실 상황의 기업의 소득 신고액은 감소하고 통계적으로 지지를 받았으나 이익 상황의 기업에 대해서는 통계적 지지를 받지 못하였다. 본 연구는 원천징수율, 적발률과 가산세율 등이 납세 순응 행위나 태도에 미치는 영향을 조사함으로써 정부의 정책 결정, 기업의 세무대리인 선정, 세무대리인의 적정 소득 신고 등에 도움이 될 것이며, 창업기업에 대해서는 최초의 연구이므로 그 의미가 더 있다.

This study investigated the tax compliance applying framing effect, with the influence of detection rates, client advocacy, risk seeking tendency on the amount of income declared. Questionaires were filled in by CFA in Busan. Questionaires involve three cases (newly founded company, loss-expected company, gain-expected company). Respondents declared least in newly founded company, next loss-expected company, to gain-expected company. Respondents declared more as detection rates rose. As client advocacy increases, newly founded company and loss-expected company declare less, while gain-expected company declare more. As risk seeking tendency increases, newly founded company and loss-expected company declare less, but gain-expected company. Finally the interaction effect between client advocacy and risk seeking tendency is supported.

신고전경제학에서는 합리적 경제인(REM: rational economic man), 즉 합리적이고 이기적이며 자신의 부나 소득을 최대화 하고자 하는 개인을 전제로 하고 있다. 신고전경제학에서는 개인이 효용을 최대화하는 과정에서 인지상의 오류를 거의 범하지 않는다고 본다. 이러한 기대효용에 기반을 둔 납세순응, 즉 조세회피 모형은 Allingham and Sandmo(1972)의 것이 대표적이다. 이에 대하여 Kahneman and Tversky(1979)은 개인의 인지능력상 한계에 주목하면서 개인이 위험이 수반되는 의사결정을 할 때 기대효용이론에 위배된다고 주장하였다. 이들이 주장한 프로스펙트이론(prospect theory)의 핵심은 이익과 손실 상황에 따라 개인의 위험에 대한 태도가 다르다는 점이다. 즉 의사결정 기준점인 준거점(reference point)을 중심으로 이득 상황에서는 위험회피 성향을 보이고 반대로 손실 상황에서는 위험선호 성향을 보인다는 것이다. 어떤 준거점을 중심으로 이익 프레임(frame)과 손실 프레임으로 문제를 유형화하는 이러한 효과를 프로스펙트이론에서는 프레이밍(framing)효과라고 정의한다.

납세순응(tax compliance), 특히 조세 회피에 대한 연구는 경제학 분야에서 오래된 주제였으나 최근에는 정치학, 법학, 심리학에서도 연구가 이루어지고 있다(Cullis and Lewis, 1997). Kirchler and Maciejovsky(2001)의 자영업자를 대상으로한 연구 결과를 보면 예상하지 못한 세금 납부가 발생하면 납세불순응이 커지고 예상하지 못한 세금 환급이 이루어지면 납세순응이 커진다. 특히 원천 징수를 당하고 난 후의 개인의 납세순응 행위를 설명하는 데 프로스펙트이론의 프레이밍 효과를 적용할 수 있다. 만약 개인이 원천 징수를 적게 당했다면 세금 납부를 손실 상황으로 보게 되고 위험 선호적 행동 즉 위험이 수반되는 조세회피를 할 것이다. 반대로 원천 징수를 많이 당했다면 세금 납부를 이득 상황으로 보게 되고 위험 회피적 행동 즉 위험이 수반되는 조세회피를 하지 않을 것이다(Robben et al., 2000; Schepanski and Shearer, 1995). 납세순응행위에 영향을 미치는 또 하나의 중요한 요인은 세무조사 적발률과 가산세율이다. 납세자는 정직하게 소득 신고를 안 할 수도 있다. 이런 경우 부정직한 소득 신고에 대한 가장 강력한 징벌적 수단이 세무조사 후 적발에 대한 가산세율이다. 따라서 세무조사 적발률과 가산세율을 높이면 납세 순응이 커진다. 제도적인 요인만이 아니고 심리적, 도덕적, 사회적 요인도 납세 순응에 영향을 미친다. 세무대리인의 개인적 특성, 특히 납세자 옹호성향(client advocacy)이 강할수록 프레이밍 효과가 커질 것이다. 마찬가지로 세무대리인의 위험선호 성향이 강할수록 프레이밍 효과가 커질 것이다.

창업기업은 기존 기업과 프레이밍 효과에서 차이가 날 것이다. 창업기업이라서 원천 징수가 없으므로 손실 상황도 이익 상황도 아니다. 그러나 기업의 재무 상태는 초기 투자로 인해 대부분 손실 상황일 것이다. 따라서 창업기업은 손실 상황의 기업과 동일한 방향으로 소득 신고가 이루어질 것이라고 볼 수 있다. 창업기업의 경우는 적극적인 절세 의욕을 가지게 되고 위험을 선호하는 성향이 강하다. 따라서 창업기업의 세무대리인의 납세자 옹호성향과 위험선호 성향은 기존 기업보다 소득 신고액 결정에 미치는 영향이 클 것이다.

정부로서는 단순한 세수 증대가 아니라 납세자들의 납세 순응 태도를 유도하면서 재정 건전성을 담보하는 세수 확보를 하는 것이 중요하다. 그러기 위해서는 원천징수율, 적발률과 가산세율 등이 납세 순응 행위나 태도에 미치는 영향을 알아야 한다. 기업으로서는 세무대리인의 납세자 옹호성향이나 위험선호 성향을 파악할 수 있다면 현재의 재무 상태나 미래의 재무 계획에 맞추어 적합한 세무대리인을 선정할 수 있다. 세무대리인의 입장에서는 납세자의 편에 서지만 무조건 조세 회피를 하는 것이 아니고 적발률과 가산세율을 감안하여 소득 신고액을 결정해야 한다. 특히 창업 기업의 납세 순응 행위를 프로스펙트이론을 적용하여 연구한 선례가 거의 없다는 점에서 본 연구는 큰 의의가 있다.

본 연구의 구성은 제Ⅰ장 서론에 이어 제Ⅱ장에서는 이론적 배경으로 본 연구와 관련한 이론적 배경과 선행 연구를 살펴보고, 제Ⅲ장에서는 연구의 설계를 설명한다. 제Ⅳ장에서는 실증분석 결과를 제시하고 제Ⅴ장에서는 결론으로 관찰된 결과를 요약하고 시사점을 제시하고자 한다.

신고전경제학에서는 합리적 경제인을 전제하면서 개인이 효용을 최대화하면서 인지상의 오류를 거의 범하지 않는다고 본다. 불확실성하에서 의사결정을 하는 개인은 결과가 동일한 전망에 대해서는 형식이 어떻게 표현되어도 동일하다고 인식하고 이러한 인식도 일관성 있게 이루어진다는 명제를 바탕에 두고 있다. 반면 행동 경제학에서는 제공되는 정보에 따라 개인은 일관성이 없는 행동을 취한다는 점을 강조한다. 동일한 정보일지라도 제공되는 형식이 달라지면 자신들의 선택을 체계적으로 변경하는 것이 인간이라는 것이다. 기대효용이론은 위험 선호적 행동을 비합리적인 것으로 규정하면서 개인의 위험 회피적 성향을 가정하고 있다. Kahneman and Tverskys(1979)는 개인의 의사결정과정이 기대효용이론의 정리에 위배된다는 연구 결과로써 불확실성하에서의 의사결정 이론으로 기대효용이론을 대체하는 프로스펙트이론을 제안하였다. 개인의 위험대처 경향이 일관적인 것이 아니고 판단기준이 되는 준거점을 중심으로 이익 영역에서는 위험 회피, 손실 영역에서는 위험 선호로 달라진다고 하였다. 의사결정자의 가치 함수는 이득 상황에서는 볼록하고 손실 상황에서는 오목한 형태를 보이므로 동일한 금액의 손실과 이득 중 손실의 가치를 더 크게 평가한다.

납세자는 첫째 세금 추가 납부가 필요하거나 둘째 원천 징수액이 많아 세금 환급이 예상되는 두 가지 상황에 처할 수 있다. 프로스펙트이론에 의하면 세금이 손실로 인식(frame)되어지면 소득을 과소 신고하고 이득으로 인식되어지면 정직하게 신고한다. 납세 순응, 특히 조세 회피에 대한 연구는 경제학 분야에서 오래된 주제였으나 최근에는 정치학, 법학, 심리학에서도 연구가 이루어지고 있다(Cullis and Lewis, 1997). 납세 순응에 있어서 프로스펙트이론의 프레이밍 효과가 발생하는지에 대하여 연구 결과는 일치하지 못하고 있다. 프레이밍 효과를 부정하는 연구자 중 하나인 Schadewald(1989)는 납세자의 환급 예상액과 현재의 재무 상태를 바탕으로 형성이 된 준거점이 납세자의 의사결정에 영향을 미치지 않는다는 연구 결과를 보이고 있다. Hugh(1995)는 수정 프로스펙트이론을 적용하여 위험 선호 성향을 네 가지로 분류하여 조사한 결과, 원천 징수 상황의 효과가 없는 것으로 나타났다. 최영곤과 정건영(1999)은 납세 성실도에 대하여 원천징수 상황이 미치는 효과는 없고 적발률의 효과만 있었다고 밝혔다. 반면 프레이밍 효과를 지지하는 연구는 다음과 같다. Chang and Schultz(1990)는 원천 징수액이 커서 소득세 환급이 예상되면 이득으로 인식하여 세금 신고액이 정상적이지만 반대로 소득세 추가 납부가 예상되면 세무조사 가능성이 있더라도 적극적인 절세 노력으로 세금 신고액이 최소화된다고 검증하여 프레이밍 효과에 대한 긍정적인 연구 결과를 보였다. Schepanski and Kelsey(1990)는 실험 기법을 적용하여 피험자들을 납부 세액이 증가할 것으로 예상되는 손실 상황, 원천 징수 세액이 많아 세금 환급이 기대가 되는데 예상 밖으로 세금 환급이 감소되는 세금 환급 상황, 최종 재무 상황 등의 세 가지 상황에 임의 배정하였다. 세 가지 상황 모두 결과는 동일한 상황이지만 프레임 효과가 발생하였다. White et al.(1993)은 추가 납부 상황에서 더 많은 소득 공제를 신청하는 프레이밍 효과가 발생하였으며 적발률과 가산세율이 증가하면 납세 불순응이 감소하였다. 윤길준(1996)은 부가가치세를 이용하여 실험한 결과 추가 납부 상황에서 납세자와 세무 대리인이 납세불순응 행동을 보였다. 채희우 등(2002)은 원천 징수 상황이 환급 상황일 경우보다 추가 납부 상황이면 더 납세 불순응적인 결정을 하고 세무조사 적발률이 높을 때와 가산세율이 높을 때 더 납세 불순응적인 결정을 한다는 결과를 보였다. 특히 이 연구에서는 추가 납부나 환급 금액을 변수로 추가하였다. 세무조사 적발률이 높아지면 탈세한 세금보다 더 높은 가산세를 납부해야 할 확률이 커지므로 처벌 위주의 세무행정 수단이 납세순응에 직접적인 영향 요인이 된다. 이장섭과 조인선(2004)은 원천징수 상황에서 납세자의 소득공제 채택 여부에 대하여 수정 프로스펙트이론이 어느 정도의 설명력을 갖는가를 조사하였는데 일반적인 수정 프로스펙트이론의 해석과는 반대되는 위험 선호 행태를 보였다. 피험자는 기본적으로 이득이나 손실 상황에 영향을 받기보다는 과세관청 기각 확률이 낮으면 위험을 추구하는 경향을 보였다.

이상의 연구를 종합하면 첫째 준거점이 손실 상황인가 이득 상황인가에 따라 납세 순응의 정도가 결정되고 둘째 세무조사 적발률, 벌금이나 가산세율에 따라서도 납세 순응의 정도가 결정된다.

제도적인 요인만이 납세 순응에 영향을 미치는 것은 아니다. Cullis and Lewis(1997)는 심리적, 도덕적, 사회적 요인도 납세 순응에 영향을 미친다고 하였다. 예를 들면 Levin et al.(2002)는 응답자의 퍼스낼리티(personality)가 프레이밍 효과의 크기와 관련이 있다고 주장하였고, Stanovich and West(1998)는 인지 능력이 높으면 프레이밍에 덜 민감하다고 하였다. 납세자가 직접 소득을 신고할 경우가 아니고 세무대리인에게 위탁을 할 경우에는 납세자의 개인적 특성보다 세무대리인의 개인적 특성이 신고 소득금액 결정에 더 큰 영향을 미친다. 특히 경험이 더 많은 세무대리인일수록 신고 소득금액 결정에서의 주도권이 강해진다(Pei et al., 1992). 따라서 세무대리인이 세법 규정을 납세자에게 최대한 유리한 방향으로 적용하도록 노력하는 정도가 클수록 프레이밍 효과가 강할 것이다. 납세자 옹호성향은 납세자에 대하여 근본적인(primary) 충성심을 가지는 세무대리인의 심리 상태로 정의된다(Mason and Levy, 2001). Klepper et al.(1991)은 세무대리인의 역할을 enforcer와 exploiter로 구분한다. enforcer는 세무조사 적발률과 소송가능성을 최소화하여 보수적으로 소득신고 업무를 수행하며 세법 준수를 강조하는 역할이고, exploiter는 보다 공격적으로 세금 절약 가능성을 모색하는 역할이다. 세무대리인은 납세자의 상황을 고려하여 enforcer와 exploiter 중 어느 역할이 최선인지를 판단하여 소득 신고를 해야 한다. 납세자 옹호성향이 클수록 납세자에게 유리한 방안을 탐색하는 노력이 많아지므로 프레이밍 효과가 커질 것이다. Pinsker et al.(2009)에 의하면 납세자 옹호성향은 납세자에게 유리한 방향으로 신뢰를 수정하게 한다. 납세자 옹호성향을 가진 세무대리인은 당기순손실이 예상되는 상황에서 공격적으로 결산하도록 조언하여 납세자에게 유리한 방향으로 인도한다(최지광과 이영한, 2011). 세무대리인의 위험선호 성향은 모호한 세무 분야에 대하여 판례까지 포함한 세법에 규정된 각종 항목을 적극적으로 활용하여 납세자의 세 부담을 최대한 경감하고자 하는 성향을 의미한다(전태영과 문춘선, 2000). 위험선호 성향이 강한 납세자의 업무를 수임한 세무대리인은 위험선호 성향이 강해지면서, 납세자의 손실 상황은 위험선호적인 세무대리인에게 더욱 위험선호적인 세무대리업무를 유도하게 된다(Schisler, 1994).

창업기업이 손실 상황인지 이득 상황인지에 대한 판단에 따라 프레이밍 효과가 차이가 날 것이다. 첫째 Kahneman and Tversky(1979)에 따르면 일반적으로 준거점은 의사결정자의 현재의 상태(status quo)가 된다. 창업기업의 경우에는 준거점이 되는 원천징수 세액이 없으므로 손실 상황이나 이득 상황이 아니다. 따라서 창업기업은 손실 상황의 기업보다 소득 신고액이 크고 이득 상황의 기업보다는 소득 신고액이 작을 것이다. 둘째 원천징수 세액에서 범위를 넓혀 기업의 재무 상태를 살펴보면 초기 투자로 인해 창업기업은 초년도에는 대부분 손실 상황일 것이다. 중소기업기본법 제 19조 제 2항에서는 “정부는 중소기업 시책을 효율적으로 실시하기 위하여 조세에 관한 법률에서 정하는 바에 따라 세제상의 지원을 할 수 있다”고 규정하고 있다. 조세특례제한법 제 6조 제 1항에서는 최초로 소득이 발생한 연도부터 3년 간은 50% 세액 감면을 한다고 규정하고 있다. 이는 창업 첫 해부터 이익이 나는 것은 거의 불가능하다는 점을 시사하고 있다. 따라서 대부분 창업기업의 초기는 손실 상황이라고 볼 수 있기 때문에 프레이밍 효과를 감안하여 소득 신고액을 최소화할 것이다. 셋째 민감도 체감성(diminishing sensitivity)이란 손익의 한계가치가 체감하는 것이다. 이익이나 손실의 크기가 작을 때는 변화에 민감하여 손익의 작은 변화에도 큰 가치 변동을 초래한다. 또한 세무조사 적발에 의하여 부과되는 가산세가 창업기업에 미치는 충격의 정도는 기존 기업보다 클 것이다. 이상의 내용을 종합하면 창업기업은 손실 상황의 기업과 동일한 방향으로 소득 신고가 이루어질 것이라고 볼 수 있다.

창업기업의 경우는 초기 투자비나 운영비의 조기 회수를 위해 적극적인 절세 의욕을 가지게 되고 세무대리인에게도 적극적인 요구를 할 것 이다. 따라서 세무대리인도 자신의 고객의 요구를 충족시키기 위해 적극적으로 노력을 하게 될 것이고 납세자 옹호성향이 높은 세무대리인은 다른 기업보다 더 적극적인 절감 노력을 할 것이다. 창업기업은 위험을 선호하는 성향이 강하다. 적극적인 절세 의욕과 마찬가지로 창업기업의 이러한 위험선호 성향은 세무대리인에게도 이식이 될 것이다. 이상의 내용을 종합하면 창업기업의 세무대리인은 납세자 옹호성향과 위험선호 성향은 기존 기업보다 소득 신고액 결정에 미치는 영향이 클 것이다.

이상의 이론적 배경을 바탕으로 다음과 같은 가설을 설정 한다.

프레이밍 효과를 검증하기 위하여 창업기업, 손실 상황의 기업, 이익 상황의 기업 간에 소득 신고액에 차이가 나는지를 조사한다. 손실 상황의 기업에 대해서 세무대리인은 위험 선호적인 태도를 취하여 작은 소득 신고액을, 이익 상황의 기업에 대해서는 위험 회피적인 태도를 취하여 큰 소득 신고액을 기록할 것이다. 창업기업은 원천 징수가 없으므로 작은 소득 신고액을 기록할 것이다. 따라서 다음과 같은 가설을 설정한다.

세무조사 적발률은 선행 연구에서도 납세순응에 대한 중요한 결정 요인으로 포함되고 있다. 납세자의 자발적인 성실한 신고는 존중하되 불성실한 신고에는 징벌적인 높은 가산세를 부과한다. 따라서 세무조사 적발률이 높아짐에 따라 소득 신고액은 증가할 것이므로 다음과 같은 가설을 설정한다.

납세자 옹호성향이 큰 세무대리인일수록 납세자에게 유리한 방안을 탐색하는 노력의 정도가 강할 것이고 그렇게 되면 소득세 신고액이 감소할 것이므로 다음과 같은 가설을 설정한다.

위험선호 성향이 강한 세무대리인일수록 프레이밍 효과가 크게 작용할 것이므로 위험선호 성향이 커질수록 소득 신고액은 작아질 것이다. 따라서 다음과 같은 가설을 설정한다.

3.2.1 원천징수 및 소득신고 시나리오

소득 신고 시나리오는 (1) 금년 원천징수가 없었던 창업기업 (2) 금년 원천징수세액이 2천 달러로 추가 납부가 예상되는 기업 (3) 금년 원천징수세액이 4천 달러로 세금 환급이 예상되는 기업 등의 세 가지 상황의 기업에 대한 설명을 하고 응답자인 세무대리인에게 금년 소득 신고액을 기록하도록 한다. 공통 설문은 “금년 소득은 1만 달러로 집계가 되었고 소득세율은 30%다. 사업과 관련 없는 비용으로 사용된 3천 달러의 신용카드 전표가 있다면 금년 소득을 얼마로 신고할 것입니까?” 이며, 각 상황의 기업마다 세무조사 적발률이 1%, 5%, 10%인 세 가지 케이스에 소득신고액을 기록하도록 하였다. 세무조사 적발률은 “국세청이 세무조사를 하는 중에 납세자의 소득 신고 누락을 발견할 확률”로 설명하였다. 적발률을 “낮다”, “보통”, “높다” 라고 표시한 연구(채희우 등, 2002)도 있으나 본 연구에서는 비율로 표시하였다. 또한 “소득 신고액의 범위는 7천 달러 ~ 1만 달러”라는 표현을 명기하였다. 원화 기준으로 하면 지금 세무대리업무를 수행하고 있는 기업의 금액과 혼돈이 올 가능성이 있어 설문지는 달러 기준으로 작성하였다.

3.2.2 변수의 조작적 정의

세무대리인의 납세자옹호 성향 변수는 최지광과 이영한(2011)의 연구에서 사용하였던 9개 설문 문항을 이용하였다. 응답자들에게는 각 항목들에 대하여 강조하고 있는 정도를 “강조가 없음(1점)”으로부터 “강조가 매우 많음(5점)”의 5점 척도를 사용하여 나타내도록 요청하였다. 세무대리인의 위험선호 성향 변수는 전태영과 문춘선(2000)의 연구에서 사용하였던 5개 설문 문항을 이용하였다. 첫 번째 문항인 “성실한 세무신고에 중점을 두어 세금을 많이 내게 한다”는 위험선호 성향이 가장 낮은 문항이고 다섯 번째 문항인 “공제항목의 적극적 활용으로 세액을 최대로 경감시킨다”는 위험선호 성향이 가장 높은 문항이다. 응답자에게는 5개 문항 중 하나를 선택하도록 요청하였다.

자료 수집은 부산 지역에서 개업하고 있는 세무사를 대상으로 한 실험에 의하여 이루어졌다. 연구자와 본 대학에 출강중인 세무사 4명, 학부에 재학 중인 세무회계사무소 직원 8명이 직접 세무사를 방문하여 절차를 설명한 후 회수하였다. 설문지 마지막 항목은 특별한 양식이 없이 서술형으로 자신의 결정에 대한 응답을 하도록 하였다. 동일한 장소에서 동시에 설명을 할 수가 없으므로 설문지 배부자들에 대한 교육과 모의 실험을 3월 한 달 간 시행한 후, 2013년 3월 30일부터 4월 30일까지 설문지를 배부, 회수하였다. 회수한 설문지는 200부였으며 그 중 동일한 체크를 하거나 소득 신고액을 범위 밖으로 기재한 20부를 제외한 180부를 대상으로 분석하였다. 근무처는 회계법인이 45%, 개인사무소 55%, 세무업무 종사 기간은 2년 이하 14%, 3년 ~ 5년 36%, 6년 ~ 10년 37%이었다. 통계적 분석을 위하여 ‘SPSS 13.0’ 을 사용하였다.

본 실증분석의 결과를 검토하기에 앞서 먼저 자료 축소와 변수의 타당성 검증을 위하여 요인 분석을 실시하였다. 본 연구의 요인 분석에서는 최초 요인을 추출하기 위하여 주성분분석법을 사용하고, 요인을 회전시키는 방법은 직교회전법 (varimax)을 사용하였다. 아이겐 값이 1 이상인 것을 선택하는 것을 원칙으로 하였으며, 요인적재량이 ±0.5 이상인 경우 유의성이 있는 것으로 판단하였다. 납세자 옹호성향에 대한 9개 설문항목은 하나의 요인으로 추출이 되었으며 아이겐 값은 5.864였고 분산비율은 67.2%였다. 또한 요인 분석 결과 동일 요인으로 결집된 9개 설문 항목들을 대상으로 하여 신뢰성을 검증한 결과, Cronbach's α 계수가 0.872로서 신뢰성이 있는 것으로 판단할 수 있다. 세무사들과의 설문지 작성 과정에서 면담한 내용에 따른 질적 분석 결과, 최근 세무대리업무 시장이 포화 상태로 경쟁이 치열하다는 점을 확인할 수 있었다. 이러한 시장 환경의 악화는 작년과 올해가 큰 차이가 날 정도로 현직 세무대리인들이 체감하고 있었다. 납세자 옹호성향의 평균은 4.32로 높은 수준을 보이고 있고 표준편차는 0.21로 나타났다. 위험선호 성향 변수의 평균은 4.57로 더 높은 수준을 보이고 있고 표준편차는 0.18로 나타났다. 경쟁의 격화로 인하여 고객인 납세자를 위해서는 위험을 감수하고서라도 적극적인 세액 경감을 하겠다는 세무사의 비중이 늘고 있다는 방증이기도 하다. 납세자 옹호성향과 위험선호 성향 간의 상관계수는 0.917이고 1% 수준에서 통계적으로 유의하였다.

4.2.1 가설 1의 검증 결과

가설 1에서는 창업기업, 손실 상황의 기업, 이익 상황의 기업 간에 소득 신고액에 차이가 나는지를 조사한다. <표 1>에서와 같이, 이익 상황의 기업에 있어서는 소득 신고액이 9,231달러로 가장 높고 손실 상황의 기업에 대한 소득 신고액이 7,836달러보다 높으며 통계적으로 유의한 수준이다. 창업기업의 소득 신고액은 7,410달러로 가장 낮은 수준이다. 설문 배부 및 회수 과정에서 추가로 응답한 내용에 따르면 창업기업에 있어서는 준거점이 없으므로 세무대리인들이 최대한 낮게 소득 신고를 하여도 세무조사의 가능성이 낮다고 응답자들이 설명하였다. 또한 창업 초기 재무 상태가 어렵다는 점은 그 동안의 세무컨설팅 경험을 통하여 세무대리인이 직접, 간접적으로 알고 있어 소득 신고 시 참작한다고도 해석이 가능하다. 추가 검증을 한 결과, Tukey HSD 값에서는 ‘손실 상황의 기업 < 이익 상황의 기업’에서만 유의한 결과가 나왔다. 원천징수 상황이 환급 상황일 경우보다 추가납부 상황이면 더욱더 납세 불순응적인 결정을 하고 세무조사 적발률이 높을 때와 가산세율이 높을 때 더욱더 납세 불순응적인 결정을 한다는 프로스펙트이론의 프레이밍 효과에 일치하는 결과를 보였다. 이상의 내용을 종합하면, 가설 1은 지지된다

가설 1의 검증 : 분산 분석

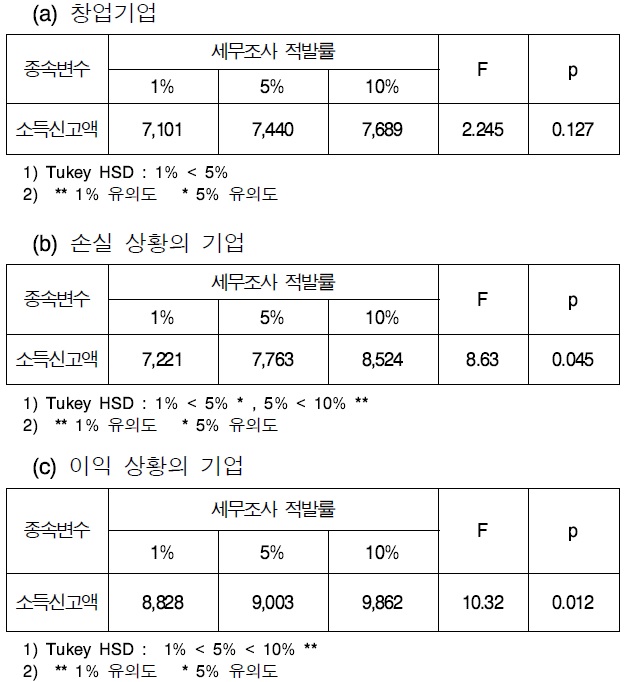

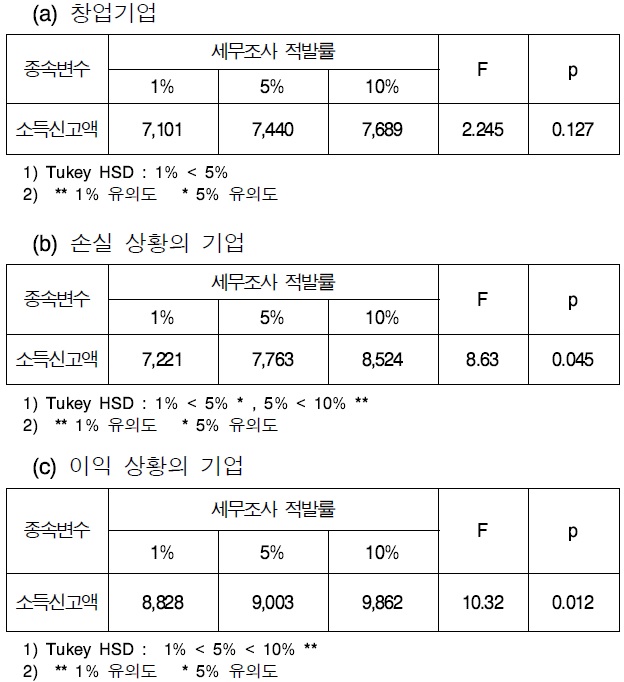

4.2.2 가설 2의 검증 결과

세무조사 적발률이 높아짐에 따라 소득 신고액이 증가할 것이라는 가설 2를 검증하기 위하여 창업기업, 손실 상황의 기업, 이익 상황의 기업별로 분산분석을 실시하였다. <표 2>에서와 같이, 이익 상황의 기업은 1% 유의 수준에서 세무조사 적발률이 높아질수록 소득 신고액이 증가하는 것으로 나타났다. Tukey HSD 값에서는 1% 유의 수준에서 ‘창업기업 < 손실 상황의 기업 < 이익 상황의 기업’ 순으로 소득 신고액이 커지는 것으로 나왔다. 손실 상황의 기업에서도 1% 유의 수준에서 세무조사 적발률이 높아질수록 소득 신고액이 증가하는 것으로 나타났다. 적발률이 1%에서 5%로 증가할 때보다 5%에서 10%로 증가할 때의 소득 신고액 증가폭이 더 커지고 통계적 유의 수준도 더 높았다. 이는 이익 상황의 기업에서도 동일한 결과를 보이고 있다. 적발률이 올라갈수록 소득신고액의 증가분이나 증가율은 손실 상황의 기업이 이익 상황의 기업보다 크게 나타났다. 특히 적발률이 가장 높은 10%의 경우에 손실 상황의 기업은 소득 신고액이 가장 큰 비율로 증가하는데, 이는 적발률이 가장 높아지면 세무대리인도 위험에 인식을 하게 되기 때문인 것으로 해석이 가능하다. 창업기업에서는 유의한 결과가 나오지 않고 있다. 그 이유는 위 가설 1에서 설명한 바와 같이 창업기업은 세무조사 가능성이 낮다고 세무대리인들이 생각하고 있기 때문이다. 이상의 내용을 종합하면, 가설 1은 부분적으로 지지된다.

가설 2의 검증 : 분산 분석

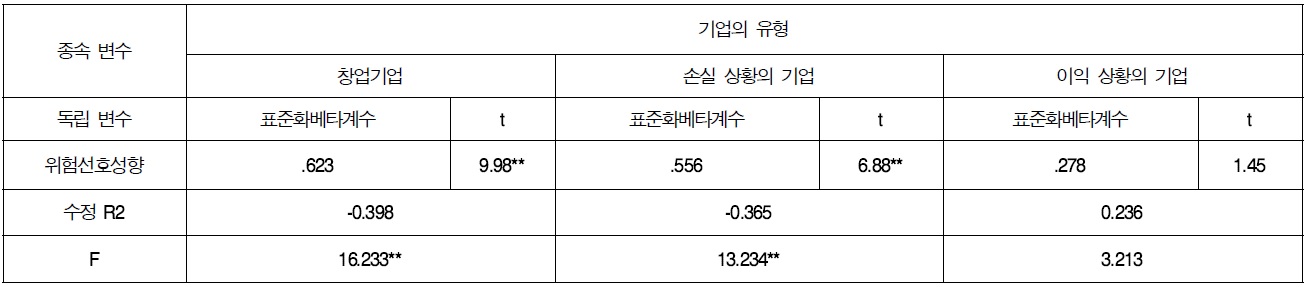

4.2.3 가설 3과 가설 4의 검증 결과

가설 3의 내용은 세무대리인의 납세자 옹호성향이 강할수록 소득 신고액이 감소할 것이라는 내용이다. <표 3>에서 요약된 바와 같이, 세무대리인의 납세자 옹호성향이 클수록 소득 신고액이 작아질 것이므로 표준화 베타계수는 모두 (-)의 값이고 통계적으로 유의한 수준이다. 가설 4의 내용은 세무대리인의 위험선호 성향이 커질수록 소득 신고액은 작아질 것이라는 내용이다. <표 4>에서와 요약된 바와 같이, 세무대리인의 위험선호 성향이 증가할수록 창업기업과 손실 상황의 기업에 대한 소득 신고액은 감소하며 통계적으로 유의미하다. 그러나 이익 상황의 기업에 대해서는 가설이 지지되지 않는다. 이익 상황의 기업에 대해서는 세무대리인의 위험선호 성향이 소득 신고액에 반영이 되지 않는다고 해석할 수 있다. 이상의 내용을 종합하면 가설 3은 지지되나 가설 4는 부분적으로 지지된다.

가설 3의 검증 : 회귀 분석

가설 4의 검증 : 회귀 분석

본 연구는 프로스펙트이론을 적용하여 납세순응 문제를 다루었다. 납세순응의 결과는 소득 신고에서 나타나므로 원천 징수에 따라 추가 납부와 환급 상황에 있는 두 개의 기업과 하나의 창업기업을 대상으로 세무대리인의 소득 신고액을 실험 기법으로 조사하였다. 프로스펙트이론에서는 이득 영역에서는 위험 회피, 손실 영역에서는 위험 선호로 의사결정자의 가치함수가 달라지므로 추가 납부 상황의 기업은 손실 상황의 기업으로 보아 소득 신고액이 감소하고, 환급 상황의 기업은 이득 상황의 기업으로 보아 소득 신고액이 증가한다고 본다. 창업기업은 준거점이 “ 0 ” 이므로 손실 상황이 아니라고 볼 수 있으나 기업의 재무 상태는 초기 투자로 인해 손실 상황일 것이다. 따라서 창업기업은 손실 상황의 기업과 동일한 방향으로 소득 신고가 이루어질 것이라고 볼 수 있다. 이에 대한 가설을 검증한 결과 창업기업이 소득 신고액이 가장 낮고 그 다음이 손실 상황의 기업이고 이익 상황의 기업이 소득 신고액이 가장 많았다. 두 번째 납세순응행위에 영향을 미치는 또 하나의 중요한 요인은 세무조사 적발률이다. 세무조사 적발률을 높이면 납세순응이 커진다. 이에 대한 가설을 검증한 결과 손실 상황의 기업, 이익 상황의 기업은 세무조사 적발률이 높아지면 소득 신고액이 증가하였다. 그러나 창업기업에 대해서는 통계적으로 검증이 되지 못하였다. 세 번째 세무대리인의 납세자 옹호성향과 위험선호 성향이 강할수록 프레이밍 효과가 커질 것이라는 가설에 대한 검증 결과 세무대리인의 납세자 옹호성향이 증가할수록 창업기업과 손실 상황의 기업의 소득 신고액은 감소하고 이익 상황의 기업의 소득 신고액은 증가하였고 통계적으로 지지를 받았다. 반면 세무대리인의 위험선호 성향이 증가할수록 창업기업과 손실 상황의 기업의 소득 신고액은 감소하고 통계적으로 지지를 받았으나 이익 상황의 기업에 대해서는 통계적 지지를 받지 못하였다.

정부의 세제 정책은 당근과 채찍의 효과가 적합하게 발휘될 수 있도록 수립되어야 한다. 조세 저항에 대해서는 과소평가 해서는 안 된다. 정부로서는 단순한 세수 증대가 아니라 납세자들의 납세 순응 태도를 유도하면서 재정 건전성을 담보하는 세수 확보를 하는 것이 중요하다. 그러기 위해서는 원천징수율, 적발률과 가산세율 등이 납세 순응 행위나 태도에 미치는 영향을 정확히 분석하여 정책 수단을 조절해야 한다. 기업으로서는 세무대리인의 납세자 옹호성향이나 위험선호 성향을 파악할 수 있다면 현재의 재무 상태나 미래의 재무 계획에 맞추어 적합한 세무대리인을 선정할 수 있다. 세무대리인의 입장에서는 고객인 납세자의 이익을 위하지만 무조건 조세 회피를 하는 것이 아니고 적발률과 가산세율을 감안하여 소득 신고액을 결정해야 한다. 기업이나 세무대리인 모두 프레이밍 효과에 매몰되지 않고 일관성 있는 의사결정을 하는 것이 중요하다. 프레이밍 효과는 실질보다 형식(form over substance)의 결과를 초래하므로 프로스펙트이론에 부합되는 소득 신고를 하고 있다는 것은 바람직한 방향이 아니다. 기업은 납세자 옹호 성향이 높거나 위험선호 성향이 높다고 해서 세무대리인을 선정하는 우를 범해서는 안 된다. 기업이 처해진 상황에 맞추어 법규의 테두리를 지켜야 하는 때는 법규를 최대한 준수하는 세무컨설팅을 해주고 법이 통치하지 못하는 사각지대에서는 현행 세법 시스템을 최대한 활용하도록 세무컨설팅을 해주는 세무대리인을 선정해야 할 것이다. 특히 창업기업은 불리한 조건을 보완하고 유리한 조건을 최대한 활용(leverage)하는 것이 생존에 중대한 영향을 미치므로 자신에게 적합한 개인적 특성을 지닌 세무대리인을 찾아야 한다. 세무대리인도 기업의 소득을 신고할 때도 단기적인 성과에 급급하지 말고 장기적인 성과로 시각 폭을 넓혀야 할 것이다.

본 연구는 자주 취급되지 못하는 주제를 연구 대상으로 하였기 때문에 다수의 한계점이 노정되었다. 향후 연구는 이러한 한계점을 보완하여 아뢰어져야 할 것이다.

첫째 실험에 의한 연구를 하였기 때문에 시간과 비용의 제약으로 부산 지역 외의 세무사를 대상으로 하지 못하였다. 다른 지역의 연구도 수행하여 본 연구 결과와 비교함으로써 지역 간 차이를 조사하는 것도 의미있는 연구 방향이다.

두 번째 근본적인 한계점은 가상의 현실 상황을 설정한 설문지를 통하여 실험하였다는 점이다. 피험자에게 의사결정에 따른 실질적인 보상이 이루어지도록 하는 것도 하나의 방법이지만 근본적인 해결은 되지 못한다.

세 번째는 창업기업의 납세 문제에 관한 프레이밍 효과에 관한 연구가 거의 없다는 점이 본 연구의 장점이 될 수 있으나 선행 연구와의 비교 연구가 힘들다는 점은 단점이 되기도 한다.