Reorientation of private pension in the pension reform has been an important theme in the western social policy but, the Korean occupational pension has been overlooked in social policy sphere. Starting from an awareness of the issues that occupational pension has the interface between economic and social policy, this paper examines social policy functions of the current Korean occupational pension. The analysis shows that income security-coverage, benefit level, benefit form and entitlement security-in the Korean occupational pension was structured from a point of view of financial market activation rather than old age income security-social policy function. This distortion is because finance stakeholder have played a leading role for occupation pension debate. Considering that the roles and functions of occupational pension can be different whether occupational pensions strengthen the social functions or not, it is necessary to be interested in occupational pension in the social policy sphere.

최근 정부는 퇴직연금 가입 의무화 등 사적연금제도를 활성화하겠다는 계획을 발표하였다. 이에 대해서 한편에서는 노후소득보장 강화를 위한 조치로 받아들이는가 하면, 다른 한편에서는 사실상 금융시장 지원정책이라고 비판하기도 하고 있다. 어떻게 해석하든 간에 최근 일련의 조치로 인해서 사적연금제도, 특히 퇴직연금제도는 한국 노후소득보장체계 논의에 있어서 빼놓을 수 없는 중요한 제도가 된 것만은 분명해 보인다.

한국 노후소득보장제도 논의에 있어서 퇴직연금 제도는 종종 간과되어 왔다. 특히, 사회(복지)정책에서의 주요한 연금관련 논의는 공적연금에 한정되어 있었고 퇴직연금제도는 주요한 논의대상에서 밀려나 있었다. 그러나 도입된 지 10년이 되어가고 있는 퇴직연금은 상용근로자의 거의 절반 정도가 가입되어 있는 주요한 노후소득보장 제도로서, 이제는 노후소득보장제도 논의에서 취사선택할 수 있는 변수가 아니라 반드시 고려해야 하는 필수 요소일 수밖에 없는 것이 사실이다. 퇴직연금에 가입한 사업장의 경우 사용자는 퇴직연금의 보험료로 근로자 임금의 8.3% 이상을 납부하고 있으며, 이는 국민연금의 합계보험료 ‒ 9% ‒ 에 육박하는 수준이다. 다시 말해서, 사용자 입장에서 국민연금에 준하는 비용을 퇴직연금 보험료로 납부하고 있는데 노후소득보장 정책 논의에서 퇴직연금을 배제하는 것은 모순일 수밖에 없다. 한국의 노후소득보장체제는 국민연금과 퇴직연금으로 재구조화 – 일종의 다층노후소득보장체계 – 된 것이 사실이며, 이를 대등한 비중을 두고 다루어야 할 것이다.

사실, 전통적으로 사회정책에서는 사적연금 ‒ 주로 기업연금 ‒ 을 부정적으로 간주해왔다. Titmuss(1958) 이래로 Esping-Andersen(1996) 등 많은 사회정책 학자들은 사적연금의 확대가 불평등을 필연적으로 확대시킬 것이라고 주장하였다. 그러나 최근 들어서는 사회정책에서도 사적연금에 대한 전통적인 부정적 견해는 많이 사라졌다. 관대한 공적연금을 제공하는 국가 ‒ 독일, 이탈리아 ‒ 보다 기업연금이 발달한 네덜란드나 스위스의 경우에 오히려 연금지출을 억제하여 재정안정을 유지하면서 노후소득은 안정적으로 제공하는 것으로 나타나고 있다(Bridgen & Meyer 2009). 한국의 경우에서도 퇴직연금의 안정적 정착이 노후소득 안정에 기여할 것이라는 분석이 나오고 있지만, 노후소득보장에서의 퇴직연금의 중요성 문제를 넘어서 어떻게 퇴직연금을 설계하는 것이 전체 한국 노후소득보장의 틀에서 바람직한가에 대한 논의는 사실상 부재했던 것이 사실이다.

이에 대한 논의가 필요한 이유는 기업연금 역시 공적연금과 마찬가지로 다양한 설계가 가능하며, 이는 기존 공적연금의 제도 설계와 밀접한 관련이 있기 때문이다. 한국의 경우, 다층체계가 정교한 계획에 의해 도입되었다기보다는 국민연금 도입 이전에 존재했던 퇴직금제도가 국민연금 도입 이후 원래의 제도 취지를 상실했음에도 불구하고 남아 있다가 퇴직연금 제도로 전환되었기 때문에, 국민연금과 어떠한 관계를 설정할지 등에 대해서 진지하게 검토되지 않았다. 그러나 실제 외국의 연금 개혁을 보면, 기업연금 제도의 설계는 공적연금의 설계에 의존하며(Ebbinghaus eds., 2012), 공적연금의 정책 목표는 각 국기업연금의 방향과 밀접한 관련을 띌 수밖에 없다는 점에서 국민연금과의 조화를 고려하여 퇴직연금의 사회정책적 기능이 제시되어야 한다. 또한, 기업연금은 지배구조 문제 등에서 공적연금보다 훨씬 복잡하며, 민간 운영기관의 존재 역시 기업연금 고유의 정치경제(political economy) 문제를 가진다는 점에서 기업연금에 대한 깊이 있는 고려가 필요하다.

이 연구에서 기업연금 (한국에서의 퇴직연금)의 모든 이슈에 대한 사회정책적 기능을 살펴볼 수는 없으며, 연금제도의 가장 중요한 기능인 소득보장 부문을 중심으로 살펴보고자 한다. 현재의 퇴직연금의 규정 그리고 최근의 대책을 고려하여, 한국 퇴직연금의 적용, 급여수준, 급여지급방식, 급여결정방식, 수급권 보장 등을 살펴보고, 이러한 규정들이 실제 노후소득보장기능을 중심으로 이루어졌는지 아니면 금융시장활성화 측면에서 이루어졌는지를 살펴볼 것이다. 이를 통해서 앞으로의 퇴직연금의 발전방향도 제시할 수 있을 것이다.

2. 다층노후소득보장체계의 보편화: 노후소득보장 수단으로서의 사적연금

1) 다층노후소득보장체계의 발전: 연금민영화 논리의 진화

노후소득보장의 재구조화는 지난 20여 년간 모든 선진국들이 가장 중요하게 생각해왔던 사회정책의 과제였으며, 그 재구조화는 다층노후소득보장체계 구축으로 수렴해왔다(Clark & Whiteside 2003; Engelen 2007; Arza & Kohli eds., 2008). 다층노후소득보장체제에 대한 소개는 너무나 많은 논의가 이루어져 왔다는 점에서 다층체계 자체에 대한 상세한 설명은 불필요해 보인다. 다만, World Bank-World Bank(1994)와 Holzmann & Hinz(2005) ‒ 나 ILO-Gillion et al.(2000) ‒ 에서 제시한 다층모델은 각국의 제도적 유산을 고려해서 다층노후소득보장모델을 설계하라는 권고로 발전되어 왔다. 전통적인 두 가지 연금체제 ‒ 비스마르크형과 베버리지형 – 는 경로의존적이라고 알려져 있으나, 다층체계하에서의 이러한 공사연금 혼합(public-private pension mix)은 최근 논의에서 경로 이탈(path departure)이라고 불릴 정도로 큰 변화를 겪고 있다(Ebbinghaus & Gronwald 2012). 다시 말해서, 다층체계는 베버리지형 연금 체계의 전유물이라는 인식과 다르게 비스마르크형 연금 체계 국가에서도 보편적으로 받아들여지고 있는 것이다.

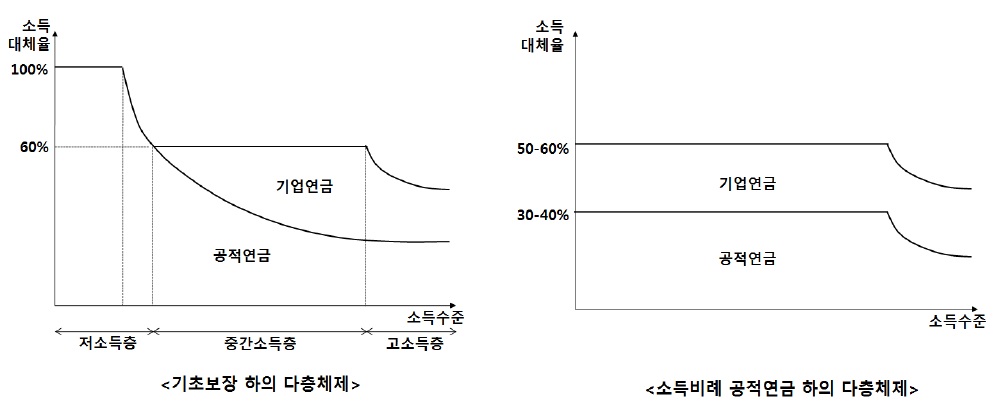

다층보장체계가 보편화되고 있다고는 하지만, 그렇다고 해서 하나의 유형으로 수렴하는 것은 아니며1), 각 국가들은 기존 연금제도라는 제한요인 하에서 다양한 형태의 다층체계를 구성해 나갔다. 다층체계에 대한 국제기구의 권고 – World Bank(1994) ‒ 이전부터 스위스, 영국 등 다층노후 소득보장 제도를 발전시켜왔던 국가들은, 공적연금은 저소득층을 위한 재분배기능에 집중하고 – 기초보장 ‒, 중산층 이상은 공적연금뿐 아니라 기업연금(퇴직연금) 등 사적연금까지 노후소득원을 확대하자는 취지에 입각해서 연금제도를 발전시켜왔다. 정부의 정책적 개입은 공적연금에 집중되어 있었고 사적연금은 세제혜택이나 가입기준, 수급권 보장 등을 제외하고는 원칙적으로 공적연금에 비해 자율적으로 이루어지도록 되어 있었다2). 그러나 모든 국가들이 다층노후소득보장 제도로의 이행과정에서 선발 다층노후소득보장체제 구축 국가들의 경험을 따를 수는 없었으며, 특히 엄격한 소득비례연금을 공적연금으로 운영해왔던 독일이나 스웨덴 등은 공적연금의 소득재분배 확대 대신 소득비례방식을 유지하면서 ‒ 비중은 축소하되 – 동시에 사적연금에 대한 정부 재정 지원 또는 최저보장연금과 같은 요소들을 삽입하는 식으로 나름대로의 다층노후소득 보장 제도를 발전시켜왔다. 따라서 전통적인 기초보장하에서의 다층체계와 소득비례 공적연금 하에서의 다층체계는 [그림 1]과 같이 나타난다.

결국, 각국의 제도적 유산에 따라서 다층체계 역시 구조적으로 차이가 나며, 각 층에서의 역할과 기능 역시 다를 수 있다는 가능성을 보여준다3). 그러나 공통적으로 다층체계는 공적연금의 역할이 줄어듦에 따라 ‒ 혹은 원래 제한적인 역할이었던지 ‒ 이에 대한 반응으로 사적 책임의 욕구가 증가한 결과로 발생한 것으로 볼 수 있으며(Ebbinghaus & Gronwald 2011), 다층체계의 도입 혹은 확대는 적립식 사적연금의 도입(혹은 확대)과 거의 동의어로 받아들여졌다.

여기에서 사적연금의 도입이나 확대를 어떻게 해석하느냐의 문제가 대두되며 연금민영화 논리와 연결된다. 연금민영화 논리는 고정되어 있지 않고 계속 발전되어 왔는데, 처음 시카고학파들이 남미 연금 개혁에 참여하면서 사용했던 모토는 ‘정부로부터의 독립’이었고, 공적연금제도를 대대적으로 개편하여 사적연금이 공적연금을 완전히 대체하도록 하여, 이를 다른 금융상품과 사실상 동일한 것으로 간주하고 시장의 경쟁을 유도하는 것이었다4). 그러나 칠레를 비롯한 남미 연금 개혁은 낮은 적용범위(coverage)와 급여수준 저하 등 여러 가지 문제를 야기하였으며(Gill, Packard & Yermo 2004), World Bank(1994)의 기대와 달리 전면적인 연금민영화는 대부분의 선진국에서 부정적인 대안으로 받아들여졌다.

그렇다고 해서, 연금민영화 논리가 완전히 없어진 것은 아니었으며, 다층체계 도입을 통해서 전체 노후소득보장에서 사적연금의 비중을 늘리는 사실상의 부분 민영화 논리는 거의 모든 선진국에서 받아들였다. 그러나 부분 연금 민영화논리는 초기 민영화 논리처럼 정부로부터의 독립이 아니라 정부의 규제(regulation)하에서의 사적 수단의 활용에 주목하였다(Leisering 2012a). 다시 말해서, 수도, 전기 등의 재화의 민영화는 사회의 여러 시스템에 부정적인 영향을 끼칠 수 있는 반면, 현금급여로 구성되어 있는 연금의 경우 사적연금이라 해도 규제의 내용에 따라서 부작용은 거의 나타나지 않을 수도 있다. 흔히, 사적연금은 위험 분산을 집단이 아니라 개인에게 전가하는 것으로 생각하기 쉬우나, (개인연금이 아닌) 기업연금은 제도 설계에 따라서 특히 집단적 위험 분산이 가능할 수 있다. 결국, 선진국들이 사적연금을 활용하게 된 것은 사적연금의 적절한 활용은 사적 수단을 사용하되 공공 목적을 달성할 수 있다는 문제의식에 기반하고 있는 것이다(Whiteside 2006).

이는 최근의 복지국가 논의와 연결되는 것으로, 전통적인 복지국가가 빈곤층 혹은 일반 중산층에게까지 현금이나 서비스를 직접 제공하는 역할이었다면 - provider state-, 다층체계 구축 과정에서의 사적연금의 확대는 다른 방식의 복지국가에 해당된다. 즉, 다층체계를 통한 사적연금의 확대라고 해서 정부의 부재(absence of state)를 의미하는 것이 아니라, 오히려 사적연금이 야기하는 다양한 문제로 인해서 공적연금에서와 마찬가지로 개입이 필요하게 되고, 정부는 단지 노후소득보장을 사적(금융) 시장에 전가하는 것이 아니라, 이를 효과적으로 규제해야 하는 규제국가(regulatory state)의 성격5)을 강화하는 것으로 나타난다(Leisering 2012b). 이러한 문제의식은 각 국가들에게 영향을 끼치게 되고 각 국가들은 자기들의 노후소득보장 체계에 맞는 여러 규제(regulation)를 마련하였다6).

사적연금은 국가마다 상이한 성격을 가지고 있었다. 대개, 공적연금이 기초보장에 머물러 있는 국가의 경우는 사적연금이 노후소득보장에서 차지하는 비중이 컸던 반면, 공적연금만으로 소득유지(income maintenance)가 가능하도록 설계되어 있던 국가의 경우에는 사적연금의 비중은 작았다(Behrendt 2000; Börsch-Supan & Miegel, eds., 2001). 따라서 전자의 경우에는 적용에서부터 강제(혹은 준 강제)적 성격을 가지며 정책적 개입 (혹은 규제)이 강했던 반면, 후자의 경우에는 정책적 개입의 요소를 거의 가지고 있지 못했다(Leisering 2012a). 이는 전자가 주로 자유주의 국가에 해당되고 후자가 주로 보수주의 국가들이라는 점을 상기시킨다면 상당히 역설적일 수밖에 없는데, 왜냐하면 사적연금의 개입에 대해서는 시장친화적인 자유주의국가들이 훨씬 개입에 적극적이었다는 것을 보여주기 때문이다.

이는 전자의 국가들이 사적연금을 발전시키는 초기부터 적극적으로 정책적 개입을 시도했다는 것을 의미하는 것은 아니다. 영국의 경우, 사적연금의 역사는 공적연금보다 훨씬 오래되었으며 16, 17세기부터 우수한 근로자를 확보하고 근로자들의 충성심(loyalty)을 고취시키기 위한 비즈니스적 측면에서 발전되었으며(Thane 2002) 사적연금 규제를 최소화하는 전통이 있었다. 그러나 사적연금을 적극적으로 강제화시킨 1980년대 대처(Thatcher) 정부하에서 발생한 연이은 사적연금 부정 사건은 사적연금을 일반 금융상품과 동일시할 수 없다는 판단으로 이어졌으며, 이에 대한 규제는 강화되어야만 했다. 결국 자유주의적 복지국가라고 해서 사적연금 규제에서 자유주의적 ‒ 탈규제적 ‒ 이지는 않았다(Bridgen & Meyer 2009; Leisering 2012a).

그러나 최근의 추세는 베버리지형 연금체제를 가진 국가뿐만 아니라, 전통적으로 사적연금이 아주 주변적인(marginal) 역할만을 수행했던 비스마르크형 연금 국가들에게도 적용된다. 비대한 공적연금으로 인해 연금개혁이 어려웠던 비스마르크형 연금 국가들은 거의 예외 없이 2000년대 들어 (적립식) 사적연금을 강화하는 연금개혁을 이행하였다. 즉, Bonoli & Palier(2007)는 비스마르크형 연금국가들이 90년대 이후 연금개혁을 진행하는 경로(trajectory)를 연구하면서 공통적으로 공적연금의 축소 이후 사적연금의 강화가 이루어졌다고 지적하였다. 이는 최근의 연금개혁에서 이들 국가들 역시 이전에는 정책적 고려에서 배제되었던 사적연금을 적극적으로 확대시켰다는 것을 의미한다. 독일은 사적연금확대를 위한 리스터 연금 개혁 과정에서 종합적 제공 수준(Gesamtreversorgungsniveau) 개념이 접목되어, 공적연금과 사적연금 사이의 ‘목표 상호의존(goal interdependence)’이 강조되었으며(Mabbett 2012)7), 이탈리아는 기존 퇴직금 제도였던 TFR(Trattamento di fine rapporto)을 2007년부터 연금(annuity)으로 강력하게 유도하는 정책을 도입하였다(Jessoula 2011).

이러한 선진국들의 경험은 사적연금이라고 해도 더 이상 (미국식의) 전통적인 이연 임금(deferred wage) 개념으로 간주하여 사회정책적 기능을 무시할 수 없음을 보여준다. 그렇다고 해서, 모든 사적연금이 공적연금 만큼의 정책적 수단으로 다루어질 수는 없으며 사적연금을 공적연금 수준으로 규제해버리게 되면 사실상 공적연금을 둘로 나누어버린 것에 지나지 않게 되기 때문에 사적연금 제도의 근본 취지와 조응할 수 없다. 이는 특히 공적연금과 완전 사적연금 – 개인연금 ‒ 의 중간적 성격을 가지는 기업연금 ‒ 퇴직연금 ‒ 의 경우에 그러하며, 기업연금제도는 많은 선진국에서 최근 공적연금에 준하는 정책적 도구로 전환되고 있음을 의미한다8).

사실, 적립식 사적연금의 확대에 대한 감추어진 논거는 연금기금을 통해 유럽의 자본시장을 육성하는 것이었다. 특히 유럽에서 2030년대 인구학적 위험이 최대에 이르게 되는 시점에서의 충격을 완화하기 위한 대응논리로 적립식 연금 도입 (혹은 확대)은 1990년대부터 시급한 과제로 받아들여졌다(Concialdi 2000; 2006). 특히 90년대까지만 해도 적립식 사적연금 도입이 어려울 것으로 보였던 비스마르크형 연금 국가들도, 앞서 언급했듯이 2000년대 들어서 점진적인 개혁을 여러 차례 시도하는 방식을 사용하여, 경로 이탈(path departure)이라고 간주될 정도의 커다란 변화를 이끌어내게 된다. 이는 앵글로‒색슨 국가들에만 한정되었던 연금기금 자본주의(pension fund capitalism) 논리가 사실상 모든 선진국으로 확대되었다는 것을 의미한다9)10).

적립식 사적연금을 지지했던 ‘고성장을 통한 수익률 상승’ 논리는 위험자산 투자, 해외 (개도국) 투자 등을 유도하였지만, 2007~9년 세계 경제 위기는 공격적 투자를 한 국가들이 매우 큰 손실을 보고, 국내 투자에 중점을 두었던 국가들이 상대적으로 양호한 수익률을 낳았다는 것으로 나타난다(Pino & Yermo 2010). 결국, 적립식 연금제도의 도입은 경제적 여건이나 성과에 따라 그 희비가 엇갈릴 수 있게 마련이며, 처음 적립식 연금을 도입할 때의 장밋빛 기대는 시간이 지남에 따라 ‒ 특히 비스마르크 국가에서 ‒ 사라지고 있다(Ebbinghaus & Whiteside 2012).

이는 선진국의 연금개혁이 ‘공적연금의 축소 그리고 사적연금의 확대’라는 한쪽 방향으로만 되어 있는 것은 아니라는 것을 보여준다. 특히, 사적연금의 강화를 지난 수십 년 동안 지속해왔던 영국의 경우에는 이미 90년대부터 사적연금의 위기가 계속 다루어졌으며(Walker & Foster 2006), 2007년부터 계속되고 있는 영국의 연금개혁에서는 오히려 공적연금이 강화되는 추세를 보여 왔다(Bridgen 2010). 최근의 적립식 연금에 대한 신뢰의 약화는 적립식 연금 도입 (혹은 확대)이 연금개혁을 위한 필수조건이 아님을 보여준다.

결국, 최근 외국의 경험은 공적연금과 사적연금을 선악개념으로 구분했던 전통적인 방식으로부터 결별하는 것으로 보인다. 다시 말해서, 사회정책에서는 전통적으로 사적연금의 확대 자체에 대한 거부감을 드러냈지만, 최근에는 그러한 관점보다는 도입된 사적연금이 어떻게 운영되고 규제되어야 하는지에 초점이 맞추어지고 있다(Leisering 2012a). 많은 국가들의 경험을 통해 사적연금 비율이 노후소득 불평등의 핵심요소는 아니라는 것이 입증되었다(Marier & Skinner 2008). 이는 사적연금은 제도 설계에 따라 근로자들을 위한 제도로 기능할 수도 그렇지 않을 수도 있음을 의미하는 것이다. 더 이상 우리나라 사회정책에서 사적연금을 논외의 주제로 간주하는 것은 적절하지 않아 보인다.

1)수렴(convergence) 경향이나 상이(divergence) 경향이냐는 관점에 따라 다른 것으로 보인다. Leisering(2012b)은 영국과 독일의 연금 체제가 상당히 비슷해지고 있다고 보는 반면, Bridgen & Meyer(2011) 는 수렴하지도 상이하지도 않다고 분석하고 있다. 2)물론, 국가들 사이에 차이는 존재한다. 영국은 대처정부시절 사실상 자유방임적 사적연금 정책을 펼친 반면, 스위스는 그렇지 않았다. 구체적인 내용은 Leimbruger(2008)나 Blake(2003)를 참조하기 바람. 3)다층체계 구조에 따라서 각 층의 역할과 기능이 어떻게 상이할 수 있는지는 뒤에서 다룬다. 4)이는 사실상 영국 대처 정부의 1980년대 대대적인 민영화 전략과 동일한 것이었다. 5)규제국가의 의미는 다양하게 쓰이지만 Leisering(2012b)이 제시하는 것은 복지급여에 대해서 국가가 더 이상 직접제공을 지양하고, 민간이 제공하도록 하고 국가는 이를 감독하는 역할로 전환하고 있다는 것임. 6)사적연금에 대한 규제의 범위는 다양해서, 위험자산에 대한 비중 제한 설정, 지급보장 장치 마련, 최소수익률 보장 여부 등이 있다. 7)이러한 공적/사적연금의 상호의존은 일종의 껴입기(layering) 전략으로 불리기도 한다(Thelen 2003). 8)물론, 국가마다 기업연금의 기능은 상이하며 이 또한 논쟁거리다. 다만, 우리나라의 경우 국민연금 기능이 크게 줄어든 상태이기 때문에 퇴직연금이 사적연금이지만 중요한 공적 역할이 있음은 부인할 수 없다. 9)물론, 연금기금 자본주의의 정도는 앵글로 색슨 국가와 대륙 유럽국가들 사이에 분명히 구분될 것이다(Ebbinghaus & Gronwald 2011). 10)연금기금 자본주의에 대한 논의는 다음 자료를 참조하기 바람: Minns(2001), Blackburn(1999; 2002a), Clark(2003).

한국의 현재 노후소득보장체계를 명확하게 정의하기는 쉽지 않다. 처음 국민연금제도가 도입되었을 때에는 국민연금제도 하나를 통해서 미래의 노후소득을 보장하겠다는 취지였지만, 한국은 국민연금제도의 급여 축소(1998년, 2007년), 퇴직연금의 도입(2005년) 등으로 인해 다층노후소득보장체계의 외양을 가지고 있는 듯 보이면서도, 실제 1층 ‒ 국민연금제도 ‒ 은 제도의 미성숙으로 아직 충분한 급여가 지급되지 못하고 있고, 2층은 노후소득보장수단이라기보다는 이윤창출 기능에 한정되어 있는 등 조화로운 다층노후소득 보장체계와는 상당한 괴리가 있는 것이 사실이다. 특히 퇴직연금은 전체 노후소득보장의틀에서 어떤 역할을 해야 하는지에 대한 검토가 부족했던 것이 사실이다.

사실은 우리나라의 경우 서구에서의 다층체계 논의와 문제의식부터 상이하다. 서구에서의 사적연금 확대는 부과식 공적연금이 인구학적 노령화 과정에서 그 부담이 증가하게 되면서 그 위험을 적립식 연금을 통해서 완충하고자 하는 시도였다고 볼 수 있다(Concialdi 2006). 반면, 우리나라의 경우에는 국민연금 자체가 적립방식으로 도입되어 있다는 점에서, 공적연금의 완충장치로서 (적립식) 사적연금의 도입 필요성은 상대적으로 적었다고 볼 수 있다. 그러나 오래전부터 도입되어 있던 퇴직금 제도는 기업연금제도로 전환될 수 있는 유리한 조건에 있었으며11), 퇴직금 제도의 존재는 소득비례형 공적연금을 가진 국가 중에서는 상당히 규모가 큰 기업연금제도인 퇴직연금제도가 도입될 수 있었다(김진수 2006)12).

어찌 되었든, 우리나라는 외형적으로 보면 1층에 해당하는 국민연금과 2층에 해당하는 퇴직연금이 주요한 노후소득원인 다층체계 형태로 전환되었다고 볼 수 있다(정창률 2010)13). 그러나 우리나라의 경우 국민연금이나 퇴직연금이 어떻게 역할 분담을 해야 하는지 등에 대해서 종합적으로 고려된 바가 거의 없다. 국민연금의 경우, 여전히 소득비례연금의 외양을 가지고 있지만, 다른 한편으로 보면 거듭된 급여축소로 인해서 실질적으로는 소득비례연금으로 간주되기 어려운 정도로 그 비중이 줄어들었으며, 일부에서는 국민연금이 기초보장형태로 귀결될 가능성에 대해서 주목한 바 있다(김진수, 이윤진 2013).

문제는 1층 공적연금의 성격에 따라서 2층 기업연금의 역할도 크게 달라질 수밖에 없다는 데 있다. 우리나라의 경우 노후소득보장체계가 앞에서 제시된 그림 1에서 나타났던 두 가지 형태로 모두 발전할 개연성을 가지고 있는데14), 각 형태에 따라서 퇴직연금의역할은 달라진다. 먼저, 기초보장형 공적연금하에서의 다층체계의 경우, 기업연금은 중산층 이상의 소득유지(income maintenance) 기능에 집중하게 된다. 따라서 이 체계 하에서 기업연금은 일정소득 이상의 근로자들에게 한정되며 이들에게 별도의 혜택은 원칙적으로 세제혜택을 제외하고는 제공되지 않는다. 반면, 소득비례형 공적연금 하에서의 다층체계의 경우, 사적연금은, (연금개혁 이후) 축소된 공적연금을 벌충해주어야 하며, 공적연금 축소로 급여가 줄어든 저소득층까지 포괄해야 한다. 따라서 독일에서는 사적연금확대에서 저소득층에 대한 추가적인 보험료지원 등이 제공될 수밖에 없었다15).

우리나라의 경우, 공적연금의 방향이 제대로 설정되지 않다보니 퇴직연금 등 사적연금의 방향에 대해서도 혼란스러운 상황이다. 예를 들어, 퇴직연금제도의 당연가입 대상을 모든 근로자로 해야 하는지 중산층 이상의 근로자들에게 한정해야 하는 것인지에 대한 근본적인 고민도 부재했으며, 정부의 세제혜택 설정도 일관성 있게 제시되지 못했다. 결국, 한국 퇴직연금은 전체 노후소득보장체계가 명확하게 구축되지 않음으로써, 그 위상을 제대로 설정하지 못하는 혼란스러운 상황이다. 소득대체율 등 다양한 분야에서 국민연금과의 조화(coordination)가 필요한 실정이다.

외국의 연금개혁에서 기업연금의 역할은 국가에 따라서 다양하다. 이는 기업연금제도가 경제정책(economic policy)과 사회정책(social policy)의 성격을 모두 가지기 때문이며 (Ebbinghaus & Gronwald 2011)16), 외국 연금개혁에서 사적연금의 역할 강화 – 대개 기업연금 – 역시 기업연금제도의 어떤 특성에 초점을 맞추느냐에 따라 다를 수밖에 없다. 일반적인 경향은 앞서 언급했듯이, 기업연금을 활성화하되 공적목표에 부합하는 방향으로 규제(regulation)하는 것이었다(Leisering 2012b). 우리나라의 경우, 퇴직연금이 공공 목적을 어느 영역까지 추구해야 하는지 등에 대해서 거의 다루어지지 못했지만, 현재 퇴직연금이 어떤 위상으로 발전되고 있는지에 대한 검토는 필요하다. 다음 장에서는 우리나라 퇴직연금제도 가운데 노후소득보장에 있어 가장 본질적인 부분인 소득보장 부문에서 퇴직연금이 사회정책적 기능에 있어서 어떻게 구성되어 있는지를 살펴보도록 한다.

11)물론, 퇴직금 제도를 국민연금에 편입하려고 시도했던 적이 있었다. 1993~8년까지 퇴직전환금이라는 이름으로 퇴직금제도를 국민연금에 편입하려고 시도했지만 여러 부작용으로 인해서 중지되었다. 12)규모가 크다는 것은 최소 보험료율이 8.3%인데 이 수치가 낮지 않다는 의미이다. 13)2007년 기초노령연금 도입, 2014년 기초연금으로의 확대 등을 거치면서 0층이 추가된 형태라고 할 수 있지만, 기초연금은 현재의 노인빈곤을 해결하기 위하여 도입된 제도라는 점에서 이 연구가 초점을 맞추는 미래의 우리나라 노후소득보장체계 논의에서는 주요한 제도로 볼 필요는 없다고 본다. 이는 기초연금이 중요하지 않다는 점이 아니라, 기초연금은 향후 국민연금의 최저연금으로의 전환 등 다양한 변화가 가능하다는 점을 고려하였다. 14)국민연금이 향후 보험수리적 균형을 강조하게 되면 소득비례형 공적연금 하에서의 다층체계로 구축될 가능성이 있는 반면, 국민연금이 향후 저소득층의 소득보장 – 재분배 -에 초점을 두게 되면 기초보장형 공적연금하에서의 다층체계로 구축될 가능성도 배제할 수 없다. 15)이 연구에서 본격적으로 다룰 수는 없지만, 사실 두 가지 다층체계가 모두 선택가능하다면 기초보장형 다층체계가 여러면에서 장점이 있는 것이 사실이다. 첫째, 영세 사업장 등 저소득근로자들의 경우 연금보험료 부담이 공적연금에 한정되기 때문에 회피(evasion) 문제 등을 피할 수 있다. 둘째, 기업연금의 세제혜택의 명분 역시, 기초보장형 다층체계의 경우, 고소득층이 공적연금을 통해서 보험료 부담 측면에서 많이 손해를 보았기 때문에 이를 벌충하기 위해서 기업연금에 세제혜택을 제공하는 것인 반면, 소득비례형 다층체계의 경우, 공적연금을 통해서 고소득층이 전혀 손해 본 것이 없기 때문에 사적연금을 통해서도 세제혜택을 제공하는 것은 과다한 혜택이라는 비판이 가능하다. 16)기업연금의 경제정책적 기능과 사회정책적 기능은 완전히 배타적인 것으로 볼 수는 없고, 노후에 소득을 강화하겠다는 점에서는 공통점이 있다. 다만, 경제정책적 기능은 자본시장활성화에 대해 강조를 하는 반면, 사회정책적 기능에서는 수급자 입장에서 보다 예측가능하고 안정적인 노후소득을 제공하도록 하는데 초점을 둔다.

이 장에서는 현행 한국 퇴직연금제도의 사회정책적 기능을 분석하되, 분석의 범위를 소득보장 부문으로 집중하여 실제 수급자 차원에서 가장 중요한 부분에 대한 사회정책적 기능을 살펴보고자 한다. 특히, 최근 정부의 사적연금활성화 대책까지 포함하여, 이러한 정책들이 실제 노후소득보장을 강화하는 방향에서 이루어졌는지, 아니면 일부의 우려처럼 금융시장 활성화 측면에서 이루어졌는지를 살펴본다17).

퇴직연금제도가 단지 이윤창출 사업(profit-business)이 아니라 노후소득보장의 실질적 수단으로 기능하기 위해서는 적용범위의 확대는 필수적인 요소이다. OECD(2013)에서도 사적연금의 법적 적용대상이 85%에 도달한 경우에만, 사적연금을 총 노후소득에 합산하도록 규정하고 있는 실정이다. 그러나 반드시 퇴직연금이 보편적으로 적용되어야만 최선이라고 단정할 수는 없다. 앞서 언급했듯이, 기초보장으로 공적연금을 운영하는 국가들의 경우, 저소득층의 노후소득은 원칙적으로 공적연금을 통해서 해결하도록 하고 있기 때문에, 스위스의 기업연금이나 영국의 NEST 역시 공적연금보다 높은 가입 최소소득조건을 설정하는 방식을 사용한다(정창률, 김진수 2013). 다만, 최근 전 세계적인 추세는 사적연금의 당연적용 대상을 확대하는 경향임은 분명해 보인다.

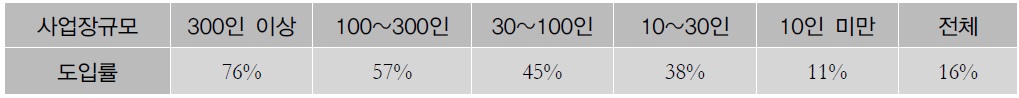

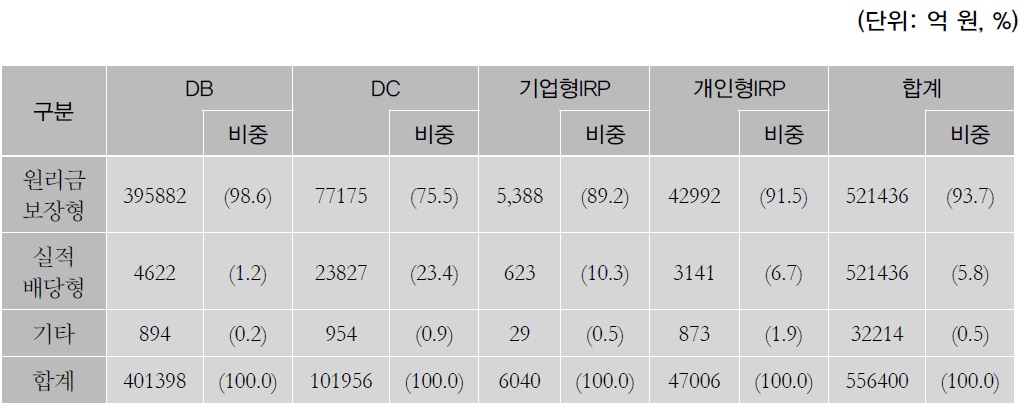

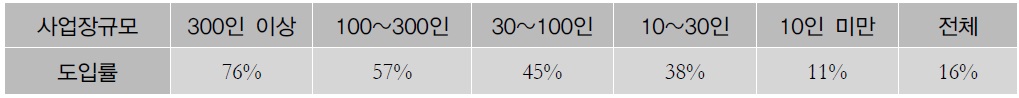

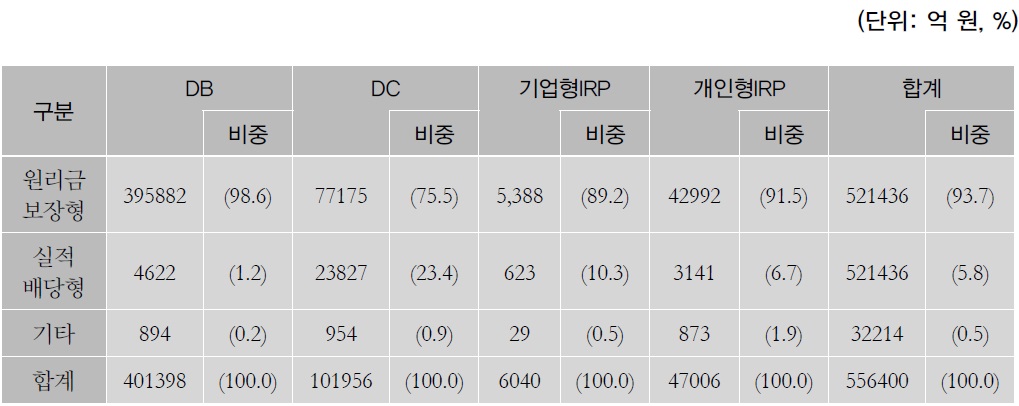

2012년 말 현재 전체 상용근로자 952만 명 중 438만 명이 퇴직연금에 가입해 46%의 가입률은 나타내고 있는데 이는 관점에 따라 다양한 해석이 가능하다. 긍정적인 관점에서 보면, 2005년 도입 이래 길지 않은 기간 동안 상용근로자의 절반 가까운 근로자가 퇴직연금에 가입되었고 신규 사업장에 대해서 연금제도 설정을 강제화하는 등 적용대상 확대가 상당히 빠르게 일어나고 있다. 반면, 부정적인 관점에서 보면, 퇴직연금 도입사업장은 전체 사업장의 16% 수준에 불과하여([표 1]) 대기업 근로자 위주로 가입자가 한정되어 있을 뿐 아니라, 한국의 높은 비정규직 비율 등을 고려할 때 실제 가입률은 30%에도 미치지 못하고 있다.

[[표 1]] 사업장 규모별 퇴직연금 도입률 (14년 6월 현재)

사업장 규모별 퇴직연금 도입률 (14년 6월 현재)

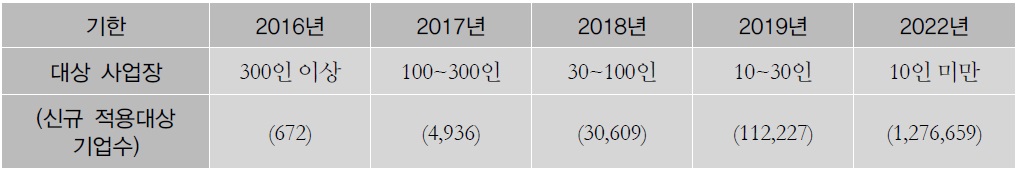

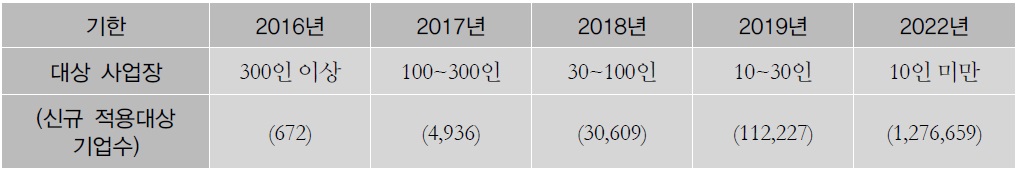

최근 정부의 사적연금 활성화 방안 가운데 핵심은 현재 퇴직급여제도에서 점진적으로 퇴직연금으로 일원화하고 의무화하겠다는 것이다18). 다시 말해서, 2016년부터 기업규모별로 단계적으로 퇴직연금제도 도입을 의무화하여 2022년에는 전면적으로 의무화하겠다는 것이다([표 2]). 이는 퇴직연금이 모든 근로자를 포괄하는 보편적인 2층제도가 되는 것을 의미하는 것으로, 극히 일부국가들만이 도입하고 있는 2층 연금의 강제화가 우리나라에도 적용된다는 것이다. 이는 사실상 퇴직연금의 위상이 정책적으로도 국민연금에 금가는 역할을 해야 한다는 것을 뜻하는 것이기도 하다.

퇴직연금 도입 의무화 일정

퇴직연금에 대한 가입대상 확대는 일반 근로자들의 노후소득보장 강화를 위해서도 필요한 정책이지만, 과연 이러한 조치가 실효성이 있을지는 의문이다. 현재 규정 역시 모든 기업이 퇴직금과 퇴직연금을 선택할 수 있도록 하고 있지만, 실제 중소기업들은 퇴직연금에 가입하려고 해도 실제 가입이 쉽지 않는 실정이다. 금융회사들은 상대적으로 관리운영비용이 많이 드는 중소기업이 퇴직연금에 가입하려고 할 때 이를 의도적으로 회피하는 경향이 만연해 있는 상태이고, 이를 해결하기 위해서 근로복지공단에서 2010년부터 4인 이하 고용 사업장 근로자들을 위한 퇴직연금 제도를 운영하고 있으며, 2012년부터는 30인 이하 고용 사업장 근로자들에게 확대하고 있다. 다시 말해서, 퇴직연금 가입을 의무화하게 된다고 해서 모든 근로자들이 이에 대한 공정한 접근이 이루어지지 않을 것이며, 일반 금융기관들은 대기업의 퇴직연금 가입에만 열을 올리고 실제로 부족한 노후소득을 퇴직연금으로 해결해야 하는 중소기업근로자들은 체계적으로 배제할 개연성이 있다. 이를 해결하기 위해서, 현재의 계약형 퇴직연금제도만 허용하는 방식에서 기금형 퇴직연금제도까지 확대하여 중소기업 근로자들의 가입을 유도하는 방안을 제시하였지만, 이 역시 실제 중소기업 근로자에게는 실효성이 크지 않을 것이다19).

사실, 퇴직연금사업을 수행하는 금융기관에게 퇴직연금 가입대상의 확대는 그동안 핵심적인 요구사항이었다. 금융기관들은 2005년 퇴직연금 도입 이후부터 소득공제혜택강화 등 퇴직연금가입을 유도하는 정책을 계속해서 정부에 요구하였다. 왜냐하면 퇴직금제도를 유지하는 경우에는 별도의 기금적립이 필요로 하지 않았기 때문에 금융기관 입장에서는 그들의 수익창출을 위해 기금적립을 의무화하는 퇴직연금제도로의 강화를 지속적으로 요구하였던 것이다. 최근의 정부의 의무가입 계획 발표는 사실상 퇴직연금기금의 급속한 증가가 수반되는 것으로, 금융기관들이 가장 원하던 방식이 실현된 것으로 볼 수 있다.

퇴직연금의 의무가입 조치는 근로자들에 대한 보편적인 퇴직연금 가입을 의미하는 것인데, 국민연금과의 관계설정이 미흡한 상태에서 이러한 조치가 이루어졌다는 문제가 있다. 다시 말해서, 국민연금이 기초보장으로 귀결될지, 가벼운(Lite) 소득비례연금으로 성숙될지 정해지지 않은 상태에서 퇴직연금제도의 의무가입 계획이 발표된 것은 다분히 근로자들을 위한 조치라기보다는 금융회사와 기금증식에 초점을 둔 것이라 할 수밖에 없다. 만일 국민연금이 기초보장의 성격을 강화하게 되는 경우, 저소득근로자들은 국민연금만으로 노후소득보장이 해결되게 되며 저소득근로자들을 고용하는 사용자 입장에서는 퇴직연금 보험료를 절감하여 기업부담을 줄임으로써 저소득 근로자들을 더욱 고용할 수 있는 장점이 있다. 반면, 국민연금이 가벼운 소득비례연금으로 성숙하게 되는 경우, 저소득근로자들은 국민연금으로 노후소득을 해결할 수 없기 때문에 퇴직연금에도 가입해야 하고 이들의 가입을 위해서 정부는 기업이나 근로자에게 보험료 지원 등을 제공할 수 있다.

그러나 정부의 퇴직연금 의무가입 계획은 국민연금과의 관계를 설정하지 않고 나온 것으로 사실상 노후소득보장제도로서의 기능을 고려해서 나온 안이 아니라, 가입확대를 통한 기금증가와 금융시장활성화 조치의 일환으로 평가할 수 있다. 한국노총중앙연구원(2009)에 따르면, 퇴직연금이 보편적으로 적용될 때 2050년이 되면 GDP의 60%를 초과하는 기금이 축적될 것이며 이는 국민연금기금을 초과하는 수준이 된다. 현재도 국민연금기금이 금융시장에서 엄청난 영향력을 행사하고 있는데, 퇴직연금제도의 보편적 적용이 이루어지게 되면 퇴직연금 기금이 국민연금기금과 유사한, 혹은 이를 초과하는 역할을 하게 될 것이다. 특히, 우리나라 퇴직연금기금 운용은 국민연금기금운용보다 정부의 간섭 없이 금융기관이 운용할 수 있다는 점에서 이 조치는 금융기관들에게 엄청난 시장을 확보할 수 있는 기회를 제공한 것으로 볼 수 있다. 금융기관은 퇴직연금기금을 발판으로하여, 영미권에서 이야기하는 진정한 의미에서의 기관투자가(institutional investor) 역할을 기대하고 있다.

결국, 퇴직연금제도에서 가입대상의 확대는 중요한 정책적 의미를 띠는 조치인 것은 분명하지만, 아직까지 중소기업근로자들을 위한 금융기관들의 체계적 배제 문제나 국민연금과의 연계방향이 정해지지 않을 채, 사실상 금융기관들의 이해관계에 충실한 방향으로 정책이 변화하고 있다고 볼 수 있다.

정부에서 퇴직연금에 대한 보편적인 적용을 계획하고 있다는 것은, 다른 각도에서는 한 근로자를 기준으로 볼 때, 보편적으로 국민연금과 퇴직연금으로부터 노후소득이 제공된다는 것을 의미한다. 이는 노후소득보장 수준 논의에서 국민연금과 퇴직연금이 함께 고려되어야 함을 의미한다. 즉, 독일에서의 종합적 제공 수준(Gesamtreversorgungsniveau) 개념처럼 노후소득 논의에서 두 제도는 동일한 위상에서 고려되어야 한다.

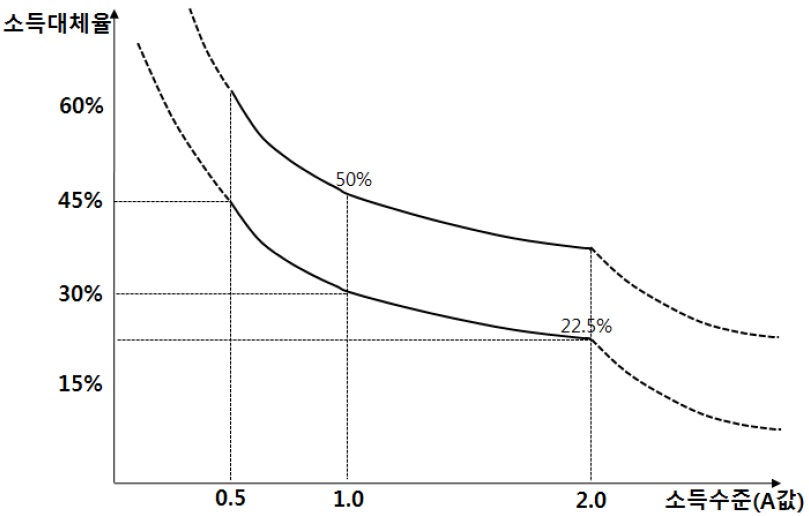

국민연금의 경우, 2007년 국민연금개혁으로 인해서 30년 기여 시 평균 소득대체율이 45%에서 2028년까지 30%까지 줄어드는 대폭적인 삭감이 일어나고 있는 중이다. 퇴직연금의 경우 연금(annuity) 형태로 제공될 때 어느 정도의 소득대체율인지에 대해서는 여러 분석들이 있지만20), 일반적으로 30년 정도를 가입하고 60세부터 지급이 되는 경우 보통 18~20%의 소득대체율이 제공되는 것으로 보는 경향이 있다. 퇴직연금이 근로자들에게 강제가입제도가 되게 되면, 30년 가입 시 국민연금으로부터 평균 30%의 소득대체율을 얻고, 퇴직연금으로 18~20%의 소득대체율을 얻어서, 총 50% 정도의 소득대체율을 얻을 수 있다고 볼 수 있게 된다. 그러나 국민연금제도는 A 값으로 인해서 소득재분배 기능이 있기 때문에 소득수준에 따라서 소득대체율은 상이하게 되며 이를 도식화한 것이 [그림 2]이다.

30년 가입을 기준으로 할 때, 총 소득대체율인 평균 50% 정도이고, 저소득근로자들은 60%를 상회하는 수준의 연금소득을 받게 된다. 이는 국민연금과 퇴직연금으로 구성된 다층노후소득보장체계에서 제공되는 총 노후소득은 결코 부족한 수준이 아니라는 점을 의미한다.

문제는 현재의 퇴직연금 제도가 그러한 소득대체율을 안정적으로 제공할 수 있는 신뢰할 만한 제도 내용을 가지고 있느냐는 것이다. 사실, 사적연금의 경우, 급여제공과 관련된 다양한 조치들이 있으며 그러한 것들에 대한 종합적인 고려가 있어야 한다. 이는 급여지급형태, 최소수익률 보장 여부, 수급권 보장장치 설정 등 여러 가지일 수 있다.

(1) 급여지급형태

현재 퇴직연금 가입자 가운데에서 일시금을 선택하는 비중이 92%에 이르며 연금 선택은 8%에 그치고 있다(관계부처 합동 2014). 퇴직연금의 역사가 일천하고 따라서 가입기간이 현저히 낮다 보니 축적된 연금자산이 낮아서 연금에 대한 선호가 낮다고 볼 수도 있지만, 노후소득보장 수단으로 기능하기 위해서는 일시금제도는 폐지되어야 한다는 것은 주지의 사실이다. 물론, 최근의 정부 조치 가운데에서는 퇴직급여 수령시점에서 일시금보다 연금으로 수령하는 것이 유리하도록 소득세법을 개정하기로 하였지만, 여전히 일시금과 연금을 택일할 수 있도록 하는 규정은 유지하여 퇴직연금제도의 취지와는 상반되는 실정이다.

일시금에 대한 선호는 근로자들의 자발적인 선택이라고 볼 수 있으나 제도의 목적을 고려하면 국민연금과 마찬가지로 연금으로 일원화하는 것이 타당하다. 그러나 퇴직 이후의 자산운영 책임이 금융기관으로 이전되는 상황에서 금융기관들은 연금지급보다 일시금 지급을 선호하기 마련이며21), 현재의 연금/일시금 택일규정의 유지 역시 이러한 금융기관의 이해관계의 반영이라 볼 수 있다.

퇴직 이후의 급여제공형태는 아니지만 퇴직연금급여를 중도에 인출할 수 있도록 하느냐 역시 중요한 정책적 이슈이다. 2012년 법 개정으로 중간정산에 대한 규정을 엄격하게 함으로써 노후소득보장제도로서의 기능을 강화하기는 했지만, 여전히 제도 취지 이외의 수단으로 사용하도록 하는 규정이 남아 있다22). 정부의 최근 조치에서는 퇴직연금 자산을 활용한 담보대출을 활성화하여 학자금이나 긴급생계비까지 확대하는 것으로 확대하였다. 국민연금제도가 원칙적으로 이러한 중도인출이나 담보대출을 금지하고 있다는 점을 고려하며, 비록 퇴직연금은 국민연금보다 다소 유연할 수는 있다 하더라도 이러한 규정은 제도의 취지와 어긋나는 것이 분명하다. 이러한 조치 역시 겉으로는 근로자들의 긴급상황을 대비한다고 하지만 실제로는, 중간정산이나 담보대출을 통해서 이득을 볼 수 있는 금융기관의 이해관계가 충실히 반영된 것으로 간주될 수 있다.

앞서 언급했듯이, 퇴직연금은 제도 취지상 일시금이 아니라 연금(annuity)방식으로 제공되어야 하며, 또한 연금방식에 있어서도 일정기간에 한정하는 연금방식이 아니라 종신연금(life annuity)으로 지급되어야 한다. 그러나 우리나라에서는 현재 어떠한 퇴직연금상품도 종신연금 형태로 지급되지 않고 있으며, 10년 혹은 20년 동안, 다시 말해서 정해진 기간 동안만 제공하도록 상품이 설계되어 있다. 연금제도가 장수(longevity)라는 사회적 위험에 대한 체계적 접근이라는 점을 고려하면 퇴직연금 역시 당연히 종신연금으로 지급되어야만 제도 목적에 부합한다. 특히, 다층노후소득보장체계라는 이름으로 국가의 주요정책으로서 기능하기 위해서는 이는 필수적이다. 예를 들어, 60세부터 국민연금은 종신토록 지급되는데, 퇴직연금은 20년만 지급되면, 80세 이후에는 퇴직연금 없이 국민연금만으로 노후생활을 꾸려나가야 하는 것이기 때문에 다층체계라는 말 자체가 성립될 수 없다.

그러나 이번 정부의 조치에서도 퇴직연금을 종신연금으로 지급해야 한다는 사항은 포함되어 있지 않다. 퇴직연금 사업자 입장에서는 여러 보험수리적인 산정의 어려움 등의 이유 때문에 종신연금의 도입을 꺼리고 있으며, 정부는 충실히 사업자들의 입장을 고려하고 있는 것이다. 그러나 퇴직연금제도를 강제로 가입하라고 하면서 종신연금을 제공하지 않도록 하는 규정은 실제 제도의 취지와 너무나도 맞지 않은 것이며, 당연히 연금지급은 종신토록 지급하는 방향으로 일원화되어야 한다.

(2) 급여 결정 방식

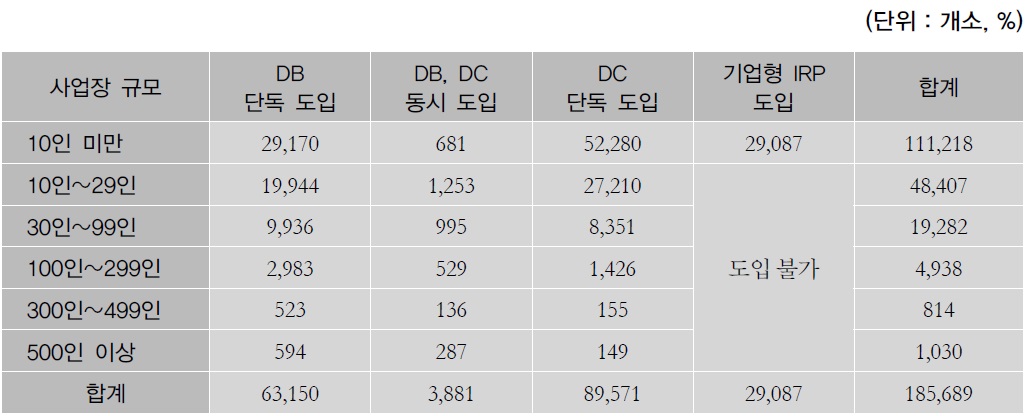

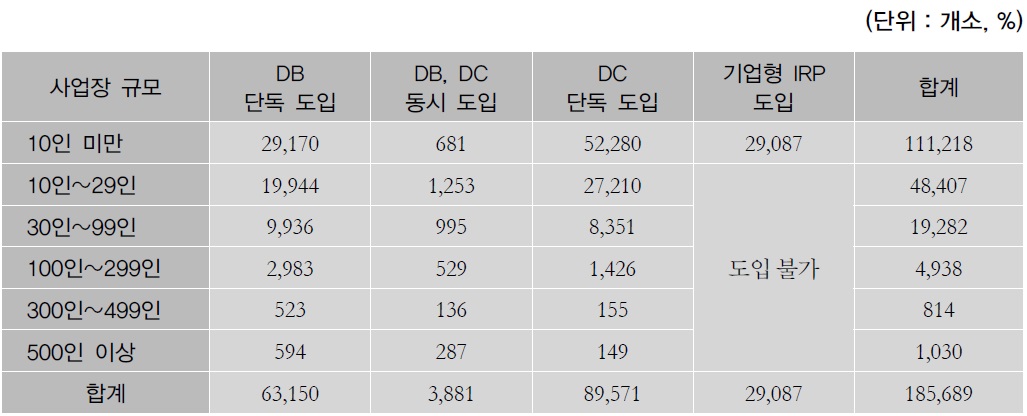

퇴직연금 도입 시부터 중요한 이슈 가운데 하나가 DB(Defined Benefit) 방식과 DC(Defined Contribution) 방식에 대한 것이었다. 원칙적으로 DB 방식은 사용자가 위험을 떠안아야 한다는 점에서, DC 방식은 근로자가 위험을 감수해야 한다는 점에서 두 방식 사이의 선택을 하도록 하는 방식은 첨예한 갈등을 낳을 것으로 보였다. 그러나 실제로는 예상했던 것보다는 그렇게 큰 갈등이 일어나는 것 같지는 않다. [표 3]에서 보이는 바와 같이, DC 형이라고 해도 상당수가 원리금 보장형으로 설계되어 있어서 순수한 (이론적) 의미에서의 DC 방식을 채택하는 경우는 많지 않은 것으로 나타나 있다.

[[표 3]] 제도유형별 적립금액 현황 (2012년 9월 현재)

제도유형별 적립금액 현황 (2012년 9월 현재)

그리고 현재 퇴직연금 가입이 주로 대기업이나 대형 공기업 등을 중심으로 이루어지고 있다 보니 DB 방식으로의 가입이 주를 이루고 있다. 2012년 9월 기준으로 전체 약 390만 명의 퇴직연금 가입자 가운데 DB 형 가입자는 260만 명이며, DC 형은 130만 명에 불과하다. 그러나 사업장의 수로는 [표 4]에서 보이는 바와 같이 DC 방식이 더 많고 소규모사업장 위주로 가입이 되어 있는 실정이다. 최근 정부의 퇴직연금강화 조치들로 인해 소규모 사업장에서의 퇴직연금 가입 역시 꾸준히 증가할 것으로 예상되며 그 경우 소규모사업장에서는 DC 방식을 위주로 가입을 할 것으로 예상된다. 그 경우에도 원리금 보장형 중심으로 가입이 이루어진다면 DB 형과 DC 형을 둘러싼 갈등은 그리 크지 않을 것으로 예상된다.

[[표 4]] 사업장 규모별 형태별 퇴직연금 도입률(2012년 9월말 기준)

사업장 규모별 형태별 퇴직연금 도입률(2012년 9월말 기준)

그러나 최근 정부의 조치에 따르면, DC 형과 IRP의 총 위험자산 투자한도를 – 현행 40% ‒ DB 형과 동일하게 70%로 상승시킴으로써 DC 형에 가입되는 경우 원리금보장이 되지 않는 상품 위주로 재편된 가능성이 대단히 높아졌다. 물론, 일부 국가들의 퇴직연금자산 규제에 비해서 여전히 보수적이라고 볼 수 있지만, 문제는 자산규제방식이 아니라 수급자에게 그 위험을 전가하느냐 그렇지 않느냐에 대한 것이다.

이에 관련된 것이, DC 형 퇴직연금에 대한 최소수익률 보장문제이다. 스위스 기업연금이 도입하고 있는 방식인데, 1985년에 기업연금을 의무제도로 전환하면서 DC 방식 하에서 최소수익률을 4%로 규정하였으며, 점차 낮추어서 2004년 이후에는 2.25%, 2009년부터는 2%로 규정하고 있다(Bütler & Ruesch 2011). 이 규정은 여러 가지 의미가 있는데, 우리나라 퇴직연금시장에서도 논란이 되고 수수료 규제를 한 번에 해결할 수 있고23), 흔히 DC 방식은 근로자에게 위험을 떠넘긴다고 알려져 있는데 이를 금융기관도 같이 위험을 부담하도록 하여 공평성을 개선한 것이다. 우리나라에서는 퇴직연금 수익률을 이야기 할 때, 선취수수료를 떼고 난 후의 수익률을 따지고 실제 원금에 대한 수익률을 잘 공개하지 않는 것을 고려하면 최소수익률 보장문제는 DC 형이나 DC 형이냐에 대한 고전적인 논쟁을 해결할 뿐 아니라, 수수료 문제, 금융기관의 책임성 문제 등을 모두 고려할 수 있는 대안일 수 있다. 그러나 우리나라 금융기관은 이러한 규정에 대한 논의 자체를 막고 있으며 이번 정부의 조치에도 이러한 규정은 빠져 있는데, 이 역시 금융기관들의 이해관계의 반영이라고 이해할 수밖에 없다24).

(3) 급여지급보장 문제

일반인들이 사적연금을 공적연금에 비해서 불안하다고 생각하는 이유는, 공적연금은 국가라는 버팀목이 뒤에 있어서 어떤 방식으로도 지불을 하지 못하는 상황을 오지 않을 것이라는 믿음이 있는 반면, 사적연금은 그렇지 못한 사태가 발생할 수 있다고 생각하기 때문이다. 사적연금은 이러한 문제를 방지하기 위해서 많은 국가들에서 지급보장장치를 마련하여 가입자들을 보호하여 왔다.

지급보장장치는 두 가지로 구성된다. 우선은 사업장의 도산 등으로 퇴직급여를 제공할 수 없는 경우에 대비한 제도이다(PBGC). 이는 주로 퇴직연금 기금을 100% 적립하지 않는 방식을 도입하는 경우에만 발생한다고 생각하기 쉽지만, 임금체불처럼 정해진 보험료를 내지 않다가 도산하거나, 도산시점에서 DB 형 기금이 완전적립에 미달하는 경우에 발생할 수 있다. 영국, 미국, 스위스 등에서 도입되어 있는 PBGC(Pension Benefit Guaranty Corporation)는 이러한 리스크를 담보하기 위해서 도입되는 것으로서, 결국은 기업의 도산으로 인한 기업연금이 근로자에게 제공될 수 없는 사태를 막기 위한 것이다. 물론, PBGC를 도입한다고 해서 모든 문제가 해결되는 것은 아니다. 미국의 경험을 보면 PBGC가 2002년부터 급격한 재정악화로 자본잠식 상태에 있으며 이후 많은 제도적 변화를 겪게 된다(이봉주 2008). 다시 말해서, PBGC 제도는 도덕적해이나 역선택 등 다양한 문제를 내포한다. 그러나 본질적으로 약자인 근로자들을 위한 보호장치라는 점에서 중요한 의미를 갖는다.

우리나라의 경우, 과거 퇴직금 제도가 있을 때부터 임금채권보장법을 통해서 기업의 도산 시 직전 3년치의 퇴직금제도를 보장하는 방식으로 운영되어 왔다. 그런데, 퇴직연금도입 이후에도 줄곧 퇴직연금의 수급권 보장 확대에 대한 요구를 무시해 오다가 2012년 7월부터 임금채권보장사업의 범위를 기존의 퇴직금에서 퇴직연금으로 확대하는 큰 변화를 겪었다. 그러나 여전히 최근 3년분에 대해서만 지급보장을 하는 등 실제 지급보장 기능으로는 충분하지 않은 것이 사실이다. 특히 DB 방식의 경우 현재 60%만을 적립하도록 하고 있는 등 최대 40%의 미적립 채무가 발생할 수 있기 때문에 현행 규정으로는 지급보장이 미흡한 것이 사실이다25). 그리고 보다 근본적으로는 퇴직금제도 때와는 달리 퇴직연금제도는 사용자와 근로자 사이의 관계뿐 아니라 금융기관까지 이해당사자가 되어야함에도 불구하고, 그러한 내용들은 반영되어 있지 못한 실정이다.

퇴직연금에서의 급여지급보장 문제는 기업의 도산과 불충분한 자산축적으로 인한 PBGC 문제만이 아니며, 금융기관의 도산에 대한 문제도 있으며 스위스 등 몇몇 국가에서 배타적으로 기업연금에 대한 급여지급 보장제도를 운영하고 있다(AFN: Auffangsnetz). 지금까지 우리나라에서는 AFN은 운영되지 않고 일반 예금자보험법에서 보호하는 원리금 보장상품에 대한 금융기관별로 1인당 5천만 원까지만 보호하는 방식으로 운영되었다.

그런데 최근 정부의 조치가운데에는 DC 형 및 IRP에 대해서는 일반 금융상품과 구분하여 예금자보호한도를 별도로 적용하여 1인당 5천만 원까지 보호하도록 예금자보호법이 수정될 것이다. 이는 매우 진일보한 조치임에 틀림없지만, DB 형이 새로운 조치에 포함되지 않은 것이나, 연금자산의 장기성 및 인출의 어려움을 고려할 때는 1인당 5천만원이라는 보호한도 역시 그리 충분하다고 평가될 수 없는 부분이다.

결국, 지급보장문제는 가입자들에게 퇴직연금에 대한 신뢰를 높여줄 수 있는 부분임에도 불구하고 정부의 조치는 여전히 제한적이다. 다시 말해서, 금융기관의 이해관계가 그리 크지 않은 지급보장 부분에 있어서 정부는 PBGC에 있어서는 여전히 기존의 임금채권보장제도를 통해서 해결하려고 하고 있으며, AFN의 경우는 최근 조치가 상당히 전향적이나 그 효과는 제한적인 수준에 그칠 것으로 보인다. 이는 금융이해당사자들 입장에서 큰 관심이 없는 제도의 도입이 지연되거나 미흡하게 도입된다고 평가될 수 있겠다.

이외에도, 퇴직연금제도는 여러 측면에서 볼 때, 실제 가입자 중심이 아니라 금융이해당사자들의 요구를 충실하게 반영하는 방식으로 운영되고 있다. 예를 들어, 퇴직연금제도가 기본적으로 국민연금을 보충하는 노후소득보장제도이지만, 그 외에도 국민연금 개혁으로 인해 줄어든 유족연금이나 장애연금을 보충해야 하는 과제가 있음에도 불구하고, 금융기관들은 유족연금이나 장애연금의 급여액 산정의 어려움을 이유로 계속해서 도입을 거부해왔고 최근의 조치들에서도 이들 급여의 가능성은 다루어지지 않았다. 기업연금에서의 유족연금, 장애연금 지급은 스위스 등 다층노후소득보장체계를 운영하는 많은 국가들에서 도입하고 있는 제도임에도 불구하고, 우리나라에서는 배제됨으로써, 사망이나 장애라는 사회적 위험에 대한 보호가 상대적으로 미흡하다는 것은 입증하고 있다26).

또한, 최근 조치에서 DB 형의 사외적립 기준을 현행 70%에서 2020년 이후 100%로 상향하도록 하였는데, 지급보장장치를 통해서 해결할 수 있는 부분을 기금축적 확대를 통해서 해결하려는 시도라는 점에서 이 역시 다분히 금융권의 이해관계가 반영된 조치가 아닐 수 없다.

결국, 퇴직연금제도는 공적연금인 국민연금과 사적연금인 개인연금 사이에 있는 중간적 제도로서, 앞서 언급했던 바와 같이, 경제정책과 사회정책의 양면적 성격을 갖는다. 그러나 실제로는 위에서 살펴본 바와 같이, 겉으로는 노후소득보장 수단 강화를 위한 조치라는 명목으로 내세우는 정책들도 실제로는 금융이해당사자들의 이해관계에 보다 충실한 방향으로 진행되고 있음을 부인할 수 없다. 가입자와 금융이해당사자 모두의 이해관계가 일치하는 영역 - 가입자 확대 에 있어서는 정부는 적극적인 입장을 보이는 반면, 가입자와 금융이해당사자의 이해관계가 일치하지 않는 영역 – 최소수익률이나 유족연금도입 등 – 에서는 거의 예외 없이 금융이해당사자들의 입장을 지지하는 방향이었다.

퇴직연금의 최근 발전방향은 서구에서의 연금기금 자본주의(pension fund capitalism)를 다시 떠오르게 한다(Minns 2001). 앞에서, 서구에서는 지난 90년대 이후 노후소득보다 자본시장활성화에 초점을 두고 적립식 사적연금도입을 요구하는 목소리가 있었음을 지적한바 있다. 서구에서는 연금기금자본주의 논의가 주로 사적연금활성화 시점에서 활발해졌던 반면, 우리나라에서는 이미 국민연금의 거대기금으로 인해서 활발하게 논의된 바 있는데, 퇴직연금제도의 가입확대 등으로 인해서 기금이 눈덩이처럼 불어나게 되면, 다시 우리나라에서는 연금논의에서 기금운용이 노후소득보장을 지배하게 되는 상황이 돌아올 것으로 우려된다. 연금기금자본주의에서 이야기하는 이데올로기적 요소를 차치하더라도, 현재처럼 우리나라 금융기관의 능력이 미약한 가운데에서 그들의 이해관계에 충실한 영미식 제도 설계는 영국의 맥스웰스캔들이나 미국의 엔론사태 등과 같이 기업연금 가입자에게 엄청난 피해를 주는 재앙적인 사건을 연상시키는 측면을 부인할 수 없다(Blake 2003; Blackburn 2002b).

17)정부의 최근 대책은 관계부처 합동 (2014년 8월 27일) 자료 ‘안정적이고 여유로운 노후생활보장을 위한 사적연금활성화정책’을 대상으로 하였음. 18)논의의 편의상 앞에서 퇴직연금제도 위주로 언급하였지만, 엄밀하게 말하면, 기존의 퇴직금제도가 퇴직급여제도로 바뀐 것이고 현재의 퇴직급여제도는 퇴직금 제도와 퇴직연금제도를 택일하도록 하는 방식을 취하고 있다. 19)퇴직연금 지배구조 관련되서 기금형 퇴직연금 상품의 허용은 중요한 의미가 있지만, 이 글에서는 논의를 한정하기 위해 지배구조 논의는 배제한다. 20)일반적으로 DB 방식의 경우가 DC 방식에 비해 높은 급여를 제공하는 것으로 알려져 있다. 문형표(2004)는 30년 가입 시 20% 정도의 소득대체율을 나타낼 것으로 보았으며, 류건식, 김동겸 (2008)은 DC 방식의 소득대체율의 경우 평균적으로 12.5%의 소득대체율을 나타낼 것으로 산정하였다. 그러나 이는 28년 가입 및 54세부터의 지급을 가정한 것으로 30년 가입, 60세 지급개시를 적용하는 경우 훨씬 증가하게 된다. 다만, 퇴직연금의 경우, 특히 DC 방식은 운용성과 등에 따라서 크게 달라질 수 있음은 주지의 사실이다. 21)물론, 금융기관이 연금자산 운영에 자신이 있다면 연금지급 기간 동안 자산운용을 통해서 이윤을 볼 수 있을 것이지만 현재 우리나라의 상황은 그렇지 못하다. 특히, 퇴직 이전에 자산이 축적되는 기간에는 DB 건 DC 건 금융기관이 사실상 사용자나 근로자에게 책임을 전가하는 방식으로 운영되고 있는데, 퇴직 이후 연금을 지급하게 되면 운영책임이 금융기관에게 이전되는 면이 있다. 이에 대한 설명은 뒤에서 이루어질 것이다. 22)중간정산이 가능한 경우는 다음 네 가지이다: 첫째, 무주택자인 근로자가 본인 명의로 주택을 구입하는 경우, 둘째, 본인, 배우자 또는 부양가족이 질병/부상으로 6개월 이상 요양하는 경우, 셋째, 최근 5년 이내 파산선고를 받거나 개인회생절차 개시 결정을 받는 경우, 넷째, 태풍 등 천재지변으로 고용노동부 장관이 정한 사유와 요건에 해당되는 경우. 23)수수료를 어떻게 받건 간에 최소수익률만 맞추면 되기 때문이다. 24)우리나라가 유독 금융사고가 많이 발생하고 금융산업 발전이 미흡하다는 것을 고려하면 최소수익률 보장 문제는 사회정책적 기능 향상을 위해서 핵심적인 요소일 수 있다. 25)최근 정부의 조치는 DB 방식의 적립 수준을 2020년까지 100%로 높인다고 계획하고 있지만, 현재는 미흡한 상황이다. 26)김진수 외(2009)는 국민연금 개혁으로 인해서 유족연금이 노령연금보다 체감하는 급여하락이 더 크다고 지적한 바 있으며, 2층 보장에서의 추가적인 보호의 필요성은 이론의 여지가 없다. 이는 장애연금에도 똑같이 적용된다 하겠다.

퇴직연금제도는 더 이상 한국 노후소득보장체계에서 배제할 수 없는 제도이며, 더 이상 변수가 아니라 상수이다. 퇴직연금제도를 일반 금융상품으로 보는 경제학자들이나 금융이해관계자들이 퇴직연금 도입 전후 적극적으로 퇴직연금제도 정책 수립에 자신들의 요구를 관철하여왔던 반면, 우리나라 사회정책에서는 퇴직연금 활성화보다는 국민연금의 복원 등 당위적인 주장만을 지속하고 퇴직연금에 대해서는 관심을 두지 않았다27). 그 결과, 금융이해당사자들은 차근차근 자신들의 의도대로 퇴직연금제도를 왜곡해 나간 반면, 사회정책에서는 퇴직연금 발전 논의는 아예 논의의 대상에서 철저히 배제되었다. 그 결과, 우리나라의 퇴직연금제도는 민간 금융기관들의 이윤창출의 도구로 활용되었을 뿐, 실질적으로 노후소득보장 수단으로 기능하는데 실패하였으며 이는 사회정책에서의 무관심이 큰 원인이었음을 부인할 수 없다. 따라서 급여 부문의 이슈 – 지급형태, 결정방식, 지급보장 등 – 에서보다 가입자들을 보호하기 위한 장치들 마련이 필요한 시점이라 하겠다.

일각에서는 퇴직연금제도의 발전은 사회정책에서 고려대상이 아닌 것처럼 치부하기도 한다. 그러나 퇴직연금 내에서 사회정책적 기능의 고려는 불가능한 것이 아니다. 90년대 이후 서구 국가들의 연금개혁 과정은 공적연금의 부담을 줄여서, 특히 인구학적 압력에 그대로 노출되는 부과식 공적연금의 크기를 줄이고 이를 사적연금, 특히 기업연금의 강화로 상쇄하자는 것이 기본적인 취지였다. 물론, 이러한 전환을 연금체제의 신자유주의적 전환이라고 보기도 하지만, 많은 국가들은 기업연금의 규제강화를 통해서 기업연금의 공적역할을 부각시키는 방법을 사용하였다(Ebbinghaus & Gronwald 2011; Whiteside 2006). 이는 기업연금을 공적연금 수준으로 규제한다는 것은 아니다. 예를 들어, 스위스 기업연금의 경우에는, 강제가입, 최소수익률 보장, 연금전환율28), 이 세 가지만 강력하게 규제하는 것으로도 공적역할을 충실히 수행하는 것으로 평가된다(정창률, 김진수 2013). 반면, 우리나라의 경우에는 퇴직연금을 어떻게 규제할 것인지, 어떤 공적역할을 부여할 것인지에 대하여 논의가 된 바가 거의 없다. 위에서 살펴본 바와 같이, 금융이해당사자들의 이해관계가 반영되어 그들의 이해관계에 반하지 않는 내용이면 도입되고 그렇지 않으면 배제되는 수준이다. 그러나 퇴직연금 규제 문제에 대한 형평성 있는 접근은 금융이해당사자들이 해결할 수 있는 문제가 아니며, 사회정책에서 주도적으로 이끌어 나가야 하는 분야라는 점에서 퇴직연금에서의 사회정책의 역할은 크다 하겠다.

퇴직연금은 단순히 공적연금을 대체하는 관계가 아니다(Marier & Skinner 2008). 일찍이 Martin & Wadensjö(1997)의 경우는 공적연금과 기업연금의 관계는 기업연금으로의 이전(crossover), 상쇄(offset), 동시발전(parallel development)이 있다고 언급한 바 있다. 국민연금만으로 노후소득보장이 불충분하다는 사실이 상식이며, 현재 여건에서 공적연의 추가적인 확대가 현실적으로 어려운 가운데에서, 정책의 초점은 국민연금과 퇴직연금이 동시에 발전할 수 있는 방안을 마련하는 것이다. 공적연금의 발전은 기업연금의 발전에 영향을 주며, 또 거꾸로 기업연금의 발전은 공적연금의 발전에 영향을 주는 것이 연금제도 역사의 경험이며(Thane 2002), 기업연금의 발전이 노후소득불평등이라고 단정하는 것 역시 성급하다(Marier & Skinner 2008; Bridgen & Meyer 2009). 국민연금의 장기적 발전 방향부터 시작해서 그에 조응하는 퇴직연금의 발전방향까지 사회정책 차원에서 다양한 고려와 연구가 필요한 시점이다29).

27)현실적으로 퇴직연금을 전부 혹은 부분적으로 국민연금으로 전환하는 것은 가능성이 없다. 28)퇴직시점에서의 연금자산을 기대수명에 따라서 연금으로 전환하는 것이다. 최근 몇 번에 걸쳐서 연금전환율인하가 단행된바 있다. 29)서론에서도 언급하였지만, 이 연구는 논의의 집중을 위해서 소득보장 부문을 중점적으로 검토한 것으로 그 외에도 지배구조나 거버넌스 역시 매우 중차대한 주제이며 후속연구로 이어져야 할 부분이다.