This paper investigates whether audit quality proxied by auditor size affects the association between K-IFRS adoption and earnings management which is proxied by absolute value of discretionary accruals(ABSDAC).

The empirical results of this study are as follows. First, K-IFRS adoption decreases absolute value of discretionary accruals(ABSDAC). This result means that K-IFRS adoption decreases earnings management. Second, Non-Big4 auditors show larger decline in earnings management after K-IFRS adoption.

This study also examines the effect of auditor size on the association between K-IFRS adoption and earnings management after controlling the association between auditor size and firm size, early K-IFRS adoption in voluntarily, self selection bias, the effects of the comparative financial statements of 2010, autocorrelation and heteroscedasticity. The results show that the main results robust.

Empirical findings of this study may contribute to the extant literature by providing additional evidences that can be used for the understanding of the association between K-IFRS adoption and earnings management, in view of external auditor.

2011년부터 의무적용이 시행된 K-IFRS는 기업의 이익조정을 감소시킬 것으로 기대되고 있다. 많은 선행연구들이 IFRS 도입 관련 제도 변화가 이익조정에 미치는 영향에 대한 분석을 수행하여 왔으며 실증 분석 결과는 IFRS 도입 효과에 대하여 일관적인 결과를 보여주지 못하고 있다. IFRS 도입 효과에 대한 상반된 결과는 이익조정 측면에서 IFRS 도입 성과에 대한 판단이 쉽지 않음을 보여주고 있다. 또한 이와 같이 상이한 결과들이 나타나고 있다는 점은 IFRS 도입이 이익조정에 미치는 영향에 대한 타당한 분석을 위해서 IFRS 도입 시점 전후의 환경 변화에 대한 추가적인 고려가 필요할 수 있음을 나타내고 있다.

본 연구에서는 K-IFRS 의무도입이 이익조정에 미치는 영향을 K-IFRS 도입 이후에 중요성이 더욱 커진 회계전문가, 그 가운데 감사법인 규모를 중심으로 분석한다. 구체적으로 감사법인 규모에 따라서 K-IFRS 의무도입이 이익조정에 미치는 영향이 차별적으로 나타나는가를 검증한다. 본 연구에서 감사법인 규모에 주목하는 이유는 K-IFRS 도입으로 인하여 회계전문가의 재량적 의사결정 등 회계전문가의 역할이 더욱 중요해진 상황 하에서 K-IFRS 도입 시점의 각 감사대상기업 별 감사인의 규모 차이에 따라 감사대상기업의 이익조정 수준에 차이가 발생할 가능성이 존재하기 때문이다.

감사법인의 규모를 고려하는 경우, 먼저 K-IFRS 도입 관련 제도 변화에 보다 효과적으로 대응할 수 있는 품질관리 수준을 보유한 대형감사법인(BIG4)의 경우 타감사법인과 비교시 K-IFRS 도입으로 인한 이익조정 감소가 차별적으로 크게 나타날 수 있을 것으로 예상된다. 선행연구에서는 이미 대형감사법인이 중소형감사법인 대비 높은 감사품질을 가지고 있음을 밝힌 바 있다(Becker et al. 1998). 이러한 면에서 중소형감사법인의 경우에는 특히 K-IFRS 도입 초기 시점에 K-IFRS 도입으로 인한 이익조정 감소 효과가 상대적으로 낮을 가능성이 존재한다.

반면, K-IFRS 도입 시점의 이익조정 감소 효과가 대형감사법인이 아닌 타감사법인의 경우에 상대적으로 크게 나타날 가능성도 존재한다. 그 이유는 K-IFRS 도입 관련 제도 변경 시점에 이미 높은 품질관리를 수행하고 있는 대형감사법인은 제도 변경으로 인한 영향이 적은 반면, 제도 변경 시점에 상대적으로 품질관리 수준이 낮았던 중소형감사법인에게는 제도 변경의 영향이 클 가능성이 존재한다. 이러한 면을 고려하면 K-IFRS 도입으로 기대되는 K-IFRS 도입 이후의 이익조정 감소 효과는 대형감사법인보다 중소형 감사법인의 경우에 상대적으로 더 크게 나타날 가능성도 존재한다.

본 연구에서는 대형감사법인(BIG4) 여부로 감사법인 규모를 구분하였으며 이익조정 지표로 재량적발생액의 절댓값을 도입하였다.

본 연구의 주요 실증분석 결과는 다음과 같다. 첫째, 재량적발생액의 절댓값을 이용하여 측정된 이익조정 수준은 K-IFRS 의무도입 시점 이후에 감소하는 것으로 나타났다. 둘째, 이러한 K-IFRS 의무도입 관련 제도 변경으로 인한 이익조정 감소는 Non-big4 기업의 경우에 차별적으로 더 큰 것으로 나타났다. 이러한 결과는 이미 높은 품질관리를 수행하고 있는 대형회계법인보다는 품질관리 수준이 상대적으로 낮았던 중소형회계법인의 경우에 K-IFRS 의무도입 관련 제도 변경의 효과가 상대적으로 더 크게 나타나고 있음을 의미하는 것이다. K-IFRS 의무도입 이전 시점에 BIG4의 이익조정 수준이 상대적으로 낮았다는 점과 BIG4의 경우에 K-IFRS 의무도입 시점에 이미 높은 품질관리를 수행하고 있다는 점을 고려하면 본 연구의 결과를 통하여 BIG4의 경우에 K-IFRS 도입관련 제도 변경으로 인한 효과가 크지 않다는 해석보다는 중소형회계법인의 경우에 K-IFRS 도입 관련 제도 변경 효과가 더 크게 나타난다는 해석이 더 타당할 것으로 판단된다.

본 연구의 실증 결과는 감사법인의 규모와 밀접한 관련성을 가지는 기업 규모의 통제, K-IFRS 의무도입 전년도 효과의 통제, K-IFRS 조기도입 기업의 영향에 대한 통제, 연도별 고정효과에 대한 통제, Self-selection과 K-IFRS 도입 시 회계기준 변동의 영향 등에 대한 통제를 실시한 이후에도 여전히 강건한 것으로 나타났다.

본 연구의 결과는 K-IFRS 도입 관련 제도 변경이 이익조정에 미치는 영향을 평가함에 있어서 K-IFRS 도입 관련 제도 변경의 영향 판단 시점에 K-IFRS 도입으로 인하여 예상되는 제 환경 변화에 대한 충분한 고려가 선행되어야 함을 시사하고 있다.

본 연구의 결과를 고려하면 향후 K-IFRS 도입이 이익조정에 미치는 영향에 대한 분석과 해석에 있어서는 감사법인 규모 별로 K-IFRS 도입 효과가 반영되는 시기가 상이할 수 있다는 점과, 더 나아가 K-IFRS 도입 효과 유무의 판단 시점에 K-IFRS 도입으로 인하여 예상되는 환경 변화에 대한 세심한 고려가 필요할 것으로 예상된다.

본 연구의 구성은 다음과 같다. Ⅱ장에서는 IFRS 도입이 이익조정에 미친 영향과 K-IFRS 도입과 감사인 품질관리 수준 간의 관계에 대한 선행연구를 검토하고 Ⅲ장에서는 가설과 방법론을 정리한다. Ⅳ장에서는 기초통계량을 정리하고 Ⅴ장에서는 실증분석 결과를 기술한다. Ⅵ장에서는 민감도 분석을 수행하며 Ⅶ장에서는 본 연구의 결론 및 한계점에 대하여 서술한다.

IFRS 도입이 이익조정에 미친 영향에 대하여 검증한 연구들은 다음과 같다.

Tendeloo et al.(2005)은 독일의 상장기업들을 대상으로 하여 자발적으로 IFRS를 도입한 기업과 독일 GAAP을 적용하는 기업 간에 이익 조정의 차이가 존재하는가를 분석하였다. 분석 결과, IFRS를 도입한 기업의 이익 조정과 독일 GAAP을 적용하는 기업의 이익 조정 간에는 차이가 나타나지 않았다.

Barth et al.(2008)은 IAS(International Accounting Standards) 적용 기업과 IAS 미적용 기업에 대하여 IFRS 적용 전후시기를 대상으로 하여 회계정보의 질에 차이가 발생하는가를 분석하였다. 21개 국가를 대상으로 하여 실시된 분석 결과는 IAS 적용 이후시기를 대상을 할 때, IAS 적용 기업의 이익조정 수준이 IAS 미적용 기업과 비교시에 상대적으로 낮았으며 손실 인식은 적시에 이루어지는 것으로 나타났다. 그리고 IAS 적용 기업들은 IFRS 적용 시점 이후에 회계정보의 질이 향상되는 것으로 나타났다.

Ismail et al.(2010)은 말레이시아 기업들을 대상으로 하여 IFRS 의무 도입 시에 회계이익의 질이 향상되는가를 검증하였다. IFRS 도입 전후 각각 3년간을 대상으로 하여 실시된 분석 결과는 IFRS 의무 도입 이후에 회계이익의 질이 증가하는 것으로 나타났다.

Lin et al.(2012)은 독일 기업들을 대상으로 2005년 U.S.GAAP에서 IFRS로 변경 시에 회계정보의 질이 변화하는 가를 검증하였다. 분석 결과는 IFRS 도입 이후 시점의 이익조정이 상대적으로 큰 것으로 나타났으며 조기 손실 인식 수준은 상대적으로 낮은 것으로 나타났다. 이러한 결과는 IFRS 도입 이후에 회계 이익의 질이 낮아짐을 의미하는 것이다.

Ahmed et al.(2013)은 2005년에 IFRS를 도입한 국가들을 대상으로 IFRS 도입이 회계이익의 질을 향상시키는가를 검증하였다. 실증 분석 결과는 IFRS 미도입 기업과 비교시에 IFRS 의무 기업들은 이익 유연화 증가 및 손실의 조기 인식 수준 감소 등의 특성을 보여주었다.

여은정 등(2007)은 독일, 영국 및 홍콩 기업들을 대상으로 IFRS 도입이 이익의 질과 재무제표 상의 회계 수치에 영향을 미치는 가를 검증하였다. 실증 분석 결과는 IFRS 도입에 따라 이익의 질이 개선되었으며 재무변수들이 개선되는 것으로 나타났다. 이와 관련, 여은정 등(2007)은 이익의 질과 재무변수 등 회계수치 측면의 개선이 국가 및 산업 특성에 따라 차이가 나타난다는 사실을 밝혔다.

박상애 등(2011)은 발생액 이익조정과 실물거래 이익조정을 이용하여 이머징 마켓에서 IFRS 도입이 회계 이익의 질을 향상시켰는가에 대하여 검증하였다. 검증 결과, 이머징 마켓에서는 IFRS 도입으로 인한 회계 이익의 질 향상의 효과가 나타나지 않았다. 그리고 IFRS 도입 이후에 발생액 이익조정과 실물거래 이익조정 간의 음의 상관관계는 상대적으로 더 커지는 것으로 나타났다.

김병태 등(2012)은 2009년부터 K-IFRS를 조기 도입한 상장기업들을 대상으로 하여 K-IFRS 조기 도입으로 인하여 이익조정 수준이 변화하였는가를 검증하였다. 재량적발생액과 실제 활동 이익조정을 이용하여 실시된 검증 결과는 K-IFRS 도입 이전 기간과 이후 기간 간에 유의적인 차이가 발생하지 않는 것으로 나타났다. 그리고 K-IFRS 조기도입 기업과 미도입 기업 간의 이익조정 수준에 있어서도 유의적인 차이가 발생하지 않는 것을 보여주고 있다. 이러한 결과에 대하여 김병태 등(2012)은 상장기업들이 지속적으로 회계제도의 개선 및 감독을 강화하여 회계보고의 질이 향상된 것으로 언급하였다.

김정옥(2013)은 K-IFRS 도입 관련 회계환경과 감사환경의 변화가 감사품질에 미친 영향에 대하여 검증하였다. 검증 결과는 K-IFRS 도입 이후에 재량적발생액이 유의적으로 감소하였다. 이러한 결과에 대하여 김정옥(2013)은 K-IFRS가 경영자에게 많은 재량권을 부여하였지만 재무정보이용자의 감시 수준이 높아지고 경영자가 K-IFRS 도입 초기에 회계기준에 이해 수준이 낮아서 재량권을 충분히 사용하기 어렵다는 점을 밝혔다.

이유식·홍정화(2013)는 K-IFRS 의무 도입 이전 시기에 있어서 K-IFRS 조기도입 기업과 미도입 기업 간에 회계 이익의 질 수준에 차이가 있는지 여부를 검증하고 K-IFRS 의무 도입 이후시기에 있어서 K-IFRS 조기도입 기업과 의무도입 기업 간에 회계 이익의 질 수준에 차이가 있는지 여부를 검증하였다. 실증 분석 결과는 K-IFRS 의무 도입 이전 시기에 K-IFRS 조기도입 기업의 재량적발생액은 유의적인 차이를 보이지 않았지만 보수적인 회계처리를 하는 것으로 나타났다. 그리고 K-IFRS 의무 도입 이후시기에 K-IFRS 조기도입 기업과 의무도입 기업 간에 재량적발생액의 절댓값과 회계처리의 보수성 정도에서 유의적인 차이는 나타나지 않았다. 이러한 결과에 대하여 이유식·홍정화(2013)는 K-IFRS 의무 도입 이후시기에 있어서 K-IFRS 조기도입 기업과 의무도입 기업이 공통적으로 회계이익의 질이 향상되기 때문에 K-IFRS 조기도입 기업과 의무도입 기업 간에 회계 이익의 질의 차이가 나타나지 않는 것으로 해석하였다.

배동수·최수미(2013)는 K-IFRS 도입 전후 기간에 있어서 이익조정의 변화를 검증하고, K-IFRS 도입 이전 기간의 이익 수준이 K-IFRS 도입 시 이익조정에 차이를 가지고 오는가를 분석하였다. 실증 분석 결과는 K-IFRS 도입 이후에 있어서 이익조정이 증가하는 것을 보여주었다. 그리고 이익이 0에 소폭 미치지 못하는 기업의 경우에는 K-IFRS 도입 시점에 이익 상향 조정 현상이 나타나고 이익이 0보다 매우 큰 구간에 속하는 기업의 경우에는 K-IFRS 도입 시점에 이익 하향 조정 현상이 나타난다는 사실을 통해서 기업의 이익 수준에 따라서 이익 조정이 차별적으로 나타날 수 있다는 사실을 밝혀냈다.

이상의 국내외 선행연구의 분석 결과들은 IFRS 도입이 이익조정 감소에 미치는 영향이 일관적이지 않다는 사실을 보여주고 있다.1)

다음으로 K-IFRS 도입 관련 감사인의 규모와 이익조정 간의 관계를 분석한 선행연구로는 최국현·손여진(2012)의 연구가 있다. 최국현·손여진(2012)은 K-IFRS 의무도입 전 기간인 2010년에는 대형감사법인의 감사품질이 상대적으로 더 낮았으며 K-IFRS 도입 시점인 2011년에는 대형감사법인과 중소형감사법인 간에 재량적발생액의 유의한 차이가 발견되지 않았음을 밝혔다. 이러한 결과는 대형감사법인과 중소형감사법인 공히 K-IFRS 도입 첫해에 새로운 회계기준에 의한 첫 감사서비스를 제공함으로 인하여 높은 감사품질을 달성하는데 어려움이 있었던 것을 의미한다.

1)이유식・홍정화(2013)는 국외연구의 경우에 회계이익의 질이 개선됨을 보여주는 연구, 질의 차이가 없음을 보여주는 연구 및 회계이익의 질이 하락한 연구들이 있음을 언급하였다.

선행연구에서 IFRS 도입이 이익조정에 미치는 영향이 일관된 결과를 보여주지 못하고 있다는 사실은 IFRS 도입이 이익조정에 미치는 영향을 분석함에 있어서 IFRS 도입 시점 전후의 환경 변화 등에 대한 추가적인 고려가 필요할 것임을 나타내고 있다. 본 연구에서는 K-IFRS 의무도입이 이익조정에 미치는 영향을 K-IFRS 도입 이후에 중요성이 더욱 커진 회계전문가, 그 가운데 감사법인 규모를 중심으로 분석한다.

본 연구에서 감사법인 규모에 주목하게 된 이유는 다음과 같다. K-IFRS 도입으로 인하여 규정 중심의 회계 기준이 원칙 중심의 회계 기준으로 변화하면서 전문가의 판단을 필요로 하는 경우가 상대적으로 많이 발생할 것으로 예상되고 있다. 따라서 감사인의 역량과 경험의 차이, 즉 감사법인의 규모가 K-IFRS 도입으로 인한 이익조정 수준 변화에 영향을 미칠 가능성이 존재하는 것이다. 본 연구에서는 K-IFRS 도입이 이익조정 수준 변화에 미치는 영향을 분석함에 있어서 K-IFRS 도입과 관련한 기업 환경 변화 가운데 역할의 중요성이 더욱 부각되고 있는 회계전문가, 그 가운데 회계법인의 역량 및 감사품질의 차이를 가져오는 것으로 알려진 감사법인의 규모에 주목하였다.

K-IFRS 도입이 이익조정에 미친 영향을 다루는 본 연구와 관련하여 K-IFRS 도입이 이익조정에 미친 영향이 감사법인 규모에 따라서 차별적일 수 있는 가능성은 다음 두 가지 측면에서 살펴볼 수 있다.

첫째, 회계법인의 규모가 상대적으로 큰 경우 K-IFRS 도입 관련 제도 변화로 인한 이익조정 감소 효과가 더 크게 나타날 가능성이 존재한다. 선행연구는 대형감사법인의 품질관리 수준이 상대적으로 더 높다는 검증 결과를 보여주고 있다(Becker et al. 1998). 이러한 대형감사법인의 차별적인 역량은 원칙 중심의 회계 기준 적용 시에 발생할 것으로 예상되는 전문가의 판단에 있어서 유의한 영향을 미칠 가능성이 존재한다. 구체적으로 K-IFRS 도입 시에 기대되는 이익조정 감소를 효과적으로 달성하기 위해 대형감사법인의 경우에는 차별적으로 높은 품질관리 역량을 활용할 것으로 예상된다. 이 경우, 대형감사법인의 경우에 K-IFRS 도입으로 인한 이익조정 감소 효과가 차별적으로 크게 나타날 것으로 예상된다.

둘째, 회계법인의 규모가 상대적으로 작은 경우 K-IFRS 도입 시점의 이익조정 감소효과가 더 크게 나타날 가능성이 존재한다. 그 이유는 K-IFRS 제도 변경 시점에 이미 높은 품질관리를 수행하고 있는 대형감사법인의 경우에는 제도 변경의 효과가 적은 반면, 품질관리 수준이 상대적으로 낮았던 중소형감사인의 경우에는 제도 변경의 효과가 상대적으로 클 수 있기 때문이다.

이와 관련하여 김병태 등(2012)은 K-IFRS 도입 이전 기간과 이후 기간에 있어서 이익조정 수준에 유의적인 차이가 발생하지 않는 이유에 대하여 상장기업들이 지속적으로 회계제도의 개선 및 감독을 강화하여 회계보고의 질이 향상된 것을 언급하였다. K-IFRS 도입 전후 기간에 있어서 회계보고의 질 향상은 K-IFRS 관련 회계법인의 역량과 밀접한 관련이 있을 수 있다. 다시 말해서 높은 품질관리 수준을 보유한 감사법인의 감사대상기업의 경우에는 K-IFRS 도입 이전 기간과 이후 기간에 있어서 지속적으로 회계제도의 개선 및 감독의 강화 및 회계보고의 질 향상이 이루어짐에 따라 K-IFRS 도입 이전 및 이후 기간 간의 이익조정 수준에 유의적인 차이가 발생하지 않는 현상이 발생할 가능성이 품질관리 수준이 상대적으로 낮은 감사법인으로의 감사대상기업 대비 높을 가능성이 존재한다.2)3) 이 경우에는 K-IFRS 도입에 따른 K-IFRS 도입 시점의 이익조정 감소는 K-IFRS 도입 이전 시점의 품질관리 수준이 상대적으로 낮은 감사법인의 경우에 상대적으로 크게 이루어질 가능성이 존재한다.

상기 내용에서 살펴본 바와 같이 회계법인 규모의 차이가 K-IFRS 도입으로 인한 이익조정 변화에 영향을 미칠 가능성이 존재한다. 구체적으로 회계법인의 규모와 관련하여, K-IFRS 도입 시점에 회계법인의 규모가 큰 기업 중심으로 K-IFRS 도입으로 인한 이익조정 변화가 발생할 가능성과 회계법인의 규모가 작은 기업 중심으로 K-IFRS 도입으로 인한 이익조정 변화가 발생할 가능성이 동시에 존재한다. 본 연구에서는 K-IFRS 도입 관련 제도 변경과 이익조정 간의 관계에 영향을 미칠 가능성이 있는 감사법인 규모의 특성을 분석함으로써 선행연구에서 K-IFRS 도입과 이익조정 간의 관계에 대한 분석 결과가 일관적이지 않았던 것에 대한 이해의 폭을 넓힐 수 있을 것으로 기대한다.

본 연구에서는 회계법인 규모 차이가 K-IFRS 도입 관련 제도 변경과 이익조정 간의 관계에 미치는 영향을 검증하기 위하여 다음과 같은 귀무가설을 설정하였다.

본 연구에서는 상기 가설의 내용을 검증하기 위하여 다음과 같은 실증 분석 모형을 도입하였다.

본 연구에서는 종속변수로 사용되는 이익조정 변수로 국제회계기준 도입과 이익조정간의 관계를 다룬 선행연구들을 준용하여 수정된 Jones 모형(1995)으로부터 도출한 재량적발생액의 절댓값(ABSDAC)을 도입하였다(여은정 등 2007; 박상애 등 2011; 이유식·홍정화 2013)5). 구체적으로 재량적발생액 도출 시에는 기업의 성과가 재량적발생액에 미치는 영향을 통제하기 위하여 성과대응 재량적발생액을 도출하였다. 성과대응 재량적발생액 도출 시에는 선행연구를 준용하여 연도 단위로 ROA를 기준으로 전체 표본을 20분위한 후에 각 연도의 ROA 분위 별로 계산된 재량적발생액의 중위수를 개별기업의 재량적발생액으로부터 차감하였다(Kothari et al. 2005; 이유식·홍정화 2013). 본 연구에서는 이상의 과정을 거쳐 도출된 성과대응 재량적발생액의 절댓값(ABSDAC)을 개별기업의 이익조정 정도를 파악하는 변수로 도입하였다.

회계법인 규모 차이가 K-IFRS 도입과 이익조정 간의 관계에 미치는 영향을 검증하기 위하여 본 연구에서는 회계법인의 규모 차이를 나타내는 변수(AUDITORSIZE)를 대형감사법인 여부 변수로 정의한 후 K-IFRS 도입 변수(K-IFRS)와 회계법인의 규모 차이 변수(AUDITORSIZE) 간의 교차변수를 모형에 추가하였다.6)

본 연구 모형의 통제변수로는 선행연구들에서 사용된 변수들을 기초로 하여 이익조정 정도를 나타내는 재량적발생액의 절댓값에 영향을 줄 것으로 예상되는 기업규모(LNTA), 부채수준(LEV), 총자산성장률(GROWTH), 총자산이익률(ROA), 대형감사법인(BIG4), 감사인변경(AUDITORCHANGE), 최대주주지분률(OWN), 외국인지분률(FOREIGN), 위험(BETA), 총발생액(TAC) 및 산업더미(ΣID)를 도입하였다.7)

기업규모(SIZE)가 큰 기업의 경우, 기업규모가 작은 기업과 비교시에 상대적으로 많은 이해관계자들이 존재하므로 이해관계자들의 기대수준에 맞추기 위해서 이익조정을 할 유인이 있는 반면, 이해관계자들의 감시 수준의 강화로 인해서 이익조정이 감소할 가능성도 존재한다. 부채수준(LEV)이 높은 기업에서는 부채계약의 위반 가능성이 커짐에 따라 이익조정이 발생할 가능성이 존재한다. 선행연구에서는 성장성이 높은 기업일수록 보고이익을 상향조정할 가능성이 존재함을 보여주고 있다(박상애 등 2011). 성장하고 있는 기업들은 신규 투자 자금 확보 등의 목적으로 외부 투자자들에게 경영 성과를 양호하게 보이고자 할 가능성이 있다. 성장기업이 이익조정에 미치는 영향을 통제하기 위하여 총자산성장률(GROWTH)을 통제변수에 포함하였다(이유식·홍정화 2013). 기업의 경영성과가 양호할수록 해당 기업의 이익조정 유인은 감소될 것으로 예상된다. 본 연구에서는 선행연구에서 경영성과를 통제하기 위하여 도입한 ROA를 통제변수에 포함하였다(김병태 등 2012). 회계법인의 규모가 클 경우에는 차별적 감사역량으로 인하여 양질의 감사서비스를 제공할 가능성이 존재한다. 높은 감사품질을 보유한 대형감사법인(BIG4)들이 감사인인 기업의 경우에 이익조정이 감소할 것으로 예상된다(Becker et al. 1998). 감사법인이 변경되는 경우, 초도감사 시에 감사대상기업에 대한 감사인의 비전문성으로 인해 감사품질이 감소할 것으로 예상된다(권영호 2009). 본 연구에서는 감사인변경이 이익조정에 미치는 영향을 통제하기 위하여 감사인 변경(AUDITORCHANGE)을 통제변수로 추가하였다. 선행연구에서는 대주주지분율이 높은 경우에 거래소 상장기업의 이익조정이 증가한다는 실증 분석 결과를 보여주고 있다(기현희·김민철 2010). 대주주의 소유집중도가 높은 경우 사적 이익 추구를 위하여 이익조정에 영향을 미칠 가능성을 통제하기 위하여 최대주주지분률(OWN)을 통제변수로 도입하였다. 선행연구는 외국인지분률이 높은 경우에 상대적으로 우수한 정보 수집 및 분석 능력으로 인하여 기업의 이익조정을 억제하고 따라서 기업의 실제 이익조정 수준이 감소한다는 실증분석 결과를 보여주고 있다(김성혜 등 2012). 본 연구에서는 외국인지분률이 이익조정에 미치는 영향을 통제하기 위하여 외국인지분률(FOREIGN)을 통제변수로 도입하였다. 그리고 기업의 재무적 위험이 큰 경우에는 기업의 재무상태를 개선해 보이고자 이익을 증가시키고자 하는 이익조정과 이익을 감소시키고자 하는 이익조정(Big bath) 가능성이 동시에 존재한다. 본 연구에서는 기업의 재무적 위험이 총발생액이 이익조정에 미치는 영향을 통제하기 위하여 베타(BETA)를 통제변수로 포함하였고, 추가적으로 총발생액이 이익조정에 미치는 영향을 통제하기 위하여 전기총발생액(TAC)을 통제변수로 포함하였다.

2)본 연구에서는 2009년과 2010년에 K-IFRS를 조기 도입한 기업들의 감사인을 조사하였다. 그 결과 2009년과 2010년을 기준으로 K-IFRS 조기도입 기업 가운데 대형감사법인이 감사인인 경우가 79.7%인 것으로 나타났다. 3)본 연구의 대상인 K-IFRS 도입 시점에 대형감사법인의 품질관리 수준이 상대적으로 높은 것은 K-IFRS 도입 예정 시기의 기업들의 감사인 변경 행태에서도 살펴볼 수 있다. 나금운 등(2013)은 K-IFRS 의무도입과 관련하여 감사인 변경 유형을 분석하였다. 실증분석 결과는 대형감사법인(BIG4)이 감사인인 기업이 의무도입 3년 전(t-3년)에 139개 기업에서 의무도입 연도(t년)에는 142개 기업으로 증가하였음을 보여주었다. 또한 감사인 변경 유형과 관련하여 t-3년도에 Non-Big4로부터 BIG4로 상향 변경된 경우가 11건으로서 BIG4로부터 Non-Big4로 변경한 4건보다 많은 것으로 나타났다. 나금운 등(2013)은 Non-Big4로부터 BIG4로의 변경이 상대적으로 많이 나타난 결과에 대해서 IFRS 의무적용과 IFRS 회계시스템 구축 가능성 등이 회계법인 선택 시에 부담감으로 작용하였을 것으로 예상하고 향후에도 BIG4로부터 Non-Big4로의 감사법인 변경 수준은 IFRS의 특성을 고려할 때 크지 않을 것으로 예상하였다. 4)본 연구의 모형에 도입된 변수의 정의는 다음과 같다. ABSDAC= 재량적발생액의 절댓값, K-IFRS= K-IFRS 의무도입 이후 시점이면 1, 아니면 0, AUDITORSIZE= 대형감사법인으로부터 감사를 받을 경우 0, 아니면 1, SIZE= 기말자산총계의 자연로그값, LEV= 부채비율(부채총계/자본총계), GROWTH= 총자산성장률((기말자산-기초자산)/기초자산), ROA= 총자산이익률, BIG4= 대형감사법인으로부터 감사를 받을 경우 1, 아니면 0, AUDITORCHANGE= 당해 연도에 감사인이 변경된 경우 1, 아니면 0, OWN= 최대주주지분율, FOREIGN= 외국인지분율, BETA= 체계적 위험, TAC= 전기말 총발생액, ID= 산업더미. 5)본 연구에서 Jones 모형(1995)을 기초로 하여 재량적발생액을 도출하는 방식은 다음과 같다. 식(1)을 이용하여 회귀계수를 도출한 후, 식(2)와 식(3)에 따라 재량적발생액을 도출하였다. 여기서, TACt = t년 총발생액, TAt-1 = 기초 총자산, ΔREVt = t년 매출액 변화분(REVt-REVt-1), ΔARt = t년 매출채권 변화분(ARt-ARt-1), PPEt = t년 감가상각대상자산, NDACt = t년 비재량적 발생액, DACt = t년 재량적발생액, εt = 잔차 6)본 연구에서는 회계법인의 규모 차이 변수(AUDITORSIZE)를 당해 연도 감사법인이 대형감사법인인 경우에 0, 그 이외의 경우에는 1의 값을 가지는 것으로 정의하였다. 본 연구의 변수 정의에 있어서 회계법인의 규모 차이 변수(AUDITORSIZE)를 당해 연도 감사법인이 대형감사법인인 경우에 1, 그 이외의 경우에는 0의 값을 가지는 것으로 정의한 경우에도 실증 분석 결과는 본 연구의 실증 분석 결과와 상응하는 것으로 나타났다. 7)본 연구에서는 IFRS 도입과 이익조정(재량적발생액의 절댓값) 간의 관계를 검증한 선행연구에서 사용된 변수 등을 기초로 하여 통제변수를 구성하였다(여은정 등 2007; 박상애 등 2011; 이유식과 홍정화 2013).

본 연구는 감사법인의 규모가 K-IFRS 도입으로 인한 이익조정 수준 변화에 미치는 영향을 검증한다. 본 연구에서는 2011년 K-IFRS 의무도입 시점을 전후하여 2009년부터 2012년까지 총 4년의 기간 동안 유가증권 시장에 상장된 기업들을 실증 분석 대상으로 하였다. 총 3,122개 표본(기업/연도) 가운데 금융업에 속하는 255개 표본을 제외하였다. 재량적발생액 도출 시에 연도/산업 별 표본수가 8개 미만인 표본과 재량적발생액 도출 및 본 연구의 실증 분석 시에 변수가 미비한 311개 표본을 제외한 후 본 연구의 실증분석에 사용된 표본은 총 2,556개(기업/연도)이다.

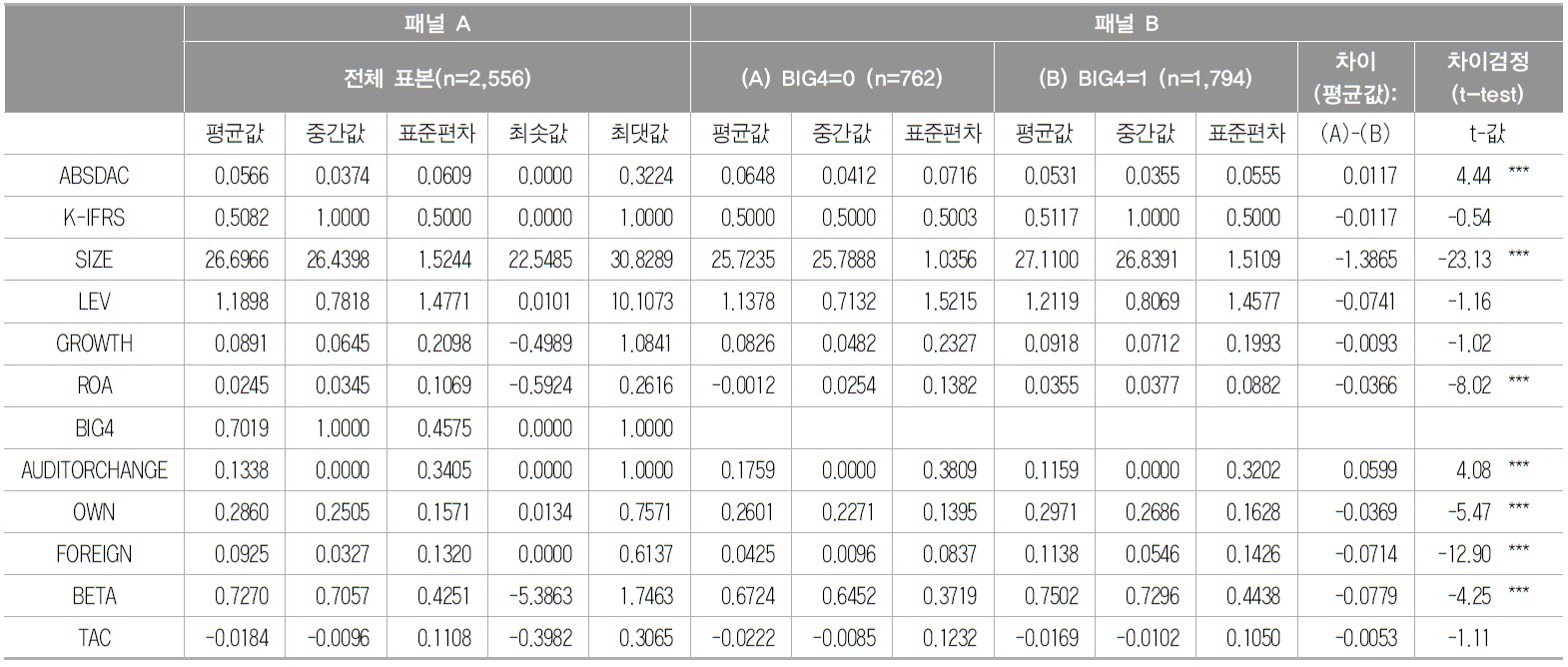

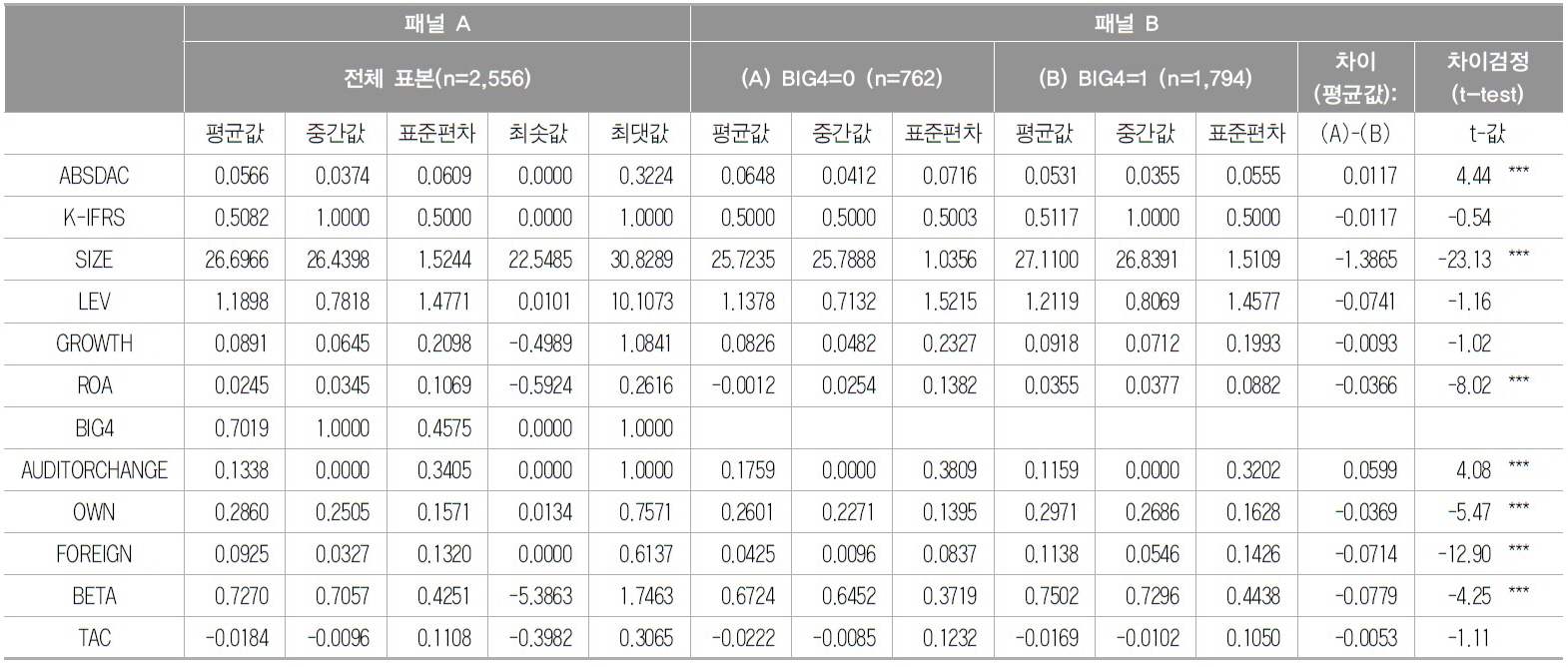

<표 1>은 본 연구에서 사용된 변수들의 기초 통계 분석 결과를 보여주고 있다. 전체표본을 대상으로 하는 <표 1>의 패널 A에서 K-IFRS의 평균값은 0.5082로서 전체 표본 가운데 약 51%가 K-IFRS 의무도입 이후의 표본이고 약 49%의 표본이 K-IFRS 의무도입 이전에 해당함을 나타낸다. ABSDAC의 평균과 중간값은 각각 0.0556과 0.0374인 것으로 나타났다.8) LEV의 평균값은 1.1898로서 자본 대비 부채비율이 평균적으로 119% 정도임을 보여주고 있다. GROWTH와 ROA의 평균값은 각각 0.0891과 0.0245로서 총자산성장률과 총자산이익률은 평균적으로 약 9%와 2.5% 수준인 것으로 나타났다. BIG4의 평균값은 0.7019로서 전체 표본 기업 중 약 70%의 기업들이 대형감사법인으로부터 감사를 받고 있음을 보여준다. OWN과 FOREIGN의 평균값은 각각 0.286과 0.0925로서 최대주주지분율과 외국인지분율이 평균적으로 28.6%와 9.3% 수준인 것으로 나타났다. <표 1>의 패널 B에서는 전체 표본을 본 연구에서 검증하는 감사법인규모(BIG4)에 따라 구분한 후 각각에 대한 기초 통계 분석을 실시하였다. 분석 결과는 먼저 대형감사법인(BIG4)의 ABSDAC 평균값이 0.0534로서 중소형감사법인(Non-big4)의 ABSDAC 평균값 0.0648보다 통계적으로 유의하게 낮은 것으로 나타났다. 이는 대형감사법인이 중소형감사법인의 경우보다 이익조정 수준이 상대적으로 낮다는 것으로서 K-IFRS 도입 관련 제도 변경 시점에 대형감사법인이 높은 품질관리를 수행하고 있다는 것을 의미한다. 이러한 결과는 서론에서 밝힌 K-IFRS 의무도입이 이익조정에 미치는 영향을 감사법인 규모를 중심으로 검증하는 이유가 감사법인의 규모에 따라 K-IFRS 도입 시점의 이익조정 수준에 차이가 발생할 가능성의 존재하기 때문이라는 본 연구의 동기와 K-IFRS 의무도입이 이익조정에 미치는 영향을 감사법인 규모를 중심으로 검증하는 본 연구의 가설이 타당할 수 있음을 보여주는 것이다. 다음으로 통제변수에 대한 차이 검정에 있어서는 t-test를 기준으로 대형감사법인(BIG4)과 중소형감사법인(Non-big4) 간에 SIZE, ROA, AUDITORCHANGE, OWN, FOREIGN과 BETA 평균값에서 통계적으로 유의한 차이가 존재하는 것으로 나타났다. 이러한 결과는 BIG4 표본과 Non-big4 표본으로 대별되는 본 연구의 표본에서 상이한 기업특성이 존재하고 있음을 보여주는 것이다.9)10)

기술통계량

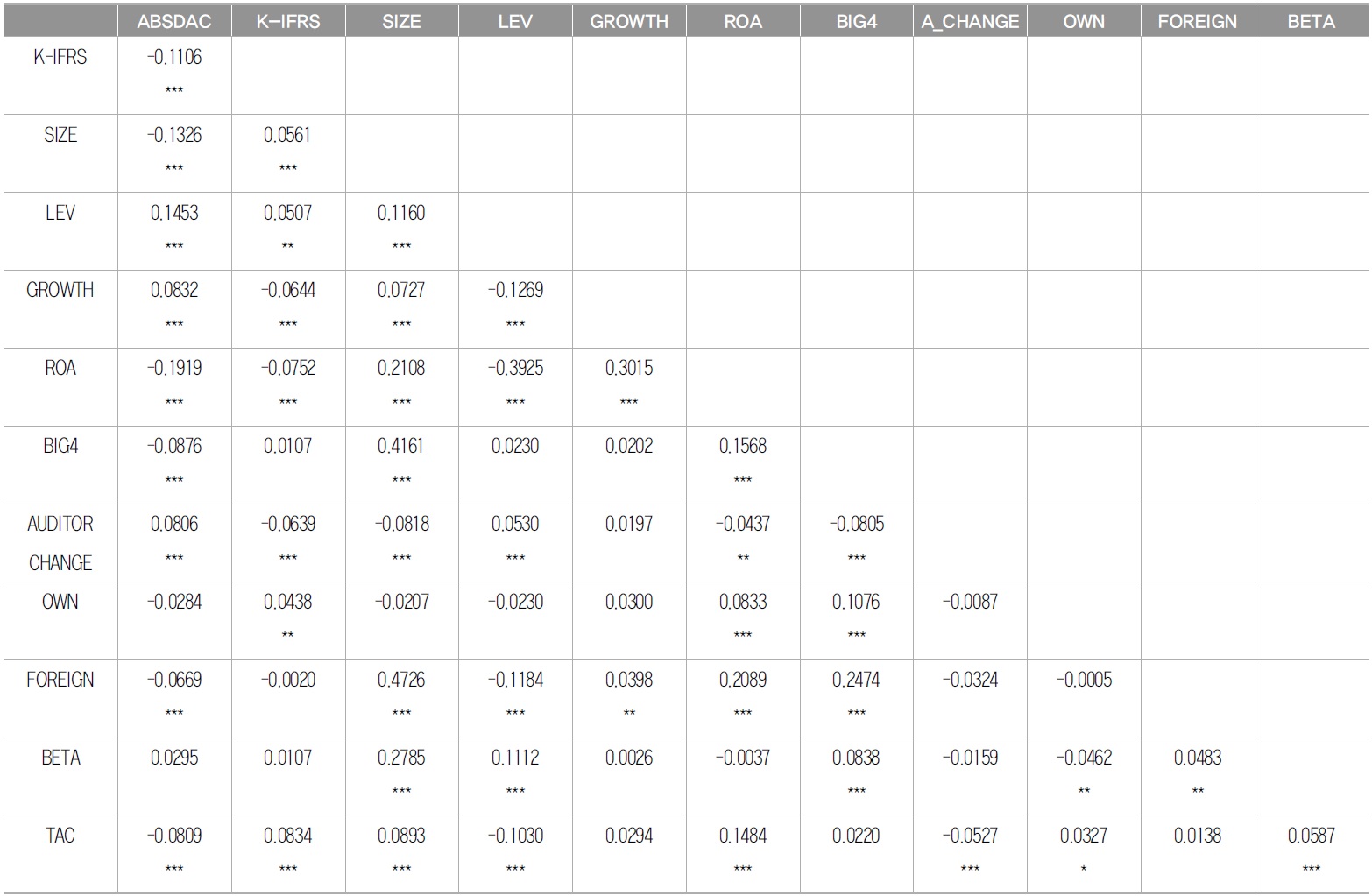

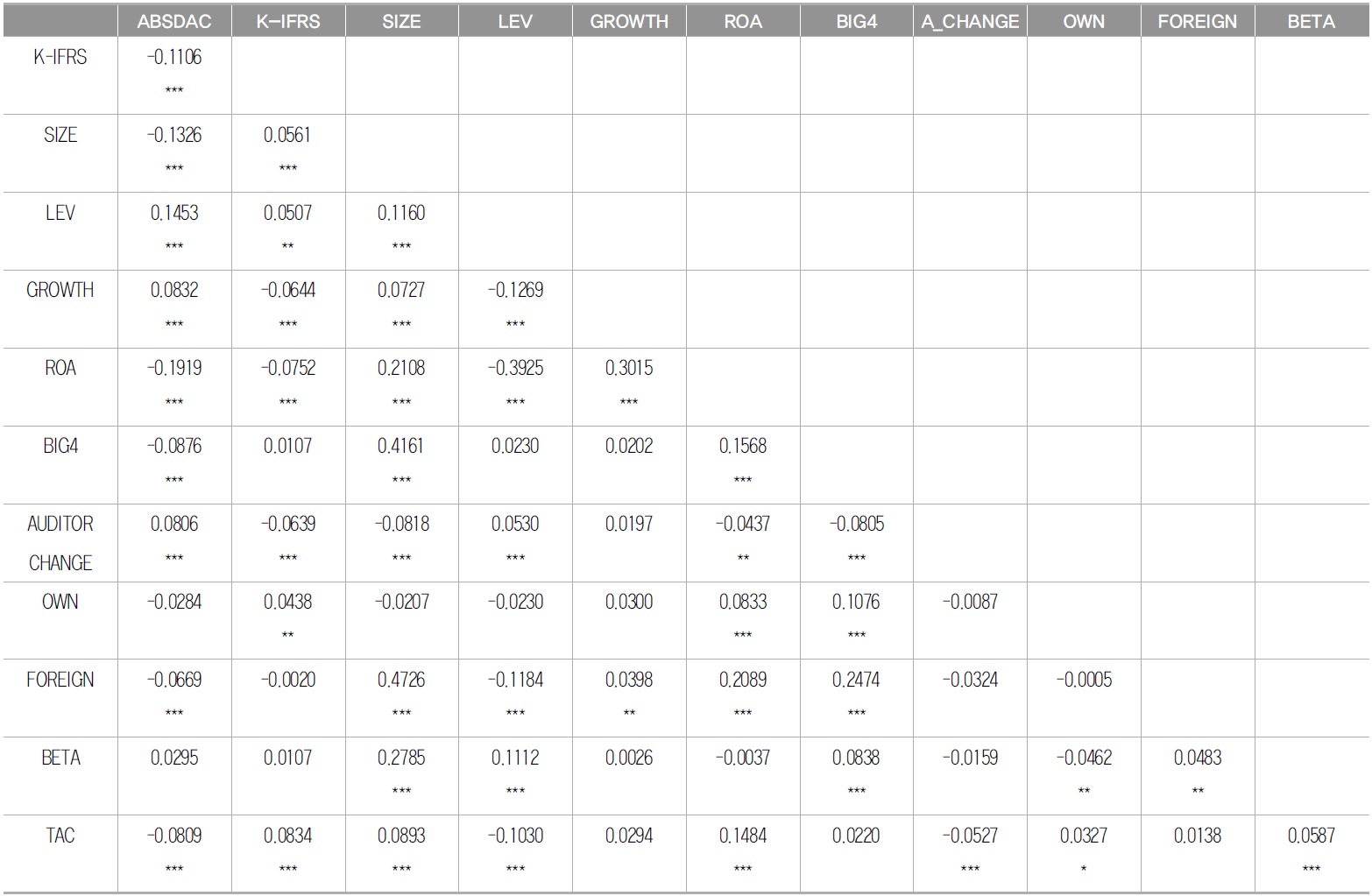

<표 2>는 본 연구의 실증분석에 사용된 변수들 간의 피어슨 상관관계 분석 결과를 보여주고 있다. 본 연구에서 종속변수로 도입된 재량적발생액의 절댓값(ABSDAC)과 K-IFRS 도입(K-IFRS) 간에는 통계적으로 유의한 음의 상관관계가 존재함을 보이고 있다. 이러한 결과는 K-IFRS 의무도입 시점 이후에 재량적발생액의 절댓값으로 측정한 이익조정이 감소하고 있음을 나타내는 것이다(여은정 등, 2007). 본 연구에서 도입된 통제변수 가운데 LEV, GROWTH 및 AUDITORCHANGE는 종속변수인 재량적발생액의 절댓값(ABSDAC)과 통계적으로 유의한 양의 상관관계가 존재하는 것으로 나타났다. 이러한 결과는 기업의 부채수준이 높은 경우, 성장기업인 경우, 그리고 감사인이 변경되는 경우에 기업의 이익조정 수준이 높은 것을 보여주는 것이다. 통제변수 가운데 SIZE, ROA, BIG4, FOREIGN 및 TAC는 종속변수인 재량적발생액의 절댓값(ABSDAC)과 통계적으로 유의한 음의 상관관계가 존재하는 것으로 나타났다. 이러한 결과는 기업 규모가 클수록, 기업의 성과가 높을수록, 대형감사법인인 경우, 외국인지분율이 높은 경우, 그리고 전기총발생액이 큰 경우에 재량적발생액의 절댓값으로 측정한 이익조정 수준이 낮은 것으로 나타났다.11) 그리고 최대주주지분률(OWN)과 베타(BETA)는 이익조정과 통계적으로 유의한 상관관계를 나타내지 않았다. 이상의 상관관계는 본 연구의 실증분석에 사용되는 변수 간 단순상관관계를 보여주고 있다. 이하의 분석에서는 타 변수들을 통제한 이후에 K-IFRS 도입이 이익조정에 미치는 영향을 감사법인의 규모를 중심으로 검증한다.

상관관계 (N=2,556)

8)재량적발생액의 절대값(ABSDAC)의 연도별 평균과 중위수를 BIG4, Non-big4, 그리고 전체에 대하여 구한 결과는 다음과 같다. 분석 결과는 BIG4와 Non-big4 공히 ABSDAC가 감소하고 있으며 연도 간 변화 수준은 Non-big4의 경우에 상대적으로 더 큰 것을 보여주고 있다. 9)본 연구에서는 이러한 BIG4 표본과 Non-big4 표본 간의 상이한 기업 특성과 관련하여 본 연구에서는 BIG4 표본과 Non-big4 표본으로 대별되는 본 연구의 표본에서 BIG4 표본과 Non-big4 표본 간의 상이한 기업특성이 검증 결과에 영향을 미칠 가능성이 존재한다고 판단하였다. 이러한 영향을 효과적으로 통제하고 비교 목적의 검증이 성립될 수 있도록 propensity-score-matching 방법을 활용한 민감도 분석을 실시하였으며 실증분석 결과는 본 연구의 분석 결과에 상응하였다. 10)<표 1>의 패널 B에서 Non-big4 표본의 K-IFRS 변수의 중간값은 K-IFRS 변수가 0 또는 1의 값을 가짐에도 불구하고 0.5임을 보이고 있다. 검사 결과 본 연구에서 이용한 Non-big4 전체 782개 표본 중 391개 표본에서 K-IFRS 변수가 0이고 나머지 391개 표본에서는 K-IFRS 변수가 1이었다. 본 연구에서는 K-IFRS 변수의 중간값이 0.5로 나타난 이유에 대하여 K-IFRS 변수가 0인 경우와 1인 경우의 표본 수가 동일하기 때문인 것으로 이해하였다. 11)본 연구의 상관관계 분석 결과는 대형감사법인(BIG4)과 재량적발생액의 절댓값(ABSDAC) 간에 통계적으로 유의한 음의 상관관계가 존재함을 보여주고 있다. 이와 관련, 본 연구에서는 전체 표본을 K-IFRS 의무도입 이전 시점과 이후 도입 시점으로 나누어서 상관관계 분석을 실시하여 보았다. 별도의 표로 제시하지는 않았지만 K-IFRS 의무도입 이전 시점에서는 ABSDAC와 BIG4 간에 통계적으로 유의한 음의 상관관계(-0.1400)가 존재한 반면, K-IFRS 의무도입 이후 시점에서는 ABSDAC와 BIG4 간의 상관관계는 –0.0245로서 통계적으로 유의하지 않았다. 이러한 결과는 K-IFRS 의무도입으로 인하여 대형회계법인(BIG4) 감사 실시 기업과 Non-Big4 감사 실시 기업 간의 이익조정 차이가 감소한 것으로 이해하였다. 본 연구에서는 K-IFRS 도입으로 인한 이익조정 개선 효과가 Non-Big4 표본에서 차별적으로 더 크게 나타날 가능성에 주목하고 Non-Big4 표본을 중심으로 분석을 실시하게 되었다. 이에 따라 감사법인 규모의 차이를 나타내는 변수(AUDITORSIZE)의 정의에 있어서 Non-Big4 기업을 중심으로 하여 감사법인이 Non-Big4인 경우 1, BIG4인 경우에 0의 값을 부여하였다.

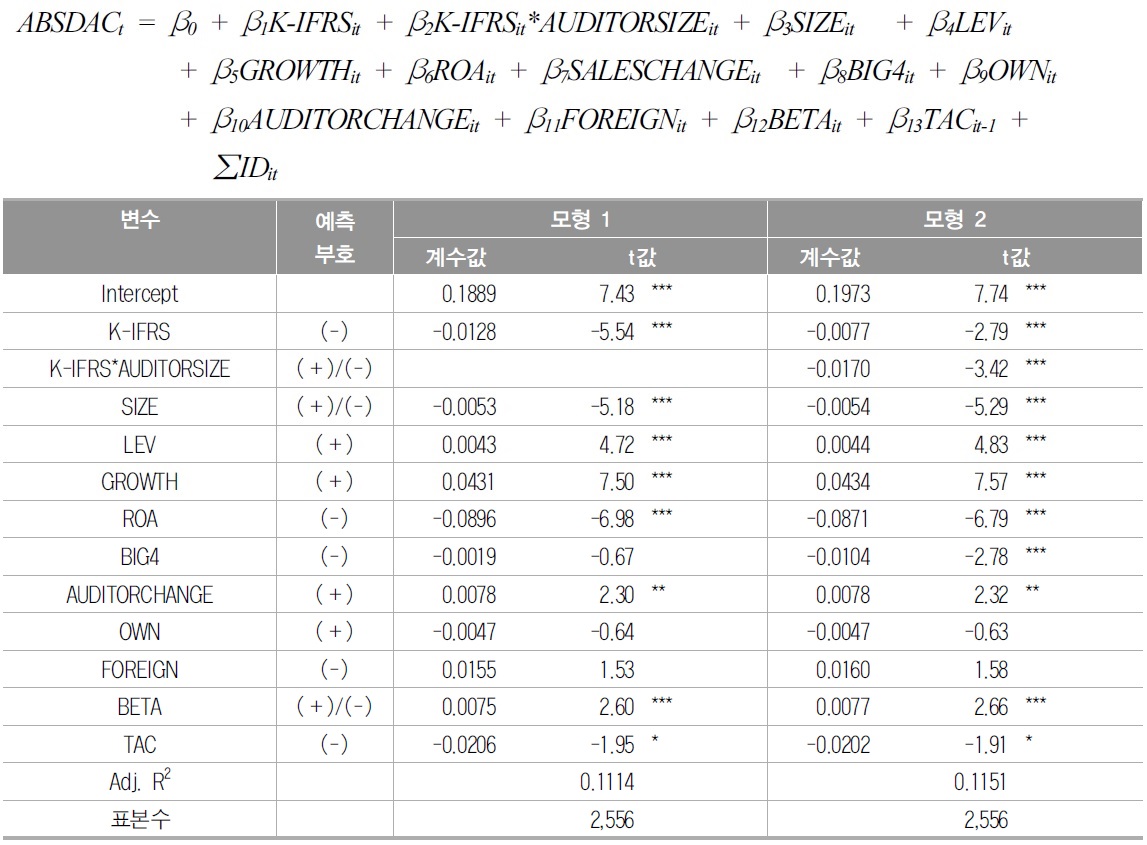

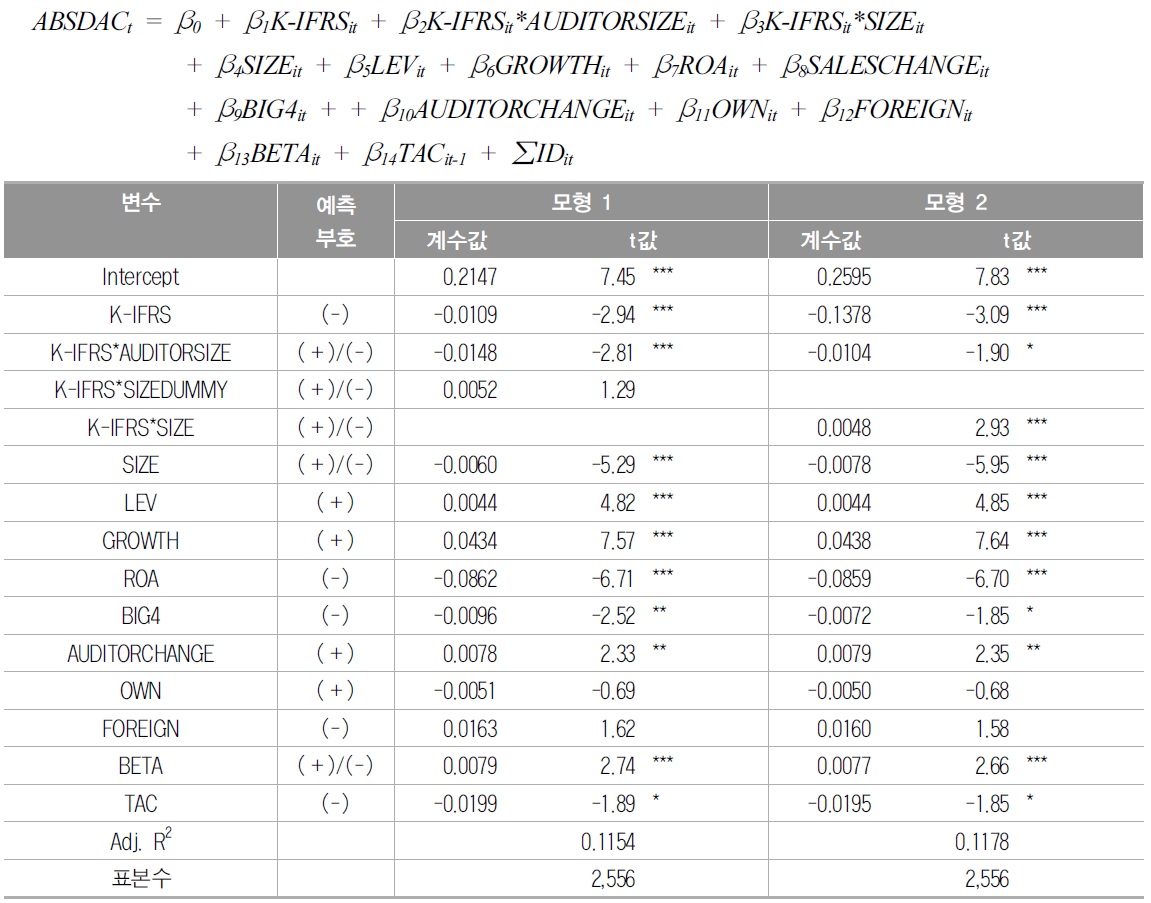

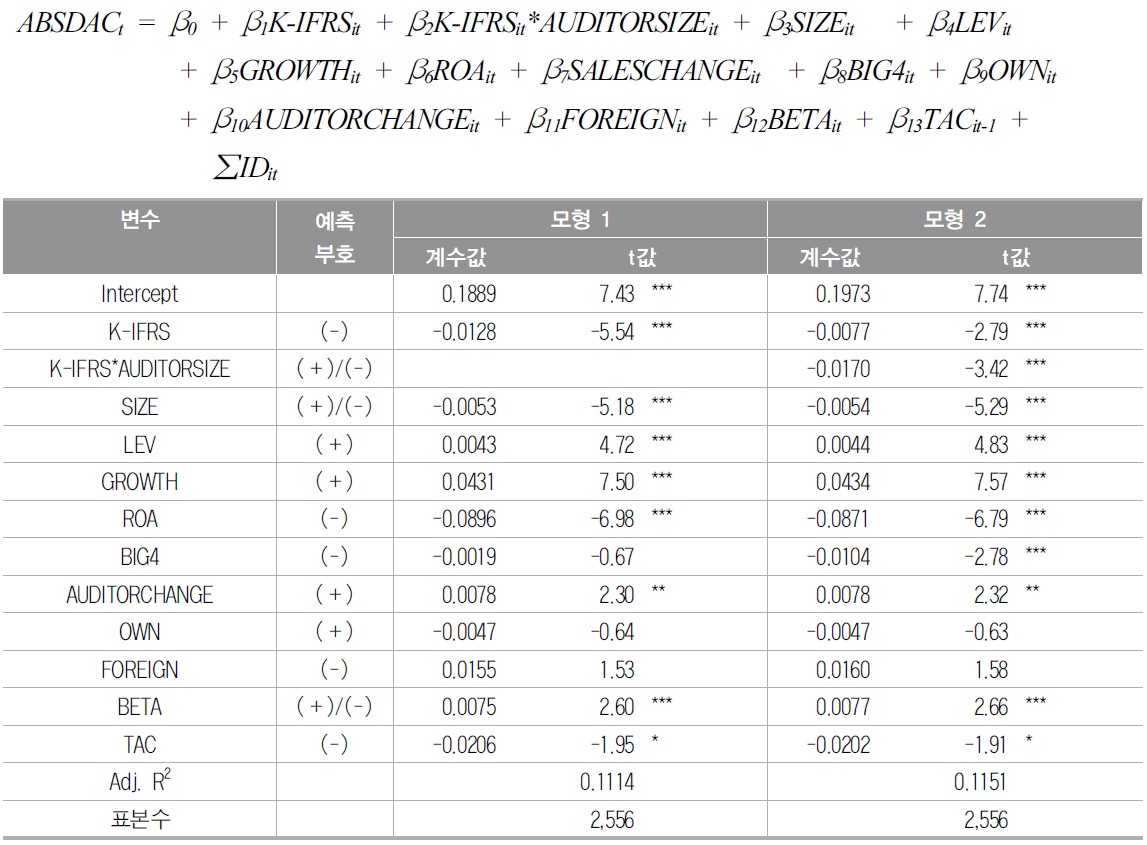

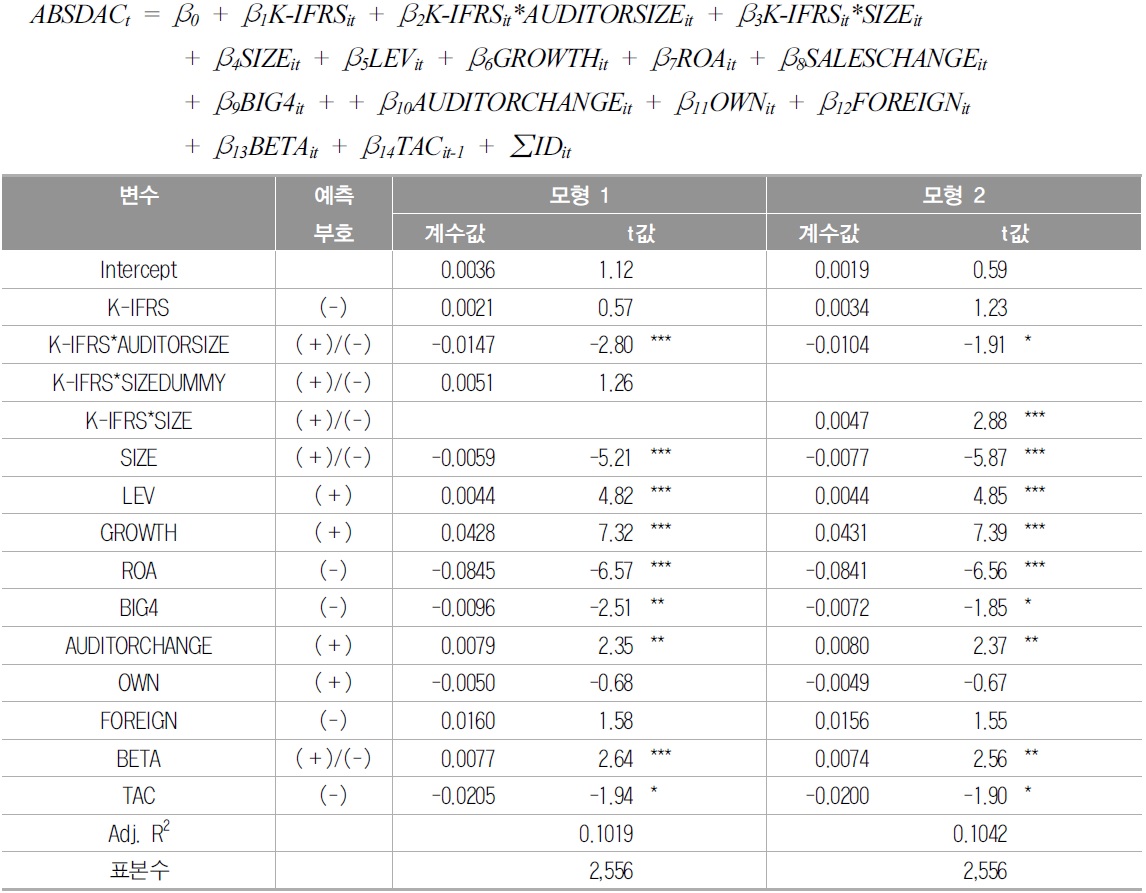

<표 3>은 K-IFRS 도입과 이익조정 간의 관계에 대한 회귀분석 결과를 보여주고 있다. 본 연구에서는 K-IFRS 도입 관련 제도 변경이 이익조정에 미치는 영향을 감사법인의 규모 측면에서 검증한다. 먼저, <표 3>의 모형 1에서 K-IFRS 도입(K-IFRS)의 계수값은 통계적으로 유의한 음의 값을 보여주고 있다. 이러한 결과는 K-IFRS 의무도입 이후에 기업들의 이익조정이 K-IFRS 의무도입 이전 시점과 비교시에 감소하였음을 나타내는 것이다. <표 3>의 모형 2에서는 감사법인의 규모가 K-IFRS 도입과 이익조정 간의 관계에 미치는 영향을 검증하기 위하여 본 연구의 실증분석 모형에 감사법인의 규모(AUDITORSIZE)와 K-IFRS 도입(K-IFRS) 간의 교차변수(K-IFRS*AUDITORSIZE)를 추가하였다. 실증 분석 결과, K-IFRS 도입(K-IFRS)의 계수값은 <표 3>의 모형 1에서의 결과와 마찬가지로 통계적으로 유의한 음의 값을 보여주고 있다. 이러한 결과는 감사법인이 대형감사법인(BIG4)인 경우에 K-IFRS 의무도입 이후에 기업들의 이익조정이 K-IFRS 의무도입 이전 시점과 비교시에 감소하였음을 나타내는 것이다. 그리고 감사법인의 규모와 K-IFRS 도입 간의 교차변수(K-IFRS*AUDITORSIZE)도 통계적으로 유의한 음의 계수값을 나타내고 있다. 이러한 결과는 감사법인이 대형감사법인이 아닌 경우(Non-Big4)에 의무도입 이후 기업들의 이익조정 감소 정도가 대형감사법인(BIG4)과 비교시에 차별적으로 높음을 나타내는 것이다.12)13) 이상의 내용은 K-IFRS 의무도입으로 인하여 기업의 이익조정이 K-IFRS 의무도입 이전 시점과 비교시에 감소하며, 이러한 이익조정 감소의 효과는 Non-Big4 기업에서 더욱 크게 나타난다는 것을 보여주는 것이다. 본 연구에서는 이러한 실증 분석 결과가 나타난 이유에 대하여 K-IFRS 도입 관련 제도 변경 시점에 대형감사법인은 이미 높은 품질관리가 이루어지고 있기 때문에 K-IFRS 도입 관련 제도변경으로 인한 이익조정 감소 수준이 상대적으로 크지 않았던 것으로 이해하였다.14) 반면, 제도 변경 시점에 상대적으로 품질관리 수준이 낮았던 중소형감사법인은 K-IFRS 도입 관련 제도 변경으로 인한 이익조정 감소 수준이 상대적으로 크게 나타난 것으로 이해하였다. 다시 말해서, BIG4 감사대상기업과 Non-Big4 감사대상기업 양자 공히 K-IFRS 도입으로 인하여 기업의 이익조정 감소가 예상되는데, K-IFRS 도입으로 인한 도입 시점의 이익조정 감소 효과는 이미 높은 품질관리가 이루어지고 있는 BIG4보다 Non-Big4의 경우에 차별적으로 더 크게 나타나는 것으로 이해하였다.

[<표 3>] K-IFRS 도입과 이익조정 간의 관계(감사법인 규모 통제)

K-IFRS 도입과 이익조정 간의 관계(감사법인 규모 통제)

감사법인의 규모와 K-IFRS 도입 간의 교차변수(K-IFRS*AUDITORSIZE)가 포함된 <표 3>의 모형 2를 기준으로 할 때 통제변수 가운데 기업 규모(SIZE), 총자산이익률(ROA), 대형감사법인(BIG4) 및 총발생액(TAC) 변수는 통계적으로 유의한 음의 계수값을 나타냈다. 이러한 결과는 기업 규모가 클수록, 기업 성과가 양호할수록, 대형감사법인이 감사인인 경우, 그리고 전기 총발생액이 큰 경우에 해당 기업의 이익조정이 감소함을 의미하는 것이다. 통제변수 가운데 부채수준(LEV), 총자산성장률(GROWTH), 감사인변경(AUDITORCHANGE) 및 위험(BETA) 변수는 통계적으로 유의한 양의 계수값을 보여주고 있다. 이러한 결과는 부채수준이 높은 경우, 성장기업인 경우, 감사인이 변경되는 경우, 그리고 체계적 위험이 큰 경우에 이익조정이 증가함을 의미하는 것이다. <표 3>의 모형 2를 기준으로 할 때 최대주주지분률(OWN)과 외국인지분률(FOREIGN) 변수는 통계적으로 유의한 계수값을 나타내지 않았다.

12)본 연구에서는 감사법인의 규모 변수(AUDITORSIZE)의 정의에 있어서 Non-Big4가 아닌 BIG4 표본에 1의 값을 부여한 모형을 이용한 실증분석도 실시하여 보았다. 실증 분석 결과 K-IFRS*AUDITORSIZE 변수의 계수값은 통계적으로 유의한 양의 값을 나타내었다. 이러한 결과는 Non-Big4 기업의 경우에 K-IFRS 도입 이후에 차별적인 이익조정 감소가 이루어진다는 본 연구의 결과에 상응하는 것이다. 그러나 이러한 변수의 정의는 Non-Big4 기업의 차별적 이익조정 감소가 아닌 BIG4 기업의 차별적 이익조정 증가로 이해될 가능성이 있다. 본 연구에서는 이후 실증 분석에 있어서 Non-Big4 기업의 차별적 이익조정 감소에 주목하고 감사법인 규모 변수의 정의에 있어서 Non-Big4 기업의 경우에 1의 값을 부여하여 진행하였다. 이와 동시에 상기 언급한 실증분석 결과에 대한 상이한 해석 가능성을 고려하여 <표 4>에서는 전체 표본을 BIG4 기업과 Non-Big4 기업으로 구분한 후, 각 표본 별 분석도 실시하였다. 13)김정옥(2013)은 성과를 통제한 재량적발생액으로 측정한 감사품질을 종속변수로 하는 실증분석에 K-IFRS와 BIG4 간의 교차변수를 도입하였다. 실증분석 결과에서 K-IFRS와 BIG4 간의 교차변수의 계수값은 통계적으로 유의하지 않은 것으로 나타났다. 14)K-IFRS 도입 관련 제도 변경으로 인한 이익조정 감소 수준이 대형감사법인의 경우에 상대적으로 크지 않다는 본 연구의 실증 분석 결과가 발생한 이유는 <표 1>의 기초통계량 분석에서 살펴본 결과, 즉 대형감사법인(BIG4)의 이익조정 수준이 중소형감사법인(Non-big4)의 이익조정 수준보다 상대적으로 낮음으로 K-IFRS 도입 관련 제도 변경 시점에 대형감사법인이 이미 높은 품질관리를 수행하고 있는 것과 직접적인 관련이 있는 것으로 이해하였다.

<표 3>의 결과와 관련하여, 본 연구에서는 감사법인의 규모와 K-IFRS 도입 간의 교차변수(K-IFRS*AUDITORSIZE)가 통계적으로 유의한 음의 계수값을 나타낸 것에 대하여 K-IFRS 도입 시점에 있어서 Non-Big4 기업의 경우에 BIG4 기업의 경우보다 이익조정 감소가 차별적으로 더 크게 나타나는 것으로 해석하였다. 이와 관련하여 K-IFRS*AUDITORSIZE 변수의 음의 계수값, 즉 Non-Big4 기업과 BIG4 기업 간의 차이가 Non-Big4 기업의 차별적 이익조정 감소가 아닌 BIG4 기업의 차별적 이익조정 증가에 기인하였을 가능성이 존재한다.15) 본 연구에서는 감사법인 규모의 차이가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향을 이해하기 위하여 감사법인 규모 별로 K-IFRS 의무도입과 이익조정 간의 관계를 검증하여 보았다.

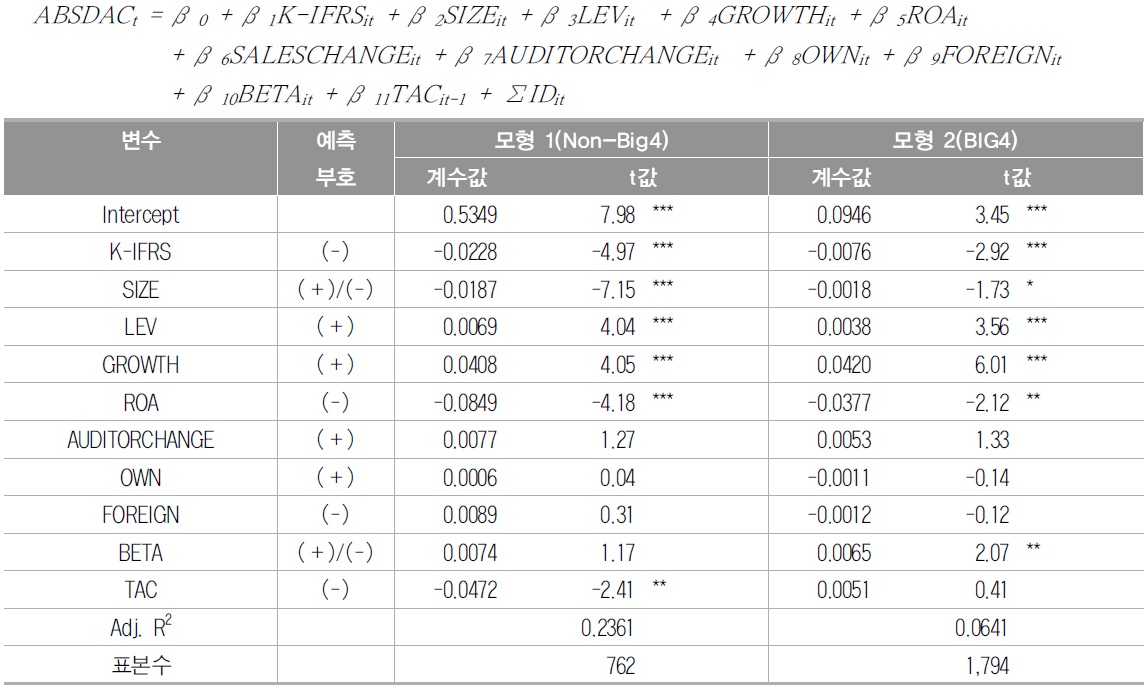

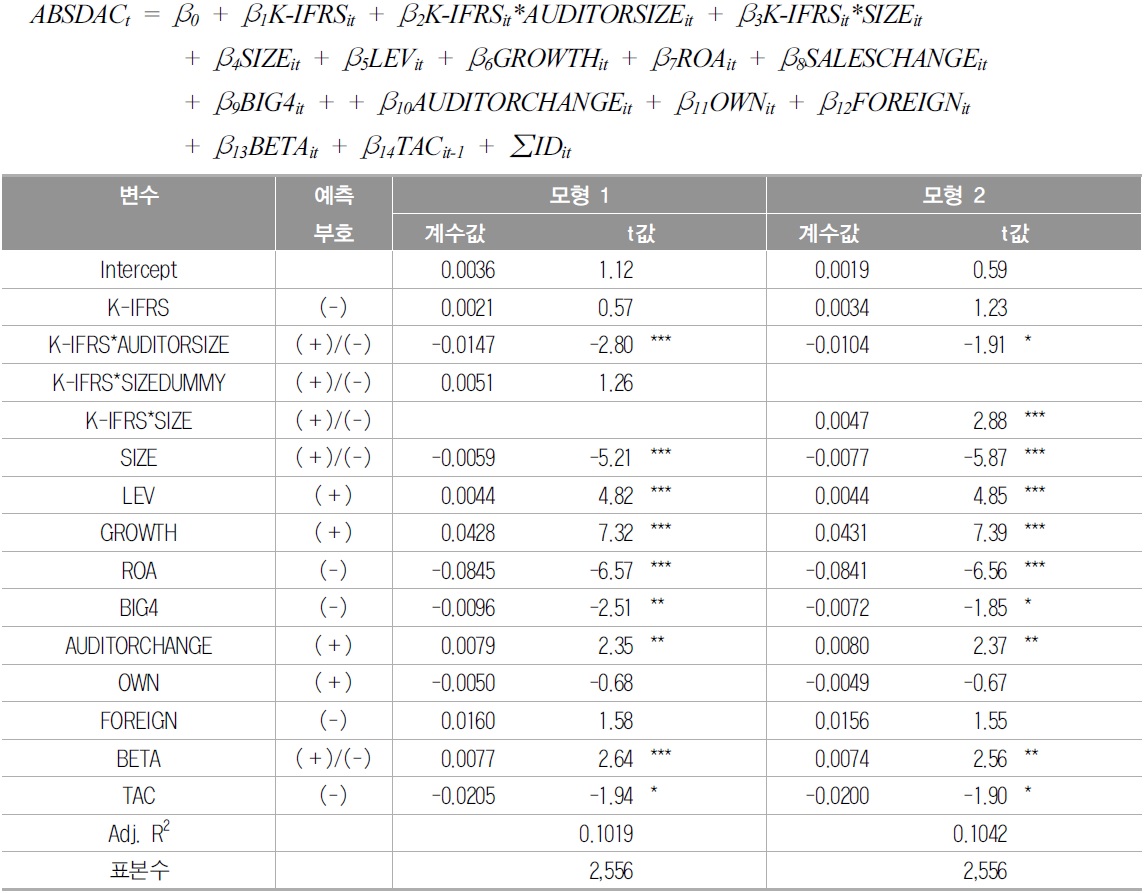

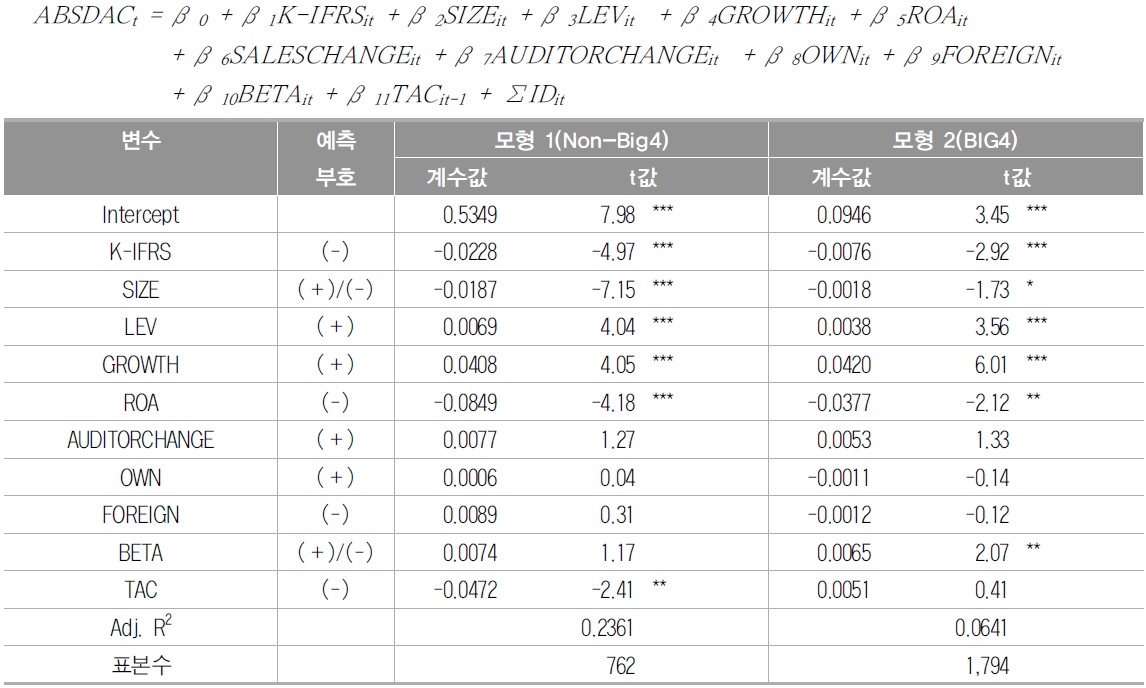

<표 4>는 감사법인 규모를 기준으로 구분 된 표본 각각에 대하여 K-IFRS 의무도입과 이익조정 간의 관계를 검증한 실증 분석 결과를 보여주고 있다. Non-Big4 표본에 대하여 검증한 <표 4>의 모형 1과 BIG4 표본에 대하여 검증한 <표 4>의 모형 2에서 공통적으로 K-IFRS 변수의 계수값은 통계적으로 유의한 음의 계수값을 나타내고 있으며 Non-Big4 표본에서의 계수값(-0.0228)은 BIG4 표본에서의 계수값(-0.0076)과 비교시에 상대적으로 더 낮은 것으로 나타났다.16) 이러한 결과는 감사법인이 Non-Big4인 경우와 BIG4인 경우에 공통적으로 K-IFRS 의무도입으로 인하여 이익조정이 감소하며 그 효과는 Non-Big4의 경우에 차별적으로 더 큰 것을 보여준다. 이러한 결과는 <표 3>의 K-IFRS*AUDITORSIZE 변수의 계수값에 대한 해석이 K-IFRS 도입 이후의 이익조정 감소가 Non-Big4 기업의 경우에 차별적으로 더 크게 이루어진다는 본 연구에서의 결과에 대한 해석에 상응하는 것이다.

[<표 4>] K-IFRS 도입과 이익조정 간의 관계(감사법인 규모 별)

K-IFRS 도입과 이익조정 간의 관계(감사법인 규모 별)

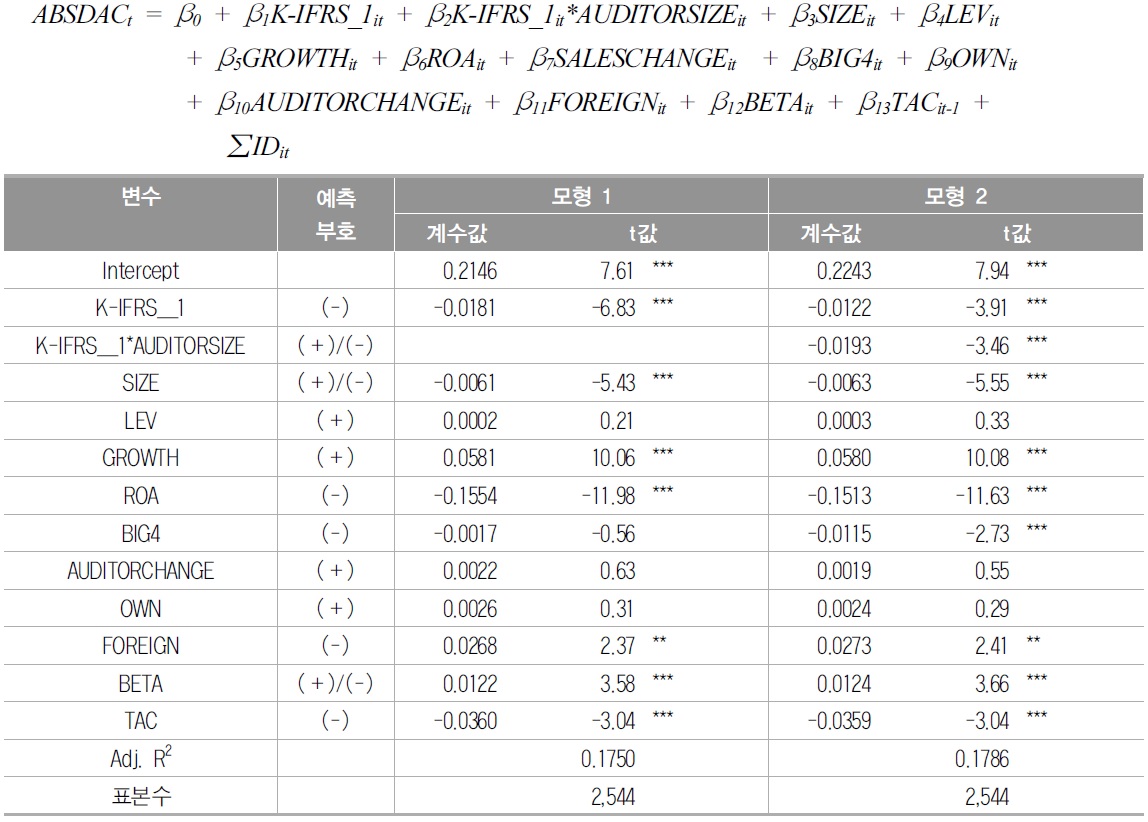

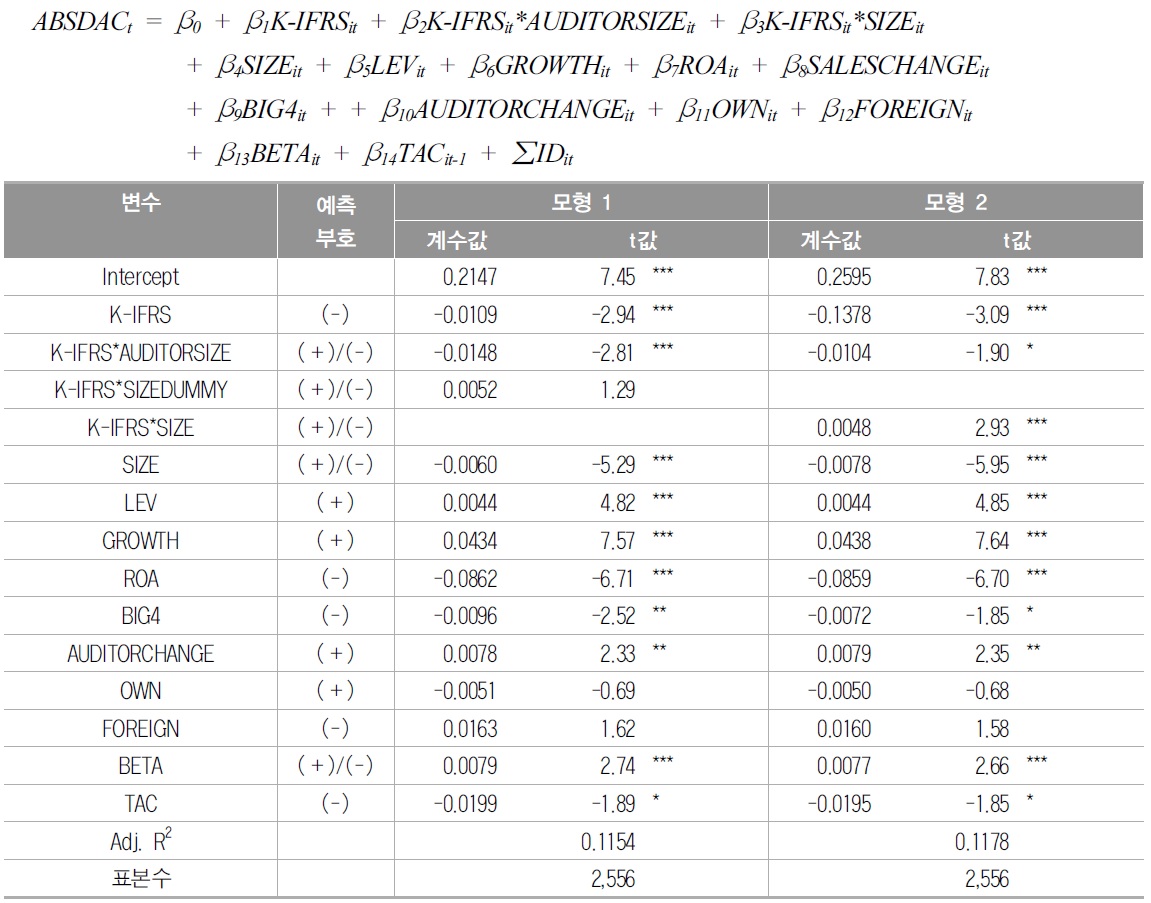

본 연구는 감사법인 규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향에 대하여 검증하였다. 본 연구에서는 감사법인의 규모를 통제하기 위하여 전체 표본을 감사법인 규모에 따라서 BIG4 표본과 Non-Big4 표본으로 구분하였다. 이와 관련, 감사법인 규모는 기업규모와 밀접한 관계가 있다.17) 따라서 본 연구에서 감사법인 규모의 효과를 검증하기 위하여 도입한 변수(AUDITORSIZE)가 감사법인 규모라는 고유한 효과뿐만 아니라 기업 규모의 특성을 함께 포함하고 있을 가능성이 존재한다. 본 연구에서는 이러한 가능성을 통제하기 위하여 본 연구의 모형에 K-IFRS 의무도입(K-IFRS)과 기업 규모(SIZEDUMMY18), SIZE) 간의 교차변수를 추가하여 실증분석을 실시하였다. <표 5>는 K-IFRS 의무도입과 기업 규모 간의 교차함수를 추가하여 실시한 실증분석 결과를 보여주고 있다. <표 5>의 모형 1은 기업규모의 연도별 중위수를 기준으로 하여 도출한 SIZEDUMMY를 이용하여 기업규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향을 추가적으로 통제하였으며 모형 2는 기업규모 변수를 이용하여 기업규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향을 추가적으로 통제하였다. <표 5>의 모형 1과 모형 2의 실증분석 결과는 공통적으로 기업규모의 효과를 추가적으로 통제한 이후에도 감사법인 규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향에 대한 본 연구의 실증분석 결과가 강건함을 보여주고 있다.19) 이러한 결과는 본 연구에서 도입한 감사법인 규모 변수(AUDITORSIZE)가 보여주는 효과가 해당변수 내에 포함되어 있는 기업 규모의 효과와 혼재되어 나타난 결과가 아님을 보여주는 것이다.

[<표 5>] 민감도 분석(감사법인 규모/기업 규모 통제)

민감도 분석(감사법인 규모/기업 규모 통제)

본 연구의 표본 구성과 실증 모형 설정 시에 K-IFRS 도입 변수가 K-IFRS 도입 전후시점을 기준으로 정의됨에 따라서 본 연구의 실증분석 결과에는 연도별 고정효과 차이에 기인한 영향이 포함되어 있다. 따라서 본 연구에서 파악하고자 하는 K-IFRS 도입의 영향을 정확히 파악하기 위해서는 연도별 고정효과 차이에 의한 영향을 통제할 필요가 있다. 본 연구에서는 연도별 고정효과 차이에 의한 영향을 통제하기 위해서 mean-centering process를 적용하여 보았다. 구체적으로 본 연구에서 도입한 종속변수와 더미변수를 제외한 모든 독립변수에 대해서 각각의 고정효과 해당 단위의 평균, 즉 각 연도별 평균값을 차감하는 방법으로 새로운 표본 구성을 하였다. <표 6>은 연도별 고정효과 차이에 의한 영향을 통제하기 위해서 mean-centering process를 적용하여 새롭게 도출된 표본을 이용한 실증분석 결과를 보여주고 있다. <표 6>의 모형 1은 SIZEDUMMY 변수, 모형 2는 기업규모 변수를 이용하여 기업규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향도 추가적으로 통제하였다. <표 6>의 모형 1과 모형 2의 실증분석 결과는 공통적으로 연도별 고정효과 차이에 의한 영향을 통제한 이후에도 감사법인 규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향에 대한 본 연구의 실증분석 결과가 강건함을 보여주고 있다.20) 이러한 결과는 본 연구에서 K-IFRS 도입 변수가 K-IFRS 도입 전후 시점을 기준으로 정의됨에 따라서 본 연구의 실증분석 결과가 연도별 고정효과 차이에 기인한 것이 아님을 보여주는 것이다.

민감도 분석(연도별 고정효과 통제)

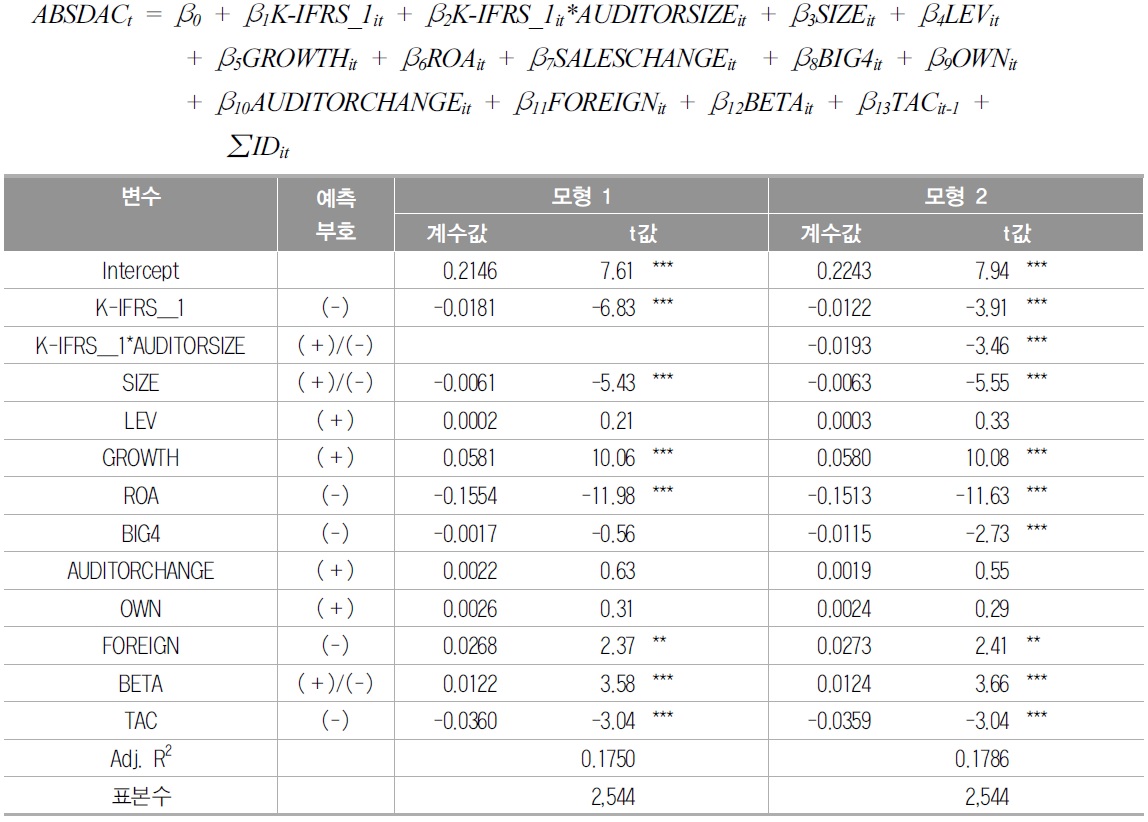

이명곤 등(2012)은 국제회계기준 도입이 감사시간 및 감사보수에 미치는 영향을 분석함에 있어서 K-IFRS 도입 이전 연도인 2009년과 도입 이후 연도인 2011연도를 연구 대상 연도로 하고 2010년도는 연구 대상에서 제외하였다. 그 이유는 K-IFRS 의무도입 시점은 2011년이지만 2010년에 K-IFRS 도입으로 인한 변환 효과를 주석에 기재해야 하므로 2010년도 감사보고서에 K-IFRS 도입 효과가 포함되어 있을 가능성이 존재한다는 것이다(이명곤 등 2012). 본 연구에서는 K-IFRS 도입 이후 시점에 K-IFRS 도입 효과가 나타날 것으로 판단하였으며, 이 경우 2010년도는 K-IFRS 의무도입 이전 시점에 해당하므로 K-IFRS 도입 효과가 나타나는 시점에 해당하지 않는다. 그러나 선행연구를 고려할 때 2010년도의 재무제표에는 이미 K-IFRS 도입 효과가 반영되어 있을 가능성도 존재한다. 본 연구에서는 이러한 가능성을 통제하기 위하여 선행연구를 준용하여 의무도입 시점인 2011년 및 2012년을 K-IFRS 도입 효과 반영 연도로, 그리고 K-IFRS 의무도입 직전 연도인 2010년도를 제외하고 2008년부터 2009년까지를 비교년도로 하는 새로운 K-IFRS 도입 변수(K-IFRS_1)를 도입하여 실증 분석을 시행하였다.21) <표 7>은 K-IFRS 도입 직전 연도인 2010년도를 제외하고 2008년부터 2009년까지를 비교년도로 하는 새로운 K-IFRS 도입 변수(K-IFRS_1)를 도입한 모형의 실증분석 결과를 보여주고 있다. 모형 1에서 K-IFRS 도입(K-IFRS_1) 변수는 통계적으로 유의한 음의 계수값을 보여주고 있다. 그리고 모형 2에서는 K-IFRS 도입(K-IFRS_1) 변수와 K-IFRS 도입 변수와 감사법인 규모 변수 간의 교차변수(K-IFRS_1*AUDITORSIZE)가 공통적으로 통계적으로 유의한 음의 계수값을 보여주었다. 이러한 결과는 K-IFRS 도입 효과를 검증함에 있어서 K-IFRS 도입 직전 연도인 2010년의 효과를 통제하는 경우에도 본 연구의 실증분석 결과가 강건함을 보여주는 것이다. 이러한 결과는 본 연구의 실증분석에서 나타난 내용, 즉 K-IFRS 도입으로 인해 이익조정이 감소하며 감사법인 규모가 K-IFRS 도입과 이익조정 간의 관계에 영향을 미친다는 결과가 K-IFRS 도입 시점과 비교 시점을 결정하는 특정 방식에 따라 민감하게 변화하지 않고 강건하게 유지되고 있음을 보여주는 것이다.

[<표 7>] 민감도 분석(K-IFRS 의무도입 전년도 효과 통제)

민감도 분석(K-IFRS 의무도입 전년도 효과 통제)

본 연구는 K-IFRS 관련 제도 도입이 이익조정에 미치는 영향을 감사인의 규모 측면에서 분석하였다. 이와 관련 BIG4 표본과 Non-big4 표본의 구성 시에 self-selection 문제가 발생할 가능성이 존재 한다. 이 경우에 본 연구에서 도입한 표본 구성에 있어서 기업특성이 효과적으로 통제되지 못하였을 가능성이 존재한다. 본 연구에서는 BIG4 표본과 Non-big4 표본으로 대별되는 본 연구의 표본에서 기업특성을 효과적으로 통제하고 비교 목적의 검증이 성립될 수 있도록 선행연구에서 제시한 propensity-score-matching 방법을 활용하여 표본을 재구성하였다(Lawrence et al. 2011). propensity-score-matching 방법에 따라서 BIG4 표본에서 640개 표본, 그리고 Non-big4 표본에서 640개 표본이 대응표본으로 도출되었다. 별도의 표로 제시되지는 않았지만 실험표본과 대응표본으로 구성된 총 1,280개 표본을 이용한 실증분석 결과에서는 K-IFRS 도입 변수와 감사법인 규모 변수 간의 교차변수(K-IFRS*AUDITORSIZE)가 통계적으로 유의한 음의 계수값을 보여주었다. 이러한 실증분석 결과는 K-IFRS 의무도입의 효과가 회계법인 규모에 따라 차별적으로 나타난다는 본 연구의 실증분석 결과가 BIG4 표본과 Non-big4 표본의 구성 시에 예상되는 self-selection 가능성을 통제한 이후에도 여전히 강건함을 보여주는 것이다.22)

본 연구는 감사법인 규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향에 대하여 검증하였다. 이와 관련 선행연구에서는 K-IFRS 조기도입과 이익조정 간의 관계에 대하여 다루어왔다(김병태 등 2012). K-IFRS 조기도입 기업의 경우에는 K-IFRS 도입이 이익조정에 미치는 변화가 K-IFRS 의무도입 시점이 아닌 K-IFRS 조기도입 시점을 전후하여 발생할 가능성이 존재한다. 본 연구에서는 K-IFRS 조기도입 기업의 영향을 통제하기 위하여 2009년과 2010년에 K-IFRS를 조기 도입한 기업 표본의 K-IFRS 도입(K-IFRS) 변수에 1의 값을 부여한 이후 감사법인 규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향에 대한 실증분석을 실시하였다. 별도의 표로 제시하지는 않았지만 실증 분석 결과에서는 K-IFRS 도입(K-IFRS) 변수와 K-IFRS 도입 변수와 감사법인규모 변수 간의 교차변수(K-IFRS*AUDITORSIZE)가 공통적으로 통계적으로 유의한 음의 계수값인 것으로 나타났다. 이러한 결과는 K-IFRS 조기도입 기업이 가지는 상이한 K-IFRS 도입 효과 시점이 본 연구에 미칠 영향을 통제한 분석에서도 본 연구의 실증분석 결과가 강건하게 유지됨을 의미하는 것이다. 이러한 점은 K-IFRS 의무도입의 효과가 회계법인 규모에 따라 차별적으로 나타난다는 본 연구의 결과가 K-IFRS 조기도입 기업 효과로 인한 결과가 아님을 의미하는 것이다.

본 연구에서는 2009년부터 2012년까지 4년간의 기업 표본을 이용하여 감사법인 규모가 K-IFRS 의무도입과 이익조정 간의 관계에 미치는 영향에 대하여 분석하였다. 본 연구에는 K-IFRS 의무도입 전후의 복수 연도를 대상으로 하는 패널데이터를 사용하였는데 이와 같이 패널데이터를 활용하는 경우에는 시계열 자료와 횡단면 자료의 특성에 따라 자기상관(autocorrelation) 현상과 잔차의 이분산성(heteroscedasticity) 현상의 발생 가능성이 존재한다. 이러한 특성이 본 연구의 분석 결과에 영향을 미쳤을 가능성이 존재함에 따라 본 연구에서는 자기상관 특성과 잔차의 이분산성 특성을 통제하는 데에 유용한 것으로 알려진 Newey and West(1987)의 모형을 이용한 실증 분석을 실시하여 보았다(Johnston and DiNardo 1996; Francis et al. 2005). 별도의 표로 제시하지는 않았지만 Newey and West 모형을 이용한 실증 분석 결과에서는 본 연구의 결과가 강건한 것으로 나타났다. 이러한 결과는 본 연구의 실증 분석 결과가 잔차의 이분산성과 자기상관 현상을 통제한 이후에도 강건함을 보여주는 것이다.

15)<표 3>의 모형 2에서 K-IFRS 변수의 계수값이 통계적으로 유의한 음의 계수값을 나타내고 있음을 고려할 때 BIG4 기업의 경우에 K-IFRS 도입으로 인하여 이익조정이 증가할 가능성은 크지 않다. 16)본 연구에서는 BIG4 표본의 실증분석 결과와 Non-Big4 표본의 실증분석 결과 간에 K-IFRS 변수의 계수값이 통계적으로 유의하게 차이가 나는가를 검증하였다. 선행연구의 방법을 준용하여 두 표본의 계수값을 비교해 본 결과 Non-Big4 표본의 K-IFRS 변수의 계수값이 BIG4 표본의 K-IFRS 변수의 계수값보다 통계적으로 유의하게 작은 것으로 나타났다(Riedl, 2004). 17)<표 2>의 상관관계 분석 결과에서 대형감사법인(BIG4)과 기업규모(SIZE) 간에는 통계적으로 유의한 양의 상관관계(0.4161)가 존재한다. 18)SIZEDUMMY는 기업규모(SIZE) 변수의 연도별 중위수를 기준으로 중위수 이상인 경우는 1, 미만인 경우는 0의 값을 부여하였다. 19)K-IFRS 의무도입(K-IFRS)과 기업 규모(SIZEDUMMY, SIZE) 간의 교차변수 도입 관련, 기업 규모 통제를 위하여 SIZE 변수를 사용하는 경우 VIF 수치가 크게 증가함에 따라 K-IFRS 변수와 SIZE 변수 간의 교차변수가 통계적으로 유의함에도 불구하고 해석에 주의를 요할 필요가 있다. 반면, 기업 규모 통제를 위하여 SIZEDUMMY 변수를 사용하는 경우 VIF 수치는 2.6541로 나타났다. 20)mean-centering process를 적용한 실증 결과에서는 K-IFRS 의무도입(K-IFRS)과 기업 규모 간의 교차변수 도입 관련, 기업 규모 통제를 위하여 SIZE 변수를 사용하는 경우의 VIF 수치가 2.24356으로 mean-centering process를 적용 이전과 비교 시에 크게 감소하였다. 21)본 연구에서는 K-IFRS 도입 변수(K-IFRS)가 K-IFRS 의무 도입 시점 이후인 2011년과 2012년도에는 1의 값을, K-IFRS 의무 도입 시점 이전인 2009년과 2010년도에는 0의 값을 가지는 것으로 정의하였다. K-IFRS 의무 도입 직전 연도의 영향을 통제하기 위하여 새로운 K-IFRS 도입 변수(K-IFRS_1)는 K-IFRS 의무 도입 시점 이후인 2011년 및 2012년도에 1의 값을, K-IFRS 의무 도입 시점 이전으로 2008년부터 2009년도에 0의 값을 가지는 것으로 정의하였다. 22)Khurana and Raman(2004)은 auditor self selection bias를 통제하기 위하여 선행연구(Heckman 1979)에 따라 inverse Mills ratio를 구하고, 도출된 IMR(inverse Mills ratio) 변수를 실증 분석 모형에 추가로 도입하였다. 본 연구에서는 self selection bias를 통제하기 위하여 Khurana and Raman(2004)의 방법과 같이 IMR(inverse Mills ratio) 변수를 모형에 추가로 도입한 이후에 실증분석을 실시하여 보았다. 별도의 표로 제시하지는 않았지만 IMR(inverse Mills ratio) 변수를 이용하여 self selection bias 가능성을 통제한 이후에도 본 연구의 분석 결과는 강건한 것으로 나타났다.

본 연구에서는 K-IFRS 의무도입이 이익조정에 미치는 영향을 IFRS 도입 이후에 중요성이 더욱 부각되고 있는 감사법인 규모를 중심으로 분석하였다. 구체적으로 감사법인 규모에 따라서 K-IFRS 의무도입이 이익조정에 미치는 영향이 차별적으로 나타나는가를 검증하였다.

감사법인의 규모를 고려하는 경우 K-IFRS 도입으로 인한 이익조정 감소가 대형감사법인(BIG4)의 경우 차별적으로 높게 나타날 가능성과 대형감사법인이 아닌 중소형감사법인의 경우에 상대적으로 크게 나타날 가능성이 동시에 존재한다.

대형감사법인(BIG4) 여부로 감사법인 규모를 구분하고 재량적발생액의 절댓값을 이익조정 지표로 도입하여 수행된 본 연구의 주요 실증분석 결과는 다음과 같다. 첫째, 재량적발생액의 절댓값을 이용하여 측정된 이익조정은 K-IFRS 의무도입 시점 이후에 감소하는 것으로 나타났다. 둘째, 이러한 K-IFRS 의무도입 이후의 이익조정 감소는 Non-big4 기업의 경우에 차별적으로 더 큰 것으로 나타났다.

본 연구의 실증 결과는 감사법인의 규모와 밀접한 관련성을 가지는 기업 규모의 통제, self-selection 통제, 연도별 고정효과 통제, K-IFRS 도입 전년도 효과의 통제, K-IFRS 조기도입 기업의 영향에 대한 통제, 자기상관 및 전차의 이분산성 현상에 대한 통제 등을 실시한 이후에도 여전히 강건한 것으로 나타났다.

본 연구는 K-IFRS 도입이 이익조정에 가지고 오는 변화를 검증함에 있어서 감사법인의 규모에 따라 감사대상기업의 이익조정에 영향을 미치는 시기가 상이할 수 있음을 밝혔다는 점에 시사점이 있다. 구체적으로 본 연구는 K-IFRS 의무도입 시점의 이익조정 감소가 특히 Non-Big4 기업들에서 차별적으로 높게 이루어진다는 결과를 밝혔다는 면에서 시사점이 존재한다. 본 연구의 결과는 K-IFRS 도입이 이익조정에 미치는 영향을 검증한 선행연구들의 일관되지 않은 결과를 이해함에 있어서 K-IFRS 도입 효과 유무의 판단 시점에 K-IFRS 도입으로 인하여 예상되는 환경 변화에 대한 충분한 고려가 선행되어야 함을 시사하고 있다.

본 연구의 결과는 향후 K-IFRS 도입이 이익조정에 미치는 영향에 대한 분석과 해석에 있어서는 감사법인 규모 별로 K-IFRS 도입 효과가 반영되는 시기가 상이할 수 있다는 점과 더 나아가 K-IFRS 도입으로 인하여 예상되는 환경 변화에 대한 세심한 고려가 필요할 것임을 밝혔다는 점에서 시사점이 존재한다.

본 연구는 다음과 같은 한계점을 가진다. 첫째, 본 연구는 선행연구에서 IFRS 도입이 이익조정에 미치는 영향에 대한 검증 결과가 일관적이지 못했던 것에 대하여, 감사인의 규모가 IFRS 도입과 이익조정 간의 관계에 미치는 영향을 중심으로 검증하였다. 본 연구의 검증 결과는 감사인의 규모에 따라 IFRS 도입이 이익조정에 미치는 영향이 차별적이라는 사실을 밝혀냈으나, 이러한 결과가 선행연구에 있어서 검증결과들이 일관적이지 못했던 것에 대한 완전한 해석을 하고 있지는 못하다. 그 이유는 본 연구의 결과는 K-IFRS 의무도입 시점의 이익조정 감소가 Non-Big4 기업들에서 차별적으로 높게 이루어진다는 사실을 밝혀냈으나 BIG4의 경우에도 K-IFRS 의무도입 시점에 상대적으로 낮기는 하지만 이익조정 감소가 이루어지고 있는 것으로 나타났기 때문이다. 이러한 결과는 K-IFRS 도입 효과 유무의 판단 시에 K-IFRS 도입으로 인하여 예상되는 환경 변화에 대한 충분한 고려가 필요함을 알려주기는 하지만 선행연구 가운데 IFRS 도입과 이익조정 간에 유의한 관계가 나타나지 않았던 결과에 대한 완전한 해석을 하고 있지는 못하다. 향후 K-IFRS 도입이 이익조정에 미치는 영향에 대한 분석 및 해석에 있어서는 선행연구에 있어서 K-IFRS 도입 효과가 일관적이지 않았던 이유에 대한 추가적인 분석이 필요할 것으로 예상된다.

둘째, 본 연구에서는 선행연구를 준용하여 BIG4 여부로 감사법인 규모 차이를 구분하였다. 이와 관련, K-IFRS 도입 시의 효과의 차별성을 분석함에 있어 대형감사법인 여부를 이용한 감사인 구분이 가장 타당한지 여부에 대한 검증과 K-IFRS 도입 효과에 차별적 영향을 나타낼 수 있는 회계법인 역량 구분 변수를 찾아내기 위한 추가적인 노력이 필요할 것이다.

셋째, 본 연구에서 이익조정을 측정하기 위하여 도입한 재량적발생액 변수의 도출 시에 K-IFRS 도입 시점 이전인 2010년 이전에는 K-GAAP 기준 재무자료를, K-IFRS 도입시점 이후인 2011년 이후에는 K-IFRS 기준 재무자료를 사용하였다. 이에 따라서 재량적발생액 변수 도출 시에 본 연구의 주된 검증 대상인 K-IFRS 도입 관련 제도 변경의 영향뿐만 아니라 K-GAAP으로부터 K-IFRS로의 회계기준 변동의 영향이 포함될 가능성이 존재한다. 그러므로 본 연구의 검증 결과에 대한 해석 시에는 이익조정의 측정과 관련 K-IFRS 도입 관련 제도 변경의 영향뿐만 아니라 K-GAAP으로부터 K-IFRS로의 회계 기준 변동의 영향이 포함되었을 가능성에 대하여 주의를 기울일 필요가 있다.

넷째, 본 연구에서는 IFRS 도입이 이익조정에 미치는 영향을 검증함에 있어서 K-IFRS 의무 도입 전후 각각 2년의 기간을 대상으로 하였다. 이와 관련, K-IFRS 도입 후 2년의 기간이 K-IFRS 도입의 효과를 판단함에 있어서 충분한 기간인지 여부에 대하여는 확인할 수 없었다. 그 이유는 K-IFRS 도입의 효과가 중・장기적으로 나타날 가능성도 존재하기 때문이다. 향후, K-IFRS 도입의 효과에 대한 판단 및 K-IFRS의 효익 극대화를 위해서는 K-IFRS 도입의 효과에 대한 지속적인 검증이 이루어져야 할 것으로 판단된다.